PRObondsмонитор. ОФЗ, субфеды и корпоративные облигации. Риски падения, реализованные или нет

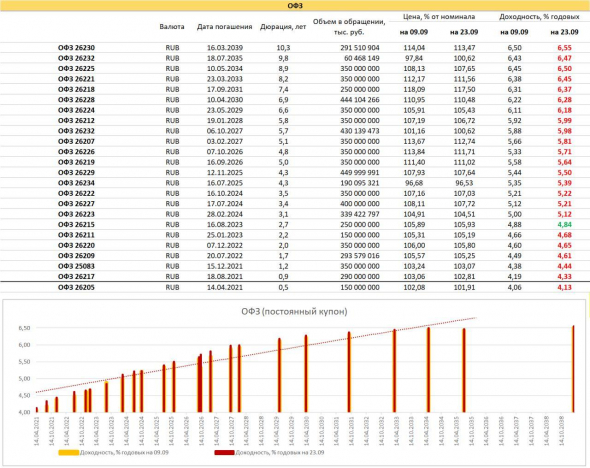

Ключевая ставка выглядит все более оторванной от реальности. Теперь только самые короткие ОФЗ имеют доходность, близкую к ключевым четырем с четвертью процентам.

Параллельно падает рубль. А его падение и падение цен ОФЗ – связанные тенденции. Глядя на безостановочное ралли USD/RUB, всерьез опасаюсь дальнейшей просадки ОФЗ. Опасения усиливаются ожиданиями коррекции рынка российских акций.

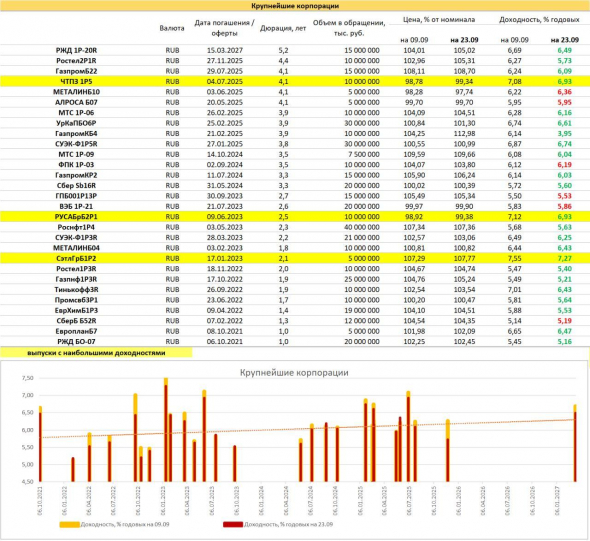

В облигациях регионов, как и в первом эшелоне корпоративных бондов спокойствие, невзирая на обстоятельства. Корпоративный публичный долг в среднем даже подорожал. Однако если ОФЗ продолжат скольжение вниз, они в какой-то момент потянут за собой и эти сектора.

Спред между доходностями 4-5-летних корпоративных облигаций и доходностями 4-5-летних ОФЗ в ряде случаев менее полупроцента. И это риск для корпоратов. Субфедеральные облигации в случае плохой конъюнктуры тоже окажутся заложниками сузившегося по отношению к ОФЗ спреда.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru