Блеф ЕЦБ. Обзор на предстоящую неделю от 06.09.2020

По ФА…

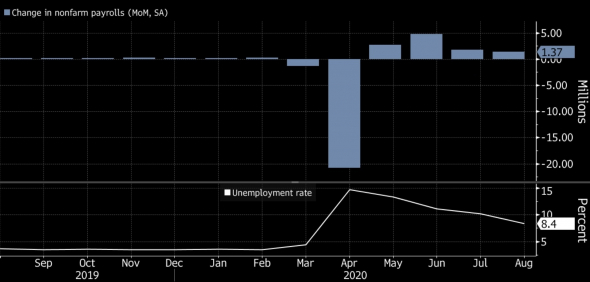

Nonfarm Payrolls

Отчет по рынку труда США за август вышел уверенно сильным.

В первой реакции корреляция была исходя из влияния нонфарма на решение ФРС, рост доллара отразил снижение ожиданий участников рынка на новые монетарные стимулы ФРС.

Впоследствии доллар упал на восстановлении аппетита к риску, но очевидно, что отчет по рынку труда усилит отсутствие желания членов ФРС к запуску новых монетарных стимулов на сентябрьском заседании.

Ключевые компоненты отчета по рынку труда США:

— Количество новых рабочих мест 1.371K против 1.400K прогноза, ревизия за два предыдущих месяца -39К: за июнь до 4,781 млн против 4,791 млн ранее, за июль до 1,734 млн против 1,763 млн ранее.

— Уровень безработицы U3 8,4% против 10,2% ранее;

— Уровень безработицы U6 14,2% против 16,5% ранее;

— Уровень участия в рабочей силе 61,7% против 61,4% ранее;

— Рост зарплат 4,7%гг против 4,7%гг ранее (ревизия вниз с 4,8%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,5 ранее.

Главным украшением отчета по рынку труда стало падение уровней безработицы, рост рабочих мест можно считать сильным с учетом снижения ожиданий участников рынка после слабого отчета ADP:

Самые оптимистичные прогнозы членов ФРС предполагали падение уровня безработицы U3 до 8,0% к концу года, приближение к данному уровню в августе должно зародить сомнения у членов ФРС в необходимости сильной и длительной поддержки экономики США, невзирая на отказ от кривой Филлипса.

Даже с учетом поправки на ошибочную классификацию бюро занятости уровень безработицы U3 упал до 9,1% против 11,1%, что является очень резким падением.

Вывод по августовским нонфармам:

Падение уровней безработицы на фоне признаков роста инфляции должно заставить ФРС пересмотреть необходимость состава и длительности дополнительных монетарных стимулов.

Сильный отчет по рынку труда США за август указывает в пользу отсутствия запуска новых монетарных стимулов ФРС на заседании 16 сентября, хотя уровни фондового рынка США, несомненно, окажут влияние на решение ФРС.

На предстоящей неделе:

1. Заседание ЕЦБ, 10 сентября

Члены ЕЦБ на уходящей неделе ясно дали понять о своем недовольстве курсом евро и готовности защищать уровень 1,20 по евродоллару.

Инсайды в СМИ о негативном влиянии сильного курса евро на рост экономики и инфляции Еврозоны, интервью анонимных членов ЕЦБ о том, что на текущих уровнях евро не является недооцененным к доллару, прямое заявление главного экономиста Лейна о том, что, хотя политика ЕЦБ не направлена на курс евро, она его учитывает через влияние на рост инфляции, привели к фиксированию прибыли по лонгам евродоллара.

Но главным вопросом для участников рынка остается лишь один: готов ли ЕЦБ подтвердить свои вербальные интервенции против роста евро действиями или это всего лишь слова.

Арсенал ЕЦБ практически пуст.

Замечание члена Бундесбанка Шнабель о том, что ставки ЕЦБ ещё не достигли своей нижней эффективной границы, указывает на готовность ЦБ Германии поддержать ЕЦБ в борьбе с ростом евро, но оно не выдерживает критики, ибо отрицательные ставки ЕЦБ потеряли смысл после освобождения резервов банков от них.

Программу QE или PEPP можно увеличить, но на текущем этапе, когда покупки ЕЦБ ГКО южных стран гарантируют отсутствие нового долгового кризиса в Еврозоне, этот метод борьбы с ростом евро неэффективен.

Единственным ответом может стать копирование политики ФРС в большем масштабе.

ЕЦБ может заявить о переходе на таргетирование базовой «средней» инфляции, что практически гарантирует отсутствие повышения ставки в ближайшее десятилетие.

При этом ЕЦБ может повышать ставки для банков через множитель резервов, де-юре не меняя ключевые ставки.

Такая борьба будет эффективной до тех пор, пока ФРС не запустит контроль кривой доходности ГКО, в этом случае карта ЕЦБ будет бита, ибо при отсутствии евробондов и наличия ключа капитала аналогия невозможна.

Ключевые моменты заседания ЕЦБ:

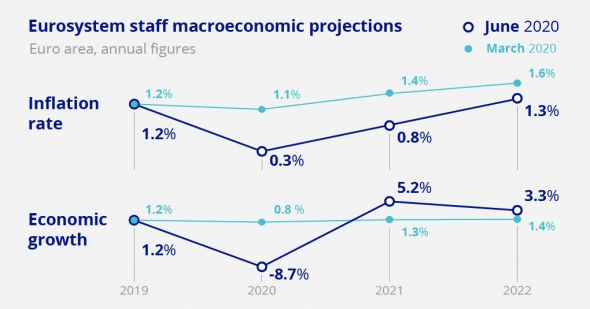

— Новые экономические прогнозы.

В первую очередь ЕЦБ может повлиять на курс евро через снижение прогнозов по росту ВВП и инфляции.

Июньские прогнозы были сильно пересмотрены вниз с мартовскими:

Но пространство для снижения есть, т.к. в сентябре персонал ЕЦБ будет рассчитывать прогнозы с учетом более высокого курса евро:

Для большего эффекта Лагард следует подчеркнуть, что именно рост евро стал основой для пересмотра прогнозов, что окажет влияние на политику ЕЦБ.

Безусловно, необходима риторика о том, что риски для перспектив направлены вниз и тенденция говорит об отклонении от базового сценария в нисходящую сторону.

Но если Лагард отметит, что рост экономики происходит в соответствии с базовым сценарием, а прогнозы не будут значительно снижены, особенно по инфляции, то евро вырастет.

— Изменение цели по инфляции.

До завершения глобального обзора пересмотра политики ЕЦБ осталось около года, но это не помешает Лагард рассказать направление обсуждения.

Если Кристин скажет, что ЕЦБ намерен взять курс на «среднюю» базовую инфляцию, то это приведет к падению евро.

— Ставки.

Если Лагард заявит, что ЕЦБ обсуждал возможность снижения ставки и готов её понизить при ухудшении ситуации – евро рухнет.

— Программа QE.

Увеличить размер программы QE можно, но смысла на текущем этапе мало.

Трудно смягчить мягкое, а текущего размера программы QE хватит минимум до весны.

Стрельба холостыми патронами лишит контрольного выстрела позже, тем более что ястребы ЕЦБ явно будут против этой идеи.

Вывод по заседанию ЕЦБ:

Невзирая на почти пустой арсенал, ЕЦБ может бороться с ФРС на текущем этапе, особенно с учетом сильных экономических отчетов США.

Главными помощниками ЕЦБ в этом должны стать новые экономические прогнозы, замечания о негативных рисках для базового сценария и готовность к изменению цели по инфляции и показателя по инфляции в основе мандата.

Также необходимо подчеркнуть, что ставка ещё не достигла эффективной нижней границы, хотя это будет пустой угрозой.

Тем не менее, Лагард будет очень сложно развернуть евро вниз по причине раскола внутри ЕЦБ и отсутствия должного профессионализма.

2. Экономические данные

На предстоящей неделе главными данными США станут инфляция цен потребителей и недельные заявки по безработице.

По Еврозоне важных экономических отчетов, способных повлиять на динамику рынков, не ожидается, всё внимание на риторику ЕЦБ.

Решающий раунд переговоров по торговому соглашению после Брексит между Британией и ЕС начнется на предстоящей неделе, но обе стороны выразили сомнение в достижении прогресса.

Согласно инсайду от дипломатов ЕС, прогресс в переговорах не ожидается, ибо на уходящей неделе правительство Британии в рамках неформальных предварительных переговоров не изменило свою позицию.

Главный переговорщик по Брексит от Британии Фрост заявил, что Британия не намерена идти на уступки ЕС в вопросе «равного игрового поля» и, если ЕС не изменит свою позицию, то переговоры на предстоящей неделе не приведут к прогрессу.

Согласно сообщениям СМИ, ЕС оставил мандат главного переговорщика по Брексит Барнье неизменным, т.е. есть все основания ожидать, что раунд переговоров с 8 сентября окажется провальным.

Премьер Британии Джонсон предложил ЕС изменить подход и провести переговоры на уровне лидеров ЕС в ходе саммита 21 сентября, но президент ЕС Мишель официально отверг это предложение, заявив, что главными вопросами саммита лидеров ЕС станут восстановление экономики после пандемии коронавируса и торговое соглашение с Китаем.

В связи с тем, что дедлайн по достижению соглашения Брексит по мнению ЕС наступит в конце октября, следует ожидать резкую реакцию фунта на результат переговоров на предстоящей неделе.

По Британии имеет смысл обратить внимание на блок данных во главе с ВВП в пятницу, но реакция будет только на результат переговоров по Брексит.

ГосСМИ Китая предположили, что Китай будет сокращать свои резервы в ГКО США, что, несомненно, станет ещё одним ударом по доллару в будущем.

Китай порадует торговым балансом утром понедельника и отчетом по инфляции в среду.

— США:

Понедельник: выходной;

Среда: уровень вакансий на рынке труда JOLTs;

Четверг: недельные заявки по безработице, инфляция цен производителей, оптовые запасы;

Пятница: инфляция цен потребителей.

— Еврозона:

Понедельник: индекс уверенности инвесторов Еврозоны Sentix;

Вторник: ВВП Еврозоны за 2 квартал;

Пятница: инфляция потребительских цен Германии.

3. Выступления членов ЦБ

Глава ФРС Пауэлл в интервью вечером пятницы заявил, что отчет по рынку труда вышел уверенно сильным, рост рабочих мест происходит быстрее, чем многие ожидали, но ФРС не готов ослабить бдительность и ставки ФРС будут оставаться низкие длительное время, которое будет измеряться годами.

Пауэлл заявил, что, невзирая на рост рабочих мест, около 11 млн. американцев ещё не вернулись к работе, большая проблема сохраняется в сфере гостеприимства и путешествий.

Заявление Пауэлла было финальным перед началом «периода тишины» перед заседанием 16 сентября, Джей попытался успокоить фондовый рынок, но очень трудно успокоить инвесторов, ожидавших новых стимулы ФРС, простым обещанием сохранения ставок на нуле длительное время.

В ЕЦБ продолжается период тишины перед заседанием 10 сентября.

Лагард не собирается ограничивать себя пресс-конференцией и планирует сделать заявление вечером четверга в 20.00мск, заранее подозревая, что одиночной вербальной интервенции для разворота евро вниз может быть недостаточно.

Также стоит обратить внимание на заявление главы Бундесбанка Вайдмана в пятницу, ибо он может развенчать готовность ЕЦБ к новым стимулам в случае наличия такого анонса от Лагард.

-------------------------------------

По ТА…

Структура евродоллара позволяет падать с текущих уровней, но покупки евродоллара на фиксировании прибыли недели говорят о том, что пробитие низа канала и поддержки будет непростой задачей, не исключен возврат в начало-середину 1,19й фигуры:

До перелоя 1,1761 также в силе остается варианта изначального роста евродоллара к 1,2110+- перед разворотом вниз, но развитие событий по ФА снизили шансы данного варианта.

-------------------------------------

Рубль

Превосходные отчеты по запасам нефти были использованы участниками рынка для закрытия лонгов нефти, ибо риторика членов ОПЕК+вне ОПЕК говорит в пользу пересмотра квот на повышение с отказом от ранее взятых обязательств по сокращению добычи на декабрьском заседании.

Логично ждать продолжение старшей нисходящей коррекции по нефти вниз перед продолжением роста:

Динамика рубля находится в полной власти политики, а т.к. новые санкции кажутся неизбежными, как и общий рост доллара так или иначе, то вариантов немного.

Потеря поддержки по долларублю может привести к значительной нисходящей коррекции:

-------------------------------------

Выводы:

Протесты ЕЦБ против роста евро привели к частичному фиксированию прибыли по лонгам евродоллара, но восходящий тренд до сих пор не сломлен, невзирая на сильные экономические отчеты США, нежелание ФРС объявлять новые стимулы на текущем этапе, массовое бегство от риска, отсутствие прогресса по Брексит и замедление восстановления экономики Еврозоны.

На предстоящей неделе внимание участников рынка будет направлено на заседание ЕЦБ и перед Лагард стоит очень сложная задача по развороту тренда евро вниз, невзирая на практический пустой арсенал ЕЦБ.

Кристин может парировать усилия ФРС заявлением о готовности ЕЦБ перейти к таргетированию «средней» базовой инфляции на фоне снижения прогнозов по росту инфляции, но такой шаг может встретить сопротивление со стороны ястребов ЕЦБ.

К тому же Лагард явно не хватает профессионализма, в связи с чем есть сомнения в успехе вербальных интервенций.

До заседания ЕЦБ евро останется под нисходящим давлением, но если Лагард допустит ошибки в оценке перспектив роста экономики, то не исключена ещё одна волна роста евро/падения доллара, в этом случае развязку стоит ждать на заседании ФРС 16 сентября.

Кроме заседания ЕЦБ следует обратить внимание на переговоры по Брексит, стартующие во вторник, и публикацию инфляции цен потребителей США в пятницу.

Отсутствие прогресса в переговорах Брексит обрушит фунт, что не оставит равнодушным евро.

Дальнейший рост инфляции в США может привести к ещё одной распродаже на фондовом рынке США, что будет в копилку роста доллара.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

----------------------------------------

Моя тактика по евродоллару:

На выходные ушла в шортах евродоллара от 1.1828.

В зависимости от ситуации на открытии недели планируется доливка/перезаход от начала/середины 1,19й фигуры при продолжении восходящей коррекции.

Благодарю!

Профитов!

Аналитиков, способных постичь хотя бы на один процент глубину твоей аналитики, здесь нет.

Я тоже не имею желания записаться в их ряды.

Но как классно читать твой обзор!

Аккуратнее после 1,1810+-

До перелоя 1902 рост возможен, аналогия с евродолларом

Благодарю тебя, солнце!