Гайд по торговле на бирже 5 часть. Инвестиции

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

Медведь выпадает из окна и рынок схлопывается за 2-3 месяца вдвое при этом теряется многолетняя прибыль. Инвестор по фундаменталу со своими отчетиками раз в 3 месяца банально ничего не заметит, разве что портфель внезапно станет вдвое тоньше по деньгам.

Фундаментал также не работает в боковиках, когда рынок стоит на месте либо пилит пилу, именно в этом запиле инвесторы в отдельные акции проигрывают индексам широкого рынка.

Есть 2 возможности повысить частоту дискретизации втрое и ловить короткие медвежьи тренды:

а) фундаменал + макростатистика которая выходит раз в месяц, т.е когда в экономике приходит жопа, то в отлив все лодки идут вниз. И если видим что макро хреновая — имеет смысл сокращать портфель акций или делать хедж.

б) отказ от торговли отдельных акций и переход в макро.

Есть 27 етф на 27 стран. По каждой стране выходит раз в месяц макростатистика. Покупаем страну с наиболее благоприятной статистикой.

Ориентиром является мировой индекс MSCI WORLD INDEX. Он переигрывается раза в 1.5-2, но проблема в том, что мировой индекс очень отстает от американского S&P и проще просто купить сипи, чем выносить мозг етф на отдельные страны. Ситуацию портит затяжной апртенд сипи с 2009г статистика искажена и тестить бесполезно.

3 Торговля секторов.

Если сипи так хорош, то есть способ его улучшить, за счет торговли отдельных секторов входящих в индекс. Т.е покупаем растущие сектора и игнорируем падающие и пилящие боковик.

Можно смотреть макро.

А можно сделать механистический подход — максимальная бета (как предлагает Горчаков) или минимальная волатильность. На тестах я видел обгон сипи в 1.5-2 раза. Но я не захотел торговать, т.к низкий выхлоп и статистика в 50-100 сделок за 10 лет это крайне мало.

Мне больше нравился вариант с минимальной волой — при падении рынка вола растет, соответственно покупка актива с минимальной волой — это вход в защитный актив, а при росте вола тоже минимальна, т.к рост выкупают — покупка растущего актива. Все происходит автоматически и легко.

Кстати есть етф на минимальную волу в отдельных акциях сипи, рекомендую.

4 Искажение статистики длительным аптрендом

Это очень опасная штука. На бычьем тренде, который идет от 2009г легко быть гениальным — выкупаем проливы и сдаем. И так уже 11 лет. Инвесторы не видели другого рынка. Многие инвесторы думают, что они спекулянты. Но отличие инвесторов от спекулей в жестких стопах. Если ставишь стоп — то ты спекуль, не ставишь стопы — свинья, которую раскормят а потом зарежут.

Длительный аптренд вырастил целых 2 поколения спекулянтов, которые не знают стопов. Сильный бычий рынок прощает ошибки и вытаскивает депозиты. На российском рынке аптренд с 2014года. Уже 6 лет. Сайты брокеров пестрят как казино три топора рекламой инвестиций.

5 Основная наепка в инвестициях.

Много книг написано про инвестирование Грехем, Богл, Буфет и Грэм. Модные темы. Стоимостное, в дивы, оценка по фундаменталу. Книги написаны давно — можно посмотреть результат. Стоимостное инвестирование — проигрывает широкому рынку. Дивидендные стратегии — проигрывают широкому рынку. Инвестиции в фундаментал — проигрывают широкому рынку. Но сам широкий рынок проигрывает самому себе.

Если купить широкий рынок через сипи, то это слив 100%. Да переиграете 90% инвесторов, но слив. Про это никто вам не расскажет.

Короче, счас деньги не резанная бумага, не фантики, а циферки в компе, если смотреть широкий рынок в настоящих деньгах типа золота, серебра, то увидите захватывающую дух картинку полета сипи в 1919ый год в 2011году. Т.е господа, нас наепали. Где все 92годa роста?? в фантиках и циферках — был рост, а по факту в реальных а не виртуальных деньгах роста как бы и не было. Т.е закопать золото под дуб в 1919ом была самая лучшая инвестиция для 2011г.

www.macrotrends.net/1378/dow-to-gold-ratio-100-year-historical-chart

Ладно хоть были хоть какие то дивы. 1-2% в год поверх инфляции фантиков.

Но мы то хотим разбогатеть, жировать на дивы, а тут толком даже денег не сохранишь.

Более того а если вошли в рынок в 1965 и вышли 1980ом? там упали в 25 раз. Или купили в 1999 а вышли в 2011 там упали в 9 раз.

Т.е вся доходность от дивов во много много раз ниже волатильности рынка.

Результат инвестирования случаен и зависит от точки входа.

Тренда нет. Есть боковик.

С таким же успехом можно было сходить в казино и поставить на красное — там тоже трендов нет и результат случаен, и потом обозвать эту игру инвестированием.

Мне именно поэтому нравится портфель вида 33% облиги +33% акции + 33% золота, из-за наличия физического золота в портфеле. Однако думаю, что голда пассив и недвижка может заменить голду + дать пассивный доход от аренды. Но в недвижке распад от износа на уровне -1.5-2% в год, а голда всегда великолепна и не изнашивается.

6 Есть ли способ поднять деньги?

а) конечно торговля отдельных секторов сипи обгоняет рынок раза в 1.5. Но добавочные 3-4% в год ситуацию спасают. Хотя деньги и сохраняют. Но мыж хотим многа денег.

б) любимая всеми тема — акции роста. Концепция проста. Покупаем акцию роста — она растет за год вдвое-втрое, затем мы ее продаем — покупаем другую акцию роста, она тоже вырастает за год вчетверо, ее продаем — покупаем другую акцию роста, и ты уже мильардер… яхты, брюлики, свой небоскреб на манхетене и остров, и ты такой на яхте с бабами…

На ум приходит тиньков. Сначала магазин — потом пельмени — потом пиво — потом банк — потом IPO и мильардер. Пока бизнес рос — он сидел в нем, бизнес прекращал расти — продавал и начинал новый бизнес. Нама тоже так хочется, желательно без усилий и ничего чтоб делать не надо было.

Поэтому акции роста это тема что наразбогатеть. Но у инвесторов в голове каша. У них для акций роста фундаментал неподходящий. Там же все плохо — по грему и грехему. Кредиты, убытки. Но оно растет. А как? Дык все просто. Но про это в книгах не пишут. На 500 страниц размазывать неудобно. Инвесторы в растущие акции смотрят на вторую производную от жабы внезапно прыгнувшей мне на грудь. Я это не сам придумал. Мне лет 10 тому рассказали. Размазывать эту тему мне лениво. Сказал и сказал. Но все упирается в фундаментал и низкую частоту дискретизации — мы собираем все минусы торговли по пункту2. Т.е рост возможно поимете, но просадку огребете в полном объеме — соскочить не удасться.

7 Связь и разница между спекуляциями и инвестициями.

Вся разница в способе контроля рисков.

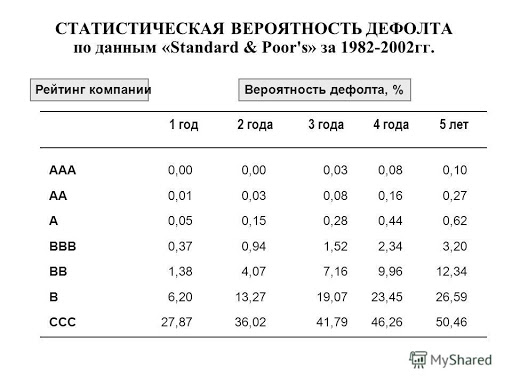

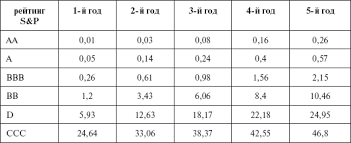

Инвестор прежде всего контролирует риск через систему рейтингов: А, АА, ВВ, С… и прочие. Буковки обозначают вероятность банкротства компании на интервале времени. Как пример таблица.

Практичиская польза такая:

Например берем портфель из 100 разных акций ВВ рейтинга на 2года. Средние дивы по портфелю 5%. Инфляция 4%. Т.е. на выходе 1%*2 года=2% прибыли. А убыток из-за вероятности банкротства по портфелю из 100 бумаг = 100*3.43/100= -3.43%. Т.е. возможный убыток превышает прибыль. И можно делать вывод что дивы не покрывают риски.

Если брать компанию ВВ на 3 года, то надо быть готовым к 6% вероятности банкротства. Надо понимать, что в кризис вероятности банкротств складываются и риски возрастают многократно. Я как то попал под волну банкротств и дефолтов облигаций в 2008. Никогда такого не было, а когда случилось, то все разом.

Компании с рейтингом А, АА редки и инвесторы их хотят. Они типа надежны. Ходят они контртрендово. Проливы выкупают. По фундаменталу они перекуплены. Дивы мелкие. Зато надежность. Спекулям в них делать нечего. Ходят они слабо, вола низкая — денег не поднять.

Иногда поднимается вой — типа рынок перекуплен, все неадекватно дорого. Проблема в том, что настоящие инвесторы с большими деньгами понимают, что деньги это циферки в компе и хотят припарковать капитал в реальный актив. Поэтому на цены не смотрят. Просто покупают А-АА активы. Можно впринципе смотреть выкуп А-АА как опережающий индикатор дна.

Было бы интересно посмотреть динамику сипи без А-АА активов, думаю что это даст много пищи для ума — у кого там есть студенты?

И сразу понятно, что если у компании недооценка, либо мутные высокие дивы, то что -то в ней не так. Смотрим рейтинг, а он внезапно В или С. И покупать инвестируя на долгосрок такое уже страшно. Прибыльно, но риск.

Кстати насколько помню, среди российских компаний только сбербанк имеет международный рейтинг АВ. Все остальные ВВ и В. Т.е инвестировать на долгосрок в компашку с рейтингом В — это чистая спекуляция без стопов. А уж брать мусор без рейтинга, да без аудита, да на долгосрок. Зато дивы ха.

Спекуляции за счет жесткого контроля риска при помощи стопов позволяют торговать низкий рейтинг = высокий риск. Более того, активы с большим риском — спекулятивные активы двигаются трендово. Т.е видишь актив С и D, или недооценку+ хорошая ликвидность — это будет хороший трендовый движняк.

А все эти инвестиции на долгосрoк идут лесом. Вот еслиб был бы у меня денег ярд, стал бы долгосрочником. Купил бы сипи и жил бы на 1% в год от капитала. Или жил бы я 300лет как дракула. Может и стал бы инвестором. А так нисудьба.

Всем удачной торговли.

Пы сы...

для инвесторов совет… сделайте картинку...

… одна под другой… сверху график инфляции сша… график ставки сша… ниже цена нефти… ниже ртс индекс… ниже баксрубль… ниже цены на недвижку в москве в баксах… у мя была на старом компе такая… это 90% понимания рынка… что за чем ходит

tores05 августа 2020, 09:28супер, спасибо!+2

tores05 августа 2020, 09:28супер, спасибо!+2 Тимофей Мартынов05 августа 2020, 09:38ух вангую рекордную полезность!!!+6

Тимофей Мартынов05 августа 2020, 09:38ух вангую рекордную полезность!!!+6 Displacer05 августа 2020, 09:43По графику индекса в золоте, не учтены дивиденды, с дивидендами совсем другая картина.+4

Displacer05 августа 2020, 09:43По графику индекса в золоте, не учтены дивиденды, с дивидендами совсем другая картина.+4 ака Tуземец05 августа 2020, 09:51отлично+1

ака Tуземец05 августа 2020, 09:51отлично+1