Пятно параметров торгует эффективнее. Мини-отчет за второй квартал 2020 года

Всех приветствую!

Второй квартал закончился с результатом +47,4%. Общий доход за первую половину года +127,5%. Статистика по месяцам:

Апрель +46%

Май -4,3%

Июнь +4,5%

Общий доход за 2,5 года +469%. Общую кривую можно посмотреть тут

Максимум достигнут 7 мая. От него ушли в просадку на 21,8%. Доход и просадку считаю к балансу на начало года. От достигнутого максимума откатили вниз на 9,15%. Ожидаемое, рабочее снижение после хороших движений. Но могло быть лучше.

Окончательно убедился в том, что необходимо торговать все пятно (облако, веер, площадь) параметров внутри одной идеи. Почему окончательно? Вылезли две проблемы.

Первая. Часть движений на укреплении рубля боты не взяли. Причина – в некоторых алгоритмах параметры смещены в сторону лонга (для SI понятно почему). Удержание шортов более короткое, таким образом, тренды вниз с сильными откатами прошли мимо.

Вторая. Недооценил одну из идей. Вариации строились на основании лучшего набора параметров прошлого года. Не учитывал вариации с результатом похуже, но в целом улучшающих показатели алгоритма в долгосрочном периоде.

Требование к пятну – оно не должно сильно двигаться. Делать такой анализ вручную тяжеловато. Надеюсь, что TSLab в будущем внедрит 3D визуализацию, работа как я понял над этим идет. Некоторые системы решил упростить с 3 до 2 параметров, за счет единого значения для лонга и шорта.

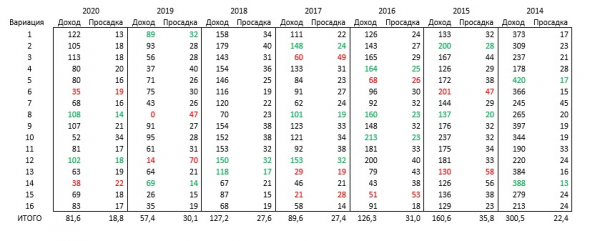

Ниже пример вариаций, составленных на основании более устойчивого пятна. Недооцененный алгоритм.

Зеленым и красным выделены варианты в высоким и низким фактором восстановления.

В 2019 году в торговлю пошли боты по вариациям близкие к № 8 и №12. Такой выбор был сделан на основании их высокой эффективности в прошлом. Как видно, в 2019-ом этот алгоритм меня подвел. Поэтому в 2020-ом решил уменьшить его долю в портфеле. Взяв на вооружение вариацию №1. За текущие 6 месяцев алгоритм себя реабилитировал.

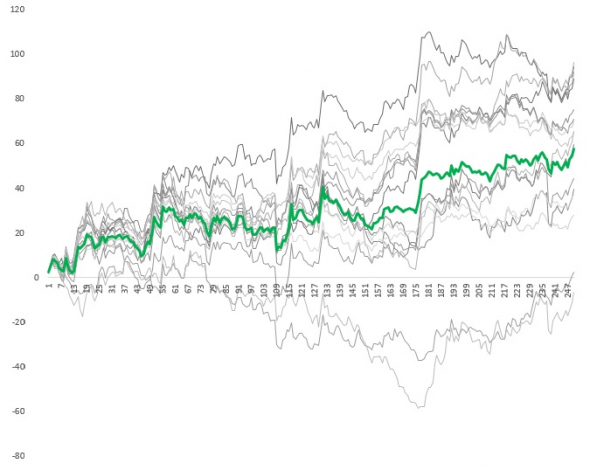

На основании двух параметров составил 16 вариаций (4 на 4), таким образом, чтобы их значения были равномерно распределены по пятну. На 2019 год имеем следующие эктиви и среднеарифметическую. Рисунок ниже.

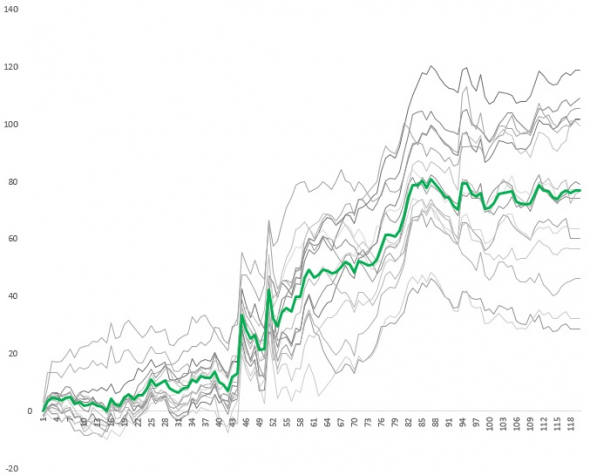

Тестовый доход 57,4%, просадка 17,4% (баланс систем по итогам дня). Выводы очевидны. В 2020 году торговля всех вариаций значительно сократила бы майскую просадку. Рисунок ниже.

В мае откатили на 9%, а в июне эквити подошла к максимумам. Таким образом, данный подход делает торговлю более стабильной. В текущий момент формирую пятно по остальным идеям. Запуск обновленного портфеля намечен на июль. Однако пустить в бой абсолютно все не получиться из-за ограничений по депозиту). Нужно будет выбирать, но уже более осмысленно.

Вопросы и конструктивная критика приветствуются.

Всем добра и профитов!

В 3 параметрах более-менее легко разобраться по оптимальности (для одного из них выйти на 1-2 оптимальных значения по верхней страничке Шарпа, Рикавери и при достаточном числе сделок; остальные два уже конкретно перебираются и смотрятся вручную). А вот с 4-5 реально уже мозг встаёт.

По поводу Si: торгую только лонг. С учетом того, что при растущем рынке (и падающем Si) трендовухи встают в лонги по акциям, очень много риска, и просадки суммируются. Например, гэп «вдруг» не туда на 5% и приехали на максимальную просадку 2008ого за одну ночь. Если торговать только си без акций, то есть риск, что инструмент сломается/запилит на год-два и вообще перестанешь зарабатывать. Хотя шорт си неплохо компенсирует проблемы лонга, в частности в 2019ом