Принципы работы ETF разных типов

О том, что такое ETF, написано уже несчетное количество текста. Здесь будет чуть углубленный экскурс в принципы работы разных видов ETF.

Данная статья написана на базе материалов англоязычных ресурсов, содержание которых выглядит полезным и важным для понимания работы ETF. Ранее она была опубликована на моем канале.

Ресурс 1 - Investopedia

Ресурс 2 — ETF провайдер Vanguard

Торгующиеся на биржах «акции» ETF по сути являются производными инструментами. Каждая отдельная бумага ETF похожа на традиционную акцию, только в основе её рыночной стоимости лежит не оценка конкретной компании, а цена того или иного рыночного параметра, например, индекса всего рынка, отдельного сектора экономики или группы биржевых товаров (золото, нефть и т.п.).

В последние годы появилось много новых типов ETF. Увеличилось и разнообразие механизмов их работы. Основные существующие типы, помимо классических индексных ETF, представлены ниже.

1. Активно управляемые ETF.

Представляют из себя биржевые фонды, управляющий которых часто меняет состав входящих активов, в отличите от пассивного слежения за конкретным индексом. Данный сегмент ETF представляет собой малую, но растущую долю в индустрии.

2. Товарные и валютные ETF.

Управляющие данным инструментами работают валютных или товарных рынках путём сделкам как с реальными активами, так и с производными инструментами на тот или иной товар/валюту. С помощью таких ETF инвестор может заработать на динамике курсов валют, драгоценных металлов, нефти и других товаров, торгуемых на биржах.

3. Обратные и маржинальные ETF

Являются разновидностью синтетических ETF. Обратные служат аналогом «шорта» индекса: покупая данный инструмент, вкладчик заработает на падении соответствующего индекса. И, соответственно, получит убыток в случае роста.

Управляющие маржинальными ETF стремятся получить кратный рост инвестиций на единицу роста стоимости базовых активов путём использования классической работы с «плечом» — используется принцип РЕПО. В то же время, в случае противоположного движения вы получите 2-3-х кратный убыток.

Обратные и маржинальные ETF созданы в основном для спекулятивных покупок внутри дня и не предполагают удержания позиции дольше, чем 1 день. Компания-провайдер несёт издержки на кредитование в случае маржинальных ETF, которые затем ложатся на инвестора. Это приводит к накоплению существенных отличий в доходности относительно динамики базового индекса при удержании в течение нескольких дней. Поэтому при работе с долгосрочными инвестиционными стратегиями о данных классах ETF лучше забыть.

4. «Синтетические» и «физические» ETF.

Об этой классификации разговор пойдёт подробнее, поскольку от понимания работы конкретного ETF в первую очередь должно зависеть решение инвестора: покупать или не покупать данный конкретный инструмент.

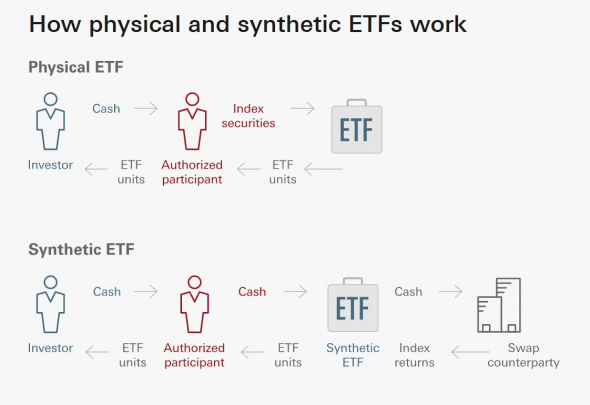

Физические: в обеспечение ETF-акций компания-провайдер приобретает на рынке реальные ценные бумаги, например, акции или облигации. Сюда относится большинство ETF.

Синтетические: в основе лежат производные инструменты — фьючерсы и свопы на те же акции, валюты или товары. То есть в данном случае акция ETF является производным инструментом второго уровня. При этом подобные ETF преследуют ту же цель: отразить динамику индекса/валют/товаров.

В данном случае свопы — это соглашение с третьей стороной, как правило банком, об уплате компании-провайдеру (и затем далее от провайдера ETF — владельцам ETF) дохода от изменения рыночных цен товаров, валют или индексов акций. То есть третий участник «обещает» провайдеру начислять соответствующий прирост (положительный, в случае роста, и отрицательный в случае падения — то есть требовать покрытие убытков!) стоимости в соответствии с заключёнными рыночными контрактами.

Такой механизм позволяет ETF-провайдеру «отслеживать» динамику индексов, не владея лежащими в его основе активами — это безусловное преимущество с точки зрения стоимости управления фондом и удобством доступа к некоторым «экзотическим» инструментам. В то же время такая схема несёт дополнительный риск конечному «потребителю» — инвесторам, поскольку факт получения прибыли зависит от способности третьего участника выполнить свои обязательства перед ETF-провайдером.

Подобные синтетические ETF присутствуют на многих рынках. Особенно они стали популярны в Европе, где появились впервые в 2001 году.

Ниже на схеме приведено сравнение принципов работы физических и синтетических ETF.

И таблица с основными отличиями:

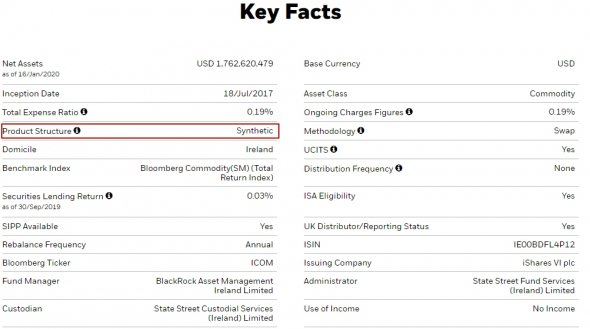

Пример синтетического продукта: ETF от BlackRock на товарные биржевые инструменты.

В связи с упомянутым риском, большинство юрисдикций ограничивает синтетическую составляющую при выпуске каждого ETF. Например, европейское регулирование UCITS, по которому на Московской Бирже работают ETF от FinEx и ITI Funds, ограничивает «синтетическую долю» до 10% от стоимости всех активов в управлении.

В дополнение, регулирующие законы требуют обеспечения третьей стороной гарантийного обеспечения (в виде ценных бумаг с низкой волатильностью) для дополнительной защиты инвесторов.

Вынуждение инвесторов нести дополнительные риски компенсируется более низкими комиссиями за управление и более точным следованием за соответствующим рыночным индикатором. Вместо постоянной ребалансировки реальных активов физических ETF, управляющие синтетическими продуктами используют методы финансовой «инженерии», что является более эффективным с точки зрения комиссионных издержек.

Мой Телеграмм-канал LifeTime Investments.

Читайте также: