Ультиматум для Пауэлла (или поговорим о фондовом рынке)

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

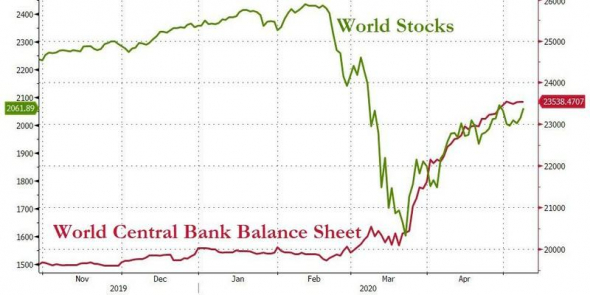

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

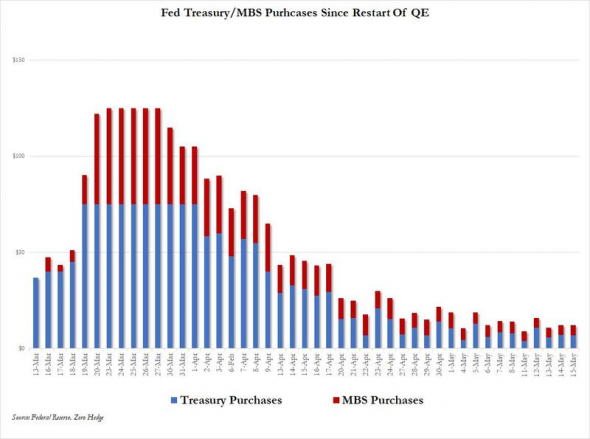

(Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.)

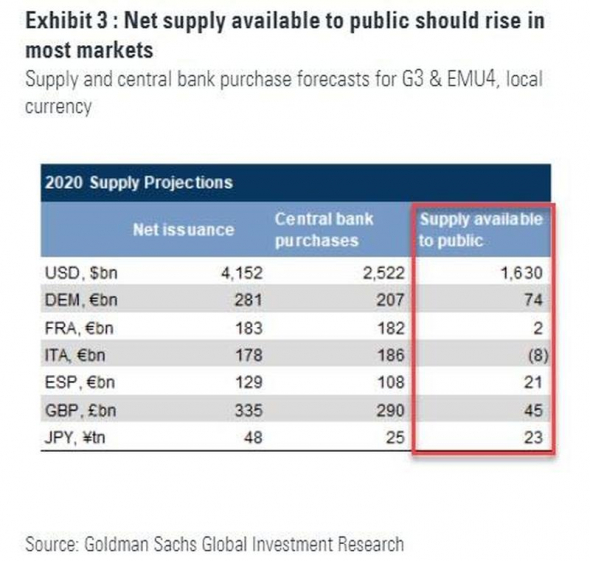

Вторая причина — Казначейство США стремительно наращивает госдолг, буквально вычерпывая ликвидность с рынка. Так, по прогнозам Goldman Sachs в 2020 году Министерству финансов потребуется занять на рынке $4,1 трлн, из них $2,5 трлн монетизирует ФРС, а оставшиеся $1,6 трлн должен абсорбировать рынок. Суммы фантастические!

(По прогнозам Goldman Sachs в 2020 году Министерству финансов потребуется занять на рынке $4,1 трлн, из них $2,5 трлн монетизирует ФРС, а оставшиеся $1,6 трлн должен абсорбировать рынок.)

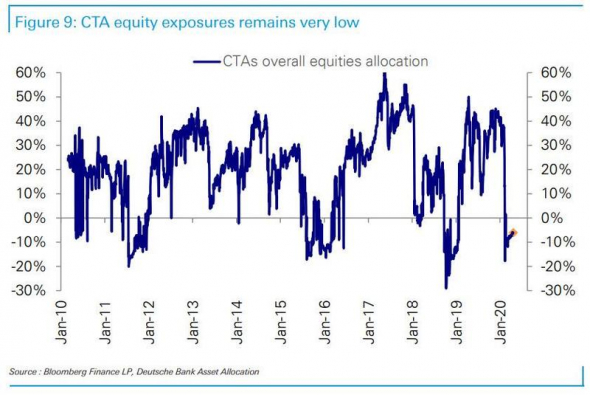

В настоящий момент рынок застыл в шатком равновесии. Однако дальнейшие размещения госдолга в ближайшие месяцы могут нанести по нему ощутимый удар. Этот фактор учитывают и крупные игроки — они не верят в происходящее «медвежье ралли». Управляющие хедж-фондов сохраняют минимальную вовлеченность своих активов в покупки на фондовом рынке США:

(По данным Deutsche Bank управляющие хедж-фондов сохраняют минимальную вовлеченность своих активов в покупки на фондовом рынке США.)

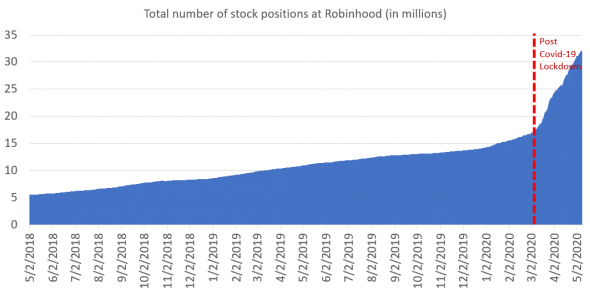

В это же время рядовые инвесторы ведут себя полностью противоположным образом — они активно выкупают рынок. По данным популярного в США ритейл-брокера Robin Hood количество открытых позиций на покупку акций стремительно растет:

(По данным популярного в США ритейл-брокера Robin Hood количество открытых позиций на покупку акций стремительно растет.)

Этими настроениями пользуются инвестиционные банки, быстро наращивая объем вторичных размещений акций на фондовом рынке США:

(Инвестиционные банки быстро нарастили объем вторичных размещений акций на фондовом рынке США.)

Технический аналитик из Evercore Рич Росс так охарактеризовал ситуацию: «Вал электронных писем от подписчиков, в которых они заверяют, что стали быками из-за слишком большого количества медведей на рынке, сейчас значительно превышает поток писем от реально настроенных по-медвежьи игроков».

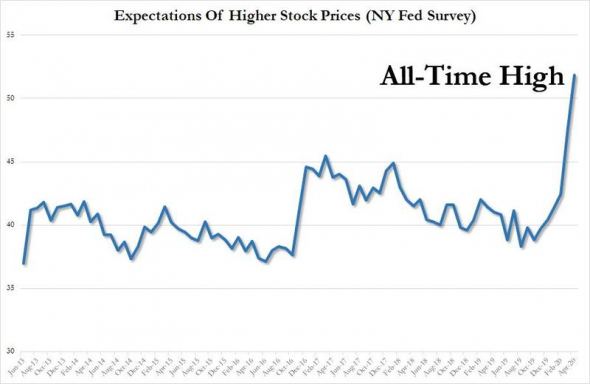

Число инвесторов, ожидающих что через год фондовый рынок США будет торговаться выше текущих отметок, также достигло рекордного значения:

(Число инвесторов, ожидающих что через год фондовый рынок США будет торговаться выше текущих отметок, также достигло рекордного значения.)

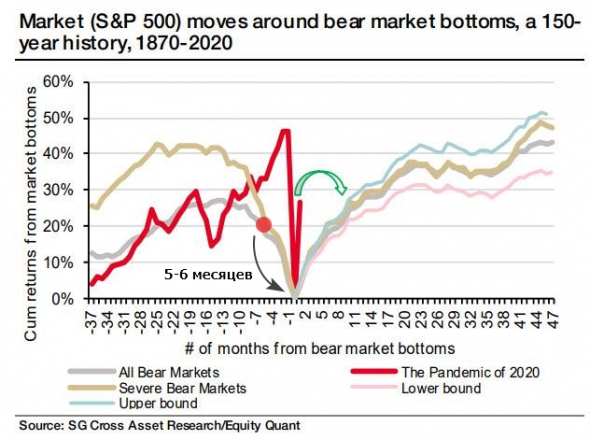

Аналитики Societe Generale провели интересное сравнение текущего медвежьего рынка в США с усредненной траекторией всех рыночных распродаж за последние 150 лет. При этом они полагают, что мы уже достигли нижней точки в этом цикле. Однако реальность может оказаться совсем иной и мы, вероятно, только начали отходить от точки, предшествующей этому пику распродаж (на диаграмме выделена красным).

(Аналитики Societe Generale провели интересное сравнение текущего медвежьего рынка в США с усредненной траекторией всех рыночных распродаж за последние 150 лет.)

Если это действительно так — дно рынка будет достигнуто только через 4-5 месяцев, в августе или сентябре. Об этом же осторожно предупреждает Goldman Sachs, заявляя в своих обзорах о «тестировании уровня в 2400 пунктов по S&P 500 в августе».

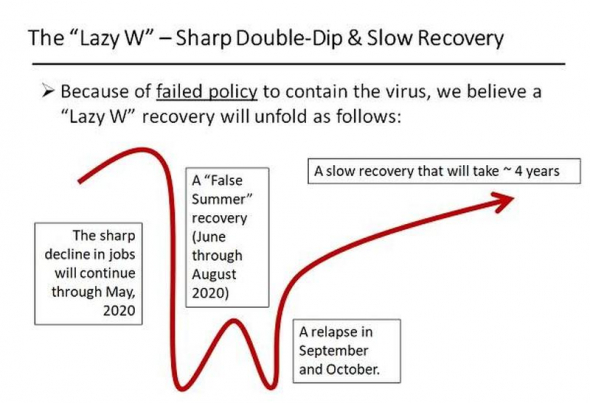

Это предполагает и набирающий популярность сценарий «ленивого» W-образного восстановления американской экономики:

(В экспертном сообществе набирает популярность сценарий «ленивого» W-образного восстановления экономики.)

Реализация такого сценария означает одно — восстановление может занять годы. И осознание этого простого факта со стороны инвесторов ведет к тому, что уже в конце лета Пауэлл получит от рынка очередной ультиматум. И на этот раз одним QE он больше не отделается.

Ну а нам остается еще несколько месяцев на подготовку к этому событию. Пожелаем друг другу удачи, и пристегнем ремни покрепче!

____

мой блог/яндекс–дзен/телеграм

(Если ФРС тихо в сторонке постоит).

p.s. Мне это напоминает советскую кинокомедию, где пообещали отключать газ, тем кто не будет покупать страховые билеты.