Об опционах без зауми.

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

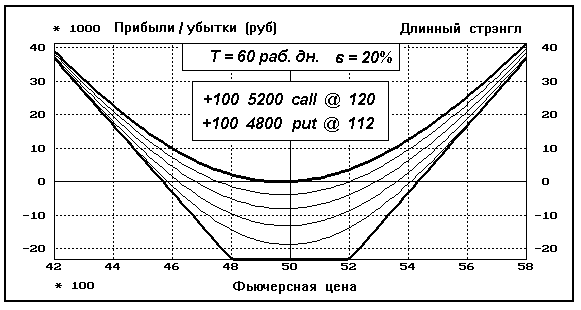

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

это иллюстрация из книги.

Т.к. все в опционах зависит от волатильности и множества прочих факторов, включая настроения игроков, то даже при применении зауми особой точности от наших построений ожидать не приходится. И когда движение БА все же начнется, то вы с удивлением увидите, что ваша позиция начинает проседать в небольшие убытки, но если движение БА пойдет и дальше, то вы получите неплохую прибыль. Теперь главное, вовремя продать позицию. Жадность фраера сгубила.

И немного о том, как примерно оценить прибыль нашей позиции при движении актива. Просто представим что наш опцион сместился на один страйк ближе к центральному. Разница цен опционов в соседних страйках и покажет нам примерную прибыль, а разница цен БА в страйках, необходимую величину движения БА для получения такой прибыли.

Для Стрэнгла это будет сумма прибыли и убытка опционов CALL и PUT.

Я уже говорил, что при длительном удержании опционов их стоимость постепенно снижается, и долго такую позицию держать не рекомендуется.

Уменьшение стоимости опционов характеризуется параметром Тета (он тоже есть в Quik). Тета, это параметр, показывающий на сколько уменьшится цена опциона завтра (это будет уже в вечернюю сессию), если ничего больше на рынке не изменится. Если согласны с такими убытками, то оставляем позицию на ночь. Если завтра будет хорошее движение БА, Тета с лихвой компенсируется прибылью. Ну, а не будет, это уже наши проблемы.)

Чтобы компенсировать временной распад Стрэнгла и держать его длительное время, часто в нескольких страйках далее продают CALLы PUTы. Такая позиция называется: для Стрэддлов — Бабочка, для Стренглов — Кондор или Железный Кондор. Ну, это уже самостоятельно. Кстати, самостоятельно — это вообще самое полезное и это пока никто не отменял.

Пожалуй это все, что надо знать для начала работы с опционами. Пока был не написан софт, я именно с этого и начинал лет 10 назад. Если на рынке мало что изменилось, то даже эти построенные без зауми опционные стратегии будут работать. Только помните, что для опционных стратегии нужны значительные изменения цены БА. Ну, и еще, не начинайте торговать сразу, вначале попробуйте на виртуальных сделках, просто записывая их параметры на бумаге и отслеживая их, как будто они куплены реально.

И совсем последнее — Excel и DDE-экспорт доски опционов вам в помощь.

Удачи!

PS топик по ходу пьесы немного редактируется, с целью уточнения и прояснения ряда вопросов и улучшения содержания. В нем может появиться и уже появилась новая и уточненная информация для читателя.

А вот фьюч исполнят, и ваша свинина будет хрюкать в загоне, и ждать, когда вы ее заберете, и ещё будете платить за это.)

3Qu, фига се. Жестко там в америке. Это достверная информация или ваши личные представления о том, «как должно быть»? Тогда интересно сколько миллиардов долларов ежегодно «цивилизованные» американские брокеры прикарманивают на этом в пограничных случаях.

Теперь, стоимость вашего опциона увеличилась, и стало 1000 р. Вот теперь вам надо уже ГО =1000 р., но у вам они уже начислены.

Понятно, что вам для продажи еще комиссию надо заплатить бирже и брокеру, и придется еще к ГО добавить 10-20 р.

А у вас есть практический опыт? Продемонстрируйте, плиз.) Думаю, у вас его точно нет, судя по огульности утверждений.

Комменты почитают, и не будут лезть в деньги.

Отредактировал топик, чтобы начинающие не особенно лезли в Стрэддлы.

* Привет волотильность

Есть другие типы опционов, где вы действительно платите продавцу стоимость.

Дар Ветер, в «настоящих» Вы продаёте опционы на 200 баксов и получаете уменьшение «buy power» счета на 1000 баксов. И если рынок играет против Вас, то байпауер ещё уменьшится.

По сути это та же самая вармаржа. Только называется хитрозаумно.

Дар Ветер, давайте расставим точки над Ё про «цивилизованный рынок».

По меркам СЛ «Большой Солидный Счет» $8 000 == р600 000,

акция XYZ торгуется по $100 == р7 500.

Вариант 1 — ПРОДАЖА опциона колл АТМ): на руки сваливается премия скажем $200 == р15 000 и на счете блокируется «байпауер» $1000 == р75 000

При росте цены брокер будет резервировать дополнительные средства для покрытия убытков.

Вариант 2 — ПОКУПКА опциона колл АТМ) мы сразу платим премию скажем $200 == р15 000.

Допустим, «добрый брокер» ничего больше не резервирует. Мы забыли об этой позиции (например, попали в больницу и лежим под ИВЛ).

Происходит поставка, правильно?

Мы теряем все деньги получаем на руки 100 акций XYZ и должны брокеру $2 200 == р215 000

А дальше он скорее всего кроет нас по маржин-колу и настойчиво просит довнести долг.

Всё правильно?

Уважаемые коллеги Eugene Logunov, Борис Боос, правильно моделирую развитие событий?

Фьючерс — обязанность.

3Qu, это всё мило. Но давайте на конкретном примере, который описал выше.

Ваш опцион входит в деньги на 50 баксов и в описанной ситуации что дальше происходит? Американский брокер его не исполняет и Вы остаётесь без прибыли $5 000 (больше половины депозита)? И ещё без премии, конечно.

Остальное я опускаю — я в эту дискуссию вступать не хочу, так как мне не интересно — это раз, я совершенно не разбираюсь — это два и это по причине номер раз.

Я пишу, в расчете на то, что адекватный человек прочитает, задумается, сделает свой рисерч и пример свое решение. А не будет мириться с тем, как «в этом лесу заведено».

Дар Ветер, то есть Вы пишете свои фантазии об американском рынке, не имея достоверной информации? Спасибо за искренность.

Это звучит примерно как «погавкать на мосбиржу чисто ради того, чтобы погавкать на мосбиржу, хотя я понятия не имею как на самом деле обстоят дела в других местах».

Полагаю, на этом надо остановиться.

С уважением,

В америке вы ничего не резервируете — вы просто платите цену опциона при покупке. Маржируемости при покупке нет. При продаже — получаете обратно что осталось. Действует правило Т+1. Сегодня продал — деньги завтра, при кэш счете. При маржируемом счете — брокер бесплатно дает вам деньги сразу, из своих.

Дар Ветер, ПС После комментариев коллег про то, что "опцион в деньгах остаётся неисполненный без специального поручения" возник следующий вопрос о порядке подачи такого поручения.

Нужно ли его подавать ещё во время торговой сессии или это делается уже после того, как цена исполнения опционов определена?

Дар Ветер, Спасибо за пояснение. Звучит разумно.

Намного разумней, чем комментарии других коллег, что «опцион без заявки на исполнение просто исчезает бесследно, даже если он в-деньгах на экспирацию».

Маржируемые, где вам зачисляют разницу в цене, и обычные, где вы реально платите продавцу 100$ и никто вам ничего не должен, и реализовать прибыль можете либо продажей опциона, либо экспирацией с поставкой вам свинины. Обычно такие на комоды. Я продал опцион на свинину, единственная моя обязанность поставить вам свинину по вашему требованию по оговоренной цене. Никаких денег я никому не должен.

На обычных всем пофиг на вашу прибыль.

получается, что у них казино, у меня проиграшная ситуация возникает всегда, при любых ситуациях тогда

gelo zaycev, может, просто не забивать ГО «под пробочку»?..

ПС У нас недавно шпилька была во фьючерсе РИ. Одним трейдом (-3000) пунктов. Алгоритмы брокера не могут себе позволить гадать выйдете Вы в деньги в последнюю секунду или нет.

И поскольку ситуация в целом в рамках регламента, то чего бы действительно Вашу позу не хлопнуть подешевле?

3Qu, по правилам ФОРТС опцион «в деньгах» исполняется автоматически, как Вы знаете. На это нужно как минимум ГО фьючерса. Если накупить опционов «под пробочку», то выход на поставку приведет к большому маржин колу.

Мне вот интересно: если на западе люди активно пользуются правом напрямую получить прибыль по опциону в-деньгах, минуя поставку, то как с этим риском справляются продавцы??? Есть у меня поза на (-1000) лотов. Она, естественно, захеджирована из расчета, что по этим опционам будет поставка. И тут «опаньки!» 300 опционов не исполнены. В итоге что? Сижу с направленной позой на 300 лотов и молюсь, чтобы ночной геп был не очень большим?

Вообще, имхо, правильно бы было продавца уведомлять о поставке. Где-то это читал, но так ли это — без понятия.

Согласен выйдет в деньги или нет(они не могут рисковать), но тогда сразу в 14час закрывайте, как гарантийку повысили,,.а ждать к к 17час , да еще далеко до страйка… АБСУРД(время и 3тыс пунктов) веские доводы ведь… Правило на ходу меняют ( кройте в 14час 01мин(и нет проблем ни у кого тогда…

Но и с опционами в деньгах есть другие решения, кроме как ждать экспирации. Т.е., купить опцион и ждать — не лучший выбор в большинстве случаев.

+ возможно, что-то уже исправлено — не проверяю

Значит +!

Разорвем шаблоны этого сайта

Кто бы спорил, с заумью лучше играется, но для начала вполне достаточно, а сложные вещи придут со временем и знанием.

Вестников (Витковский), а получилось, что вместе с «козлами» под струю помоев попали ещё и нормальные.

=) А чем Вас достают «отдельные опционщики»? Ну, померялись эквитями, через пару лет сфоткали их могилки на кладбище трейдеров — и дальше работаете.

На что уж великий был продавец ALANES и то не выдержал очередную «вспышку слева».![]()

И ещё помянем, делов-то — у нас же базовый актив в руках.

Да и не было с моей стороны помоев. Разве указание на крутое плечо и не менее крутую доходность — это помои?

Меня бы так помыли, например, отметив, после скана эквити за самый неудачный год, что даже на нём дродаун по году 5% при среднегодовой доходности больше 50%.

Но нет, там плеснули так плеснули… выплеснули ребёнка к такой-то матери…

Но опять же, длинные стредл и стренгл в большинстве случаев приведут к убытку от распада опционов вне денег.

Такие стратегии далеко не универсальны и не на любом состоянии рынка.

Ведь длинный стредл, например, стоит столько, сколько рынок прайсит коридор цены с вероятностью 68%, если учесть нормальность распределения… плюс вега -риск.

Так что, сами стратегии без анализа состояния рынка (тренда, волатильности, времени) скорее приведут к убыткам неофитов.

Но для начала понимания опционных позиций в части нейтральности — вполне себе подойдут.

И про Стрэддлы уже добавил, что для начала лучше туда не лезть. И вообще, позиция тупая, и не оч и выгодная, в т.ч. и в смысле отношения прибыль/ГО.

Это Вы нам скажите — изменилось ли что-нибудь на рынке за 10 лет или нет?

Или все эти «стратегии» уже можно списывать в утиль?

3Qu, по моим наблюдениям уже сдохли. Точнее, есть большой нюанс, на котором Вы не заострили внимание.

По большому счету Ваш пост (как и 99% бесполезных книжек) «про опционы» начинается со слов: "Если мы ждем большой рост рынка, то покупаем колл".

В принципе, на этом имеет смысл остановиться и рассказать «новичкам» по каким признакам они должны угадывать это «большое предстоящее движение». Без этого критерия эти стратегии принесут только убыток.

А там по каким признакам должны угадывать в какую сторону будут эти рост или падения? В опционных позициях это немного проще, по крайней мере направление угадывать не нужно.

И вообще, практически любая прибыль на рынке образуется при движении цены активов. Как, впрочем, и убытки. Только в опционах, в отличие от акций и фьючерсов, убытки уже изначально лимитированы.

Но, согласен, что этот момент в топике нужно уточнить.

Греков надо по большому счету только двое:

Дельта, чтобы понять принцип дельта-нейтральности.

И тетта, чтобы воочию увидеть тетта-распад.

Вега по сути та же репликация волатильности. Кому-то надо, кому-то нет.

Гамма — это грек второго порядка, основанный на той же дельте.

Далее их целая толпа (всякие Воммы и прочие), но все они фуфло.

Если база не помогла, второй-третий уровень трейдеру не поможет.

Я тут почитал интернет.

Стратегия продажи кошки" только нормальная.Покупка кошки хуже стредлла.

Продажа опционов это открытие не сбер, ВТБ не знаю, но пишут про ВТБ поднимают го и кроют перед экпирацией, фьючи так, ММВБ нормально только.

Продажа опционов это выигрыш распада перед сбер пример, выигрыш премии но не больше и проигрыш неограниченный.

Этим покупка путов или коллов выигрывает и проигрываются только премии.

При сильном движении выигрываются дальние хорошо

Лично я использую опционы как плечо нефти и редко сделки.

Откуда мы знаем растет он или будет расти?

Как можно узнать, что будет расти или падать?

Как осуществлять сделки, куда смотреть, куда тыкать?

Допустим после всем известных событий купили колы на грязь марки брент с 30 страйком.

Сейчас опцион в деньгах.

несколько вопросов:

1. Сколько удерживать позицию(допустим грязь худо-бедно доползёт до 35)?

2. eLearning у каждого вуза такой сайт. Дайте нормальную ссылку пазязя.

3. Выгружал в ексель данные через DDE и на просторах инета нашел программу «опционный аналитик», но что-то не получилось.

Можно отдельным постом зачем выгружать доску в ексель? И можно ли сделать через гугл-таблицы обновляемую доску?

ЗЫ. Заранее спасибо.