Миллиардер Джеффри Гундлах — продолжение обвала фондового рынка США это наиболее вероятный сценарий

Свежая новость с ZeroHedge — инвестор-миллиардер Джеффри Гундлах зашортил S&P500 от уровня 2863. Гундлах, если кто не знает, предвидел ипотечный кризис 2007 года и уже неплохо заработал на коротких позициях по фондовому рынку США в марте.

По его мнению, показатель «риск/прибыль» такой короткой позиции хорошо сбалансирован. При этом индекс «еще может сходить до уровня 3000 пунктов», однако «потенциал нисходящего движения позволит легко обновить достигнутый в марте минимум».

(Индекс S&P500 имеет значительный потенциал нисходящего движения до уровня 2200 пунктов и ниже.)

Выходящая макроэкономическая статистика в целом подтверждает эту точку зрения. Так, потребительская оценка текущей ситуации от Conference Board продемонстрировала максимальное падение за всю историю наблюдений (-76,4 пункта):

(Потребительская оценка текущей ситуации от Conference Board продемонстрировала максимальное падение за всю историю наблюдений.)

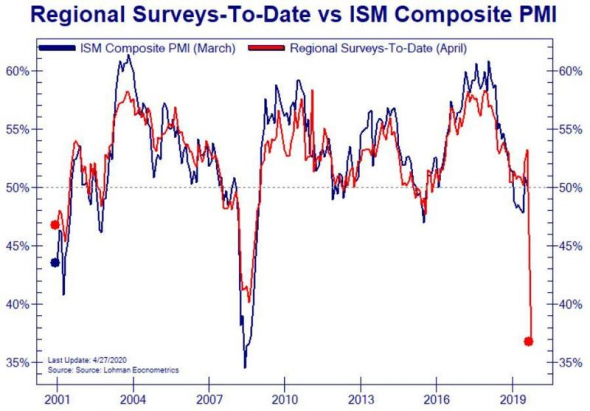

В свою очередь, итоговый региональный обзор от ФРС за апрель свидетельствует о том, что индекс менеджеров по закупкам от ISM рискует обновить минимумы 2008 года:

(Мартовское значение индекса менеджеров по закупкам (PMI) от ISM рискует обновить минимумы 2008 года.)

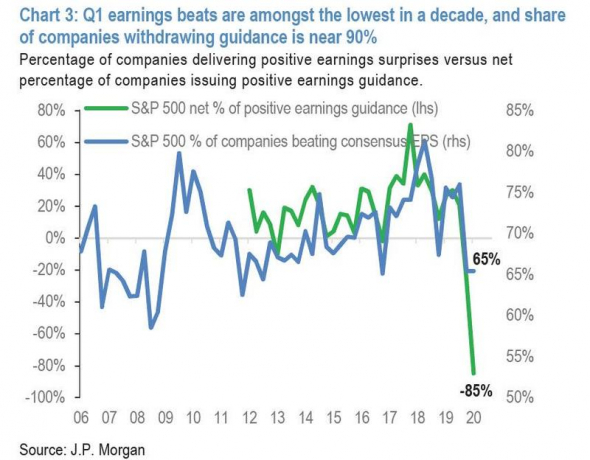

На этом фоне 85% публичных компаний отозвали свои прогнозы по прибыли, что выглядит вполне логично в текущей ситуации:

(Во время сезона отчетности за первый квартал в США 85% компаний отозвали свои прогнозы по прибыли (зеленая линия) и только 65% компаний показали превышение ожидаемого показателя EPS (синяя линия).

Также стоит отметить, что временная структура фьючерсов на VIX перешла из состояния бэквордации к контанго. Таким образом, волатильность полностью «перезарядилась» и готова к новым «подвигам»:

(Временная структура фьючерсов на VIX перешла из состояния беквордации к контанго.)

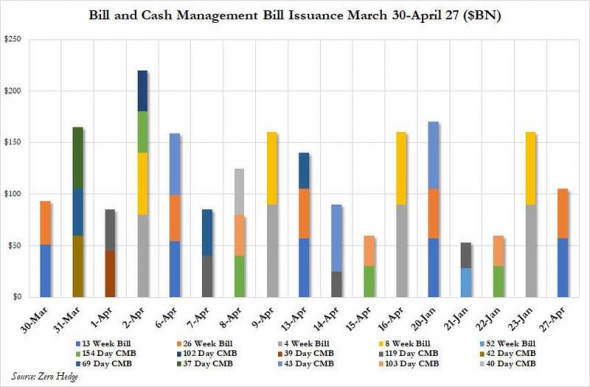

Важно, что ФРС довольно быстро перешла к нормализации денежно-кредитной политики (об этом писал ранее). При этом Казначейство продолжает ударные размещения на долговом рынке, заняв к настоящему моменту уже $1,26 трлн:

(Казначейство США продолжает ударные размещения на долговом рынке, заняв к настоящему моменту уже $1,26 трлн.)

Вот с таким багажом мы плавно подходим к плановому заседанию ФРС в среду 29 апреля. И ударный рост фондового рынка значительно сузит спектр возможных действий ее председателя. Скажу больше — есть все основания предполагать, что на своей пресс-конференции Пауэлл может вылить холодный душ на разгоряченных фондовыми рекордами инвесторов.

Поэтому не спроста аналитики Goldman Sachs в одной из своих последних публикаций утверждают, что фондовый рынок США способен пережить один или два сезона негативной корпоративной отчетности. Ведь главное — продать выкупленные на средства ФРС акции доверчивым инвесторам и пусть они дальше сами разбираются со всеми этими «прогнозами».

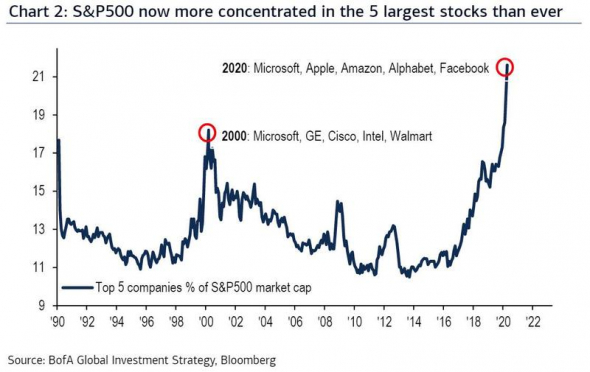

Тем временем доля капитализации пяти крупнейших компаний в индексе S&P500 достигла исторического рекорда (на текущий момент это Facebook, Amazon, Apple, Microsoft, Google). И проблемы с любой из них способны легко спровоцировать очередной флеш-креш на рынке…

(Доля капитализации пяти крупнейших компаний в индексе S&P500 достигла исторического рекорда.)

____

мой блог/яндекс–дзен/телеграм

Amigos29 апреля 2020, 12:06Еще одно мясо для быков подьехало0

Amigos29 апреля 2020, 12:06Еще одно мясо для быков подьехало0 Сергей29 апреля 2020, 12:11+

Сергей29 апреля 2020, 12:11+реальные данные, поставят рынок туда где он и должен быть, каждый год новые разводки всё круче!!!

+2 Planeta29 апреля 2020, 12:27Достаточно один раз прославиться и после этого тебя все слушают с открытым ртом0

Planeta29 апреля 2020, 12:27Достаточно один раз прославиться и после этого тебя все слушают с открытым ртом0 GAURANGA29 апреля 2020, 12:35Он скорее всего захеджировал свои активы в акции…+1

GAURANGA29 апреля 2020, 12:35Он скорее всего захеджировал свои активы в акции…+1