14 марта 2020, 20:05

Новичкам. Дельта-хеджирование. Как прогнозировать куда пойдет цена при помощи дельты?

Всем привет.

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Дельта и хеджирование стратегий".

Изучив данный материал, мы окажемся на 115 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 115/400=29%.

Понравилось то, как пишет Саймон по теме греков:

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает.

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

Дельта выражается в процентах: 20 означает 20% номинала. В литературе можно встретить следующие представления дельты: 0,2, 20% или 20.

Выражаясь непрофессиональным языком, дельта отражает вероятность того, что на дату истечения опцион принесет прибыль. Хотя это определение является не совсем точным, оно помогает наглядно представить значение этого термина. Опционы, имеющие маленький риск быть исполненными («вне денег») имеют дельту, близкую к 0%. Дельта опционов, которые скорее всего будут исполнены («в деньгах»), близка к 100%.

Все гадают куда пойдет в понедельник РТС, а чтобы не гадать и посмотреть с точки зрения математики, достаточно выгрузить таблицу из дельт опционов и проранжировать ее в порядке убывания страйков:

О чем нам говорит данная таблица?

Вероятность того, что к 19.03.2020 Ri будет ниже 115 000 составляет 78%.

Вероятность того, что к 19.03.2020 Ri дойдет до отметки 115 000 составляет 22%.

Вероятность того, что к 19.03.2020 Ri дойдет до отметки 97 500 составляет 22%.

Индекс на закрытии был 106 730.

Что любят делать особо «умные» товарищи? Они продают коллы 115 000 и продают путы 97 500, это стратегия называется продажа стрэнгла. С вероятность 78% им подфортит и рынок не перешагнет за проданные границы страйков, но есть 22%-ая вероятность, что прилетит «черный лебедь» или «белый лебедь», прошьет границы либо сверху, либо снизу и тогда вместо профита будет убыток. Что делать?

Вот так выглядит продажа стрэнгла:

Что интересно, суммарная дельта у стратегии околонулевая, но на самом деле, когда рынок прошьет границы страйков, дельта будет равна фьючерсу либо +1, либо -1.

А умные товарищи, которые реально умные, а не «умные», придумали такую вот фишку интересную и назвали ее дельта-хеджированием.

Дельта, которую называют также коэффициентом хеджирования, определяет размер хеджа для опционов. Опцион хеджируют для того, чтобы защитить его стоимость от риска движения цены базового актива в неблагоприятном направлении. Хеджируя опционы, мы уравновешиваем вероятность заработать (потерять) деньги при одинаковом изменении цены в любом направлении. Например, для опциона с дельтой 20 потребуется хедж, равный 20% его номинала.

Есть даже формула интересная на этот счет — чтобы рассчитать размер хеджа, необходимо умножить номинал опциона на его дельту:

Размер хеджа = Номинал опциона х Дельта

Направление хеджа противоположно направлению опционной стратегии. Другими словами, вы хеджируете «бычью» стратегию «медвежьей» стратегией, а «медвежью» — «бычьей».

Теперь можно ответить на вопрос: что делать, когда цена БА достигнет либо верхней границы, либо нижней у проданных страйков?

Все очень просто. Мы знаем, что там уже будет не опцион как таковой со своей дельтой, а он уже по сути превратится в опцион «в деньгах», значит у него будет дельта 1 и необходимо либо купить, либо продать 1 фьючерс. Вот и весь хедж.

Ну и на закуску.

Вопрос: купили 115 000 коллы с дельтой 0,22, всего 100 штук. что нужно сделать, чтобы дельта-захеджировать купленные коллы?

Ответ: необходимо продать 22 фьючерса, тогда дельта суммарной позиции станет околонулевой.

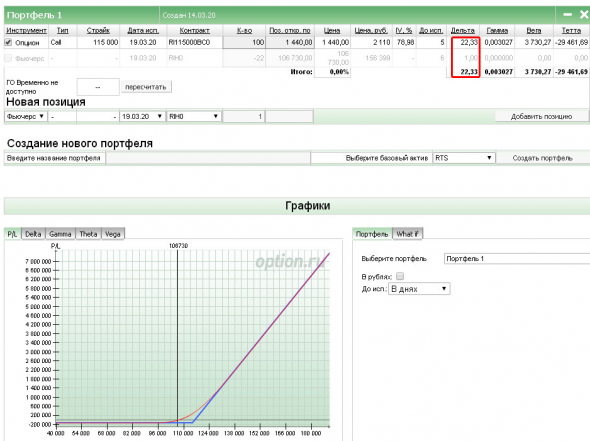

Вот так выглядит профиль позиции, когда в портфель куплены только лишь коллы:

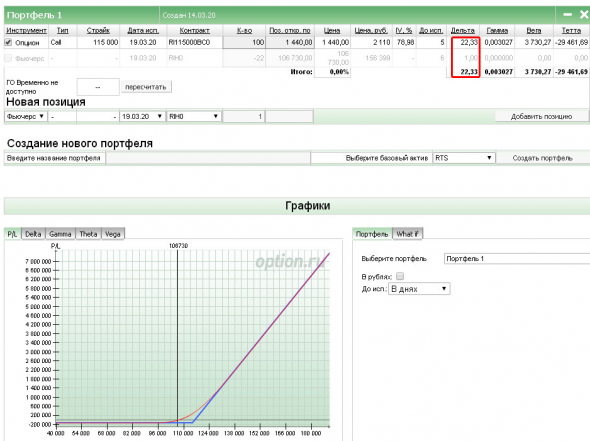

А теперь добавляем в портфель шорт 22 фьючей, наша дельта падает до нуля:

При дельта хеджировании купленного колла, что интересно, профиль первоначальной позиции меняется на стрэп.

Если такие вот топики вам по нраву, ставьте лайки, задавайте вопросы, пишите каменты, будем вместе вариться в одном опционном котле.

Весь цикл моих статей про опционные стратегии можно прочесть — здесь.

С уважением, Карлсон.

---------

p.s. свои оффтопные мысли по построению опционных конструкций, да и всякие разные размышления про жизнь, буду стараться кидать в канал "Фондовый рынок глазами Карлсона" телеги t.me/KarLsoH

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Дельта и хеджирование стратегий".

Изучив данный материал, мы окажемся на 115 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 115/400=29%.

Понравилось то, как пишет Саймон по теме греков:

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает.

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

Дельта выражается в процентах: 20 означает 20% номинала. В литературе можно встретить следующие представления дельты: 0,2, 20% или 20.

Выражаясь непрофессиональным языком, дельта отражает вероятность того, что на дату истечения опцион принесет прибыль. Хотя это определение является не совсем точным, оно помогает наглядно представить значение этого термина. Опционы, имеющие маленький риск быть исполненными («вне денег») имеют дельту, близкую к 0%. Дельта опционов, которые скорее всего будут исполнены («в деньгах»), близка к 100%.

Все гадают куда пойдет в понедельник РТС, а чтобы не гадать и посмотреть с точки зрения математики, достаточно выгрузить таблицу из дельт опционов и проранжировать ее в порядке убывания страйков:

О чем нам говорит данная таблица?

Вероятность того, что к 19.03.2020 Ri будет ниже 115 000 составляет 78%.

Вероятность того, что к 19.03.2020 Ri дойдет до отметки 115 000 составляет 22%.

Вероятность того, что к 19.03.2020 Ri дойдет до отметки 97 500 составляет 22%.

Индекс на закрытии был 106 730.

Что любят делать особо «умные» товарищи? Они продают коллы 115 000 и продают путы 97 500, это стратегия называется продажа стрэнгла. С вероятность 78% им подфортит и рынок не перешагнет за проданные границы страйков, но есть 22%-ая вероятность, что прилетит «черный лебедь» или «белый лебедь», прошьет границы либо сверху, либо снизу и тогда вместо профита будет убыток. Что делать?

Вот так выглядит продажа стрэнгла:

Что интересно, суммарная дельта у стратегии околонулевая, но на самом деле, когда рынок прошьет границы страйков, дельта будет равна фьючерсу либо +1, либо -1.

А умные товарищи, которые реально умные, а не «умные», придумали такую вот фишку интересную и назвали ее дельта-хеджированием.

Дельта, которую называют также коэффициентом хеджирования, определяет размер хеджа для опционов. Опцион хеджируют для того, чтобы защитить его стоимость от риска движения цены базового актива в неблагоприятном направлении. Хеджируя опционы, мы уравновешиваем вероятность заработать (потерять) деньги при одинаковом изменении цены в любом направлении. Например, для опциона с дельтой 20 потребуется хедж, равный 20% его номинала.

Есть даже формула интересная на этот счет — чтобы рассчитать размер хеджа, необходимо умножить номинал опциона на его дельту:

Размер хеджа = Номинал опциона х Дельта

Направление хеджа противоположно направлению опционной стратегии. Другими словами, вы хеджируете «бычью» стратегию «медвежьей» стратегией, а «медвежью» — «бычьей».

Теперь можно ответить на вопрос: что делать, когда цена БА достигнет либо верхней границы, либо нижней у проданных страйков?

Все очень просто. Мы знаем, что там уже будет не опцион как таковой со своей дельтой, а он уже по сути превратится в опцион «в деньгах», значит у него будет дельта 1 и необходимо либо купить, либо продать 1 фьючерс. Вот и весь хедж.

Ну и на закуску.

Вопрос: купили 115 000 коллы с дельтой 0,22, всего 100 штук. что нужно сделать, чтобы дельта-захеджировать купленные коллы?

Ответ: необходимо продать 22 фьючерса, тогда дельта суммарной позиции станет околонулевой.

Вот так выглядит профиль позиции, когда в портфель куплены только лишь коллы:

А теперь добавляем в портфель шорт 22 фьючей, наша дельта падает до нуля:

При дельта хеджировании купленного колла, что интересно, профиль первоначальной позиции меняется на стрэп.

Если такие вот топики вам по нраву, ставьте лайки, задавайте вопросы, пишите каменты, будем вместе вариться в одном опционном котле.

Весь цикл моих статей про опционные стратегии можно прочесть — здесь.

С уважением, Карлсон.

---------

p.s. свои оффтопные мысли по построению опционных конструкций, да и всякие разные размышления про жизнь, буду стараться кидать в канал "Фондовый рынок глазами Карлсона" телеги t.me/KarLsoH

167 Комментариев

aqr14 марта 2020, 20:10Наряду с Тихой Гаванью — один из лучших опционщиков СЛ. Влепил жирный плюс!+1

aqr14 марта 2020, 20:10Наряду с Тихой Гаванью — один из лучших опционщиков СЛ. Влепил жирный плюс!+1 максим иванов14 марта 2020, 20:21кореспондентом штоле он работает все пишет и пишет0

максим иванов14 марта 2020, 20:21кореспондентом штоле он работает все пишет и пишет0 dendisa14 марта 2020, 20:54Тоже сейчас читаю эту книгу), пытаюсь разобраться с опционами, скажите пожалуйста, я так понимаю, что в случае длинных позиций, то рискуешь только премией, а вот по поводу го не понял, го резервируется один раз во время покупки, а потом после продажи возвращается на счёт такой же или же го тоже меняется? То есть грубо говоря премия по коллу стоила 200 и го 200, потом премия упала до 0 и го тоже ведь упадет и что вы назад получите?0

dendisa14 марта 2020, 20:54Тоже сейчас читаю эту книгу), пытаюсь разобраться с опционами, скажите пожалуйста, я так понимаю, что в случае длинных позиций, то рискуешь только премией, а вот по поводу го не понял, го резервируется один раз во время покупки, а потом после продажи возвращается на счёт такой же или же го тоже меняется? То есть грубо говоря премия по коллу стоила 200 и го 200, потом премия упала до 0 и го тоже ведь упадет и что вы назад получите?0

Читайте на SMART-LAB:

Газовый капкан: удержит ли поддержка натиск весны?

«Газовые» котировки находятся в фазе агрессивной коррекции, вплотную приблизившись к области поддержки 2.65–2.85, откуда ранее начался мощный импульс роста. Не исключен повторный отскок вверх от...

17.02.2026

Россети Волга. Отчет об исполнении инвестпрограммы за Q4 2025г. Считаем дивидендную базу по РСБУ!

Компания Россети Волга опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год): 👉Выручка...

17.02.2026