МРСК Волги а есть ли апсайд в МСФО за 3 квартал 2019 года?

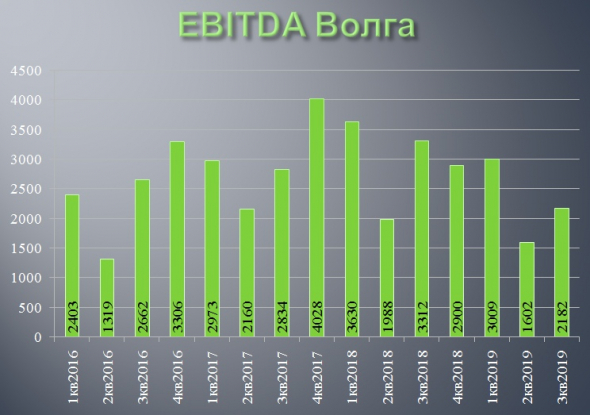

В МСФО МРСК Волги за 3 квартал 2019 года помимо резервов в глаза бросается снижение маржи операционной прибыли. Выручка снизилась, а вот операционные расходы растут! При этом нельзя выделить какую-то одну статью, которая все портит. Все расходы растут понемногу и складываются в итоговой слабый результат.

Эти и другие полезные материалы у нас в Telegram

Мультипликаторы все еще низкие: EV\EBITDA = 2, P\E = 4.5, Debt\EBITDA = 0.3

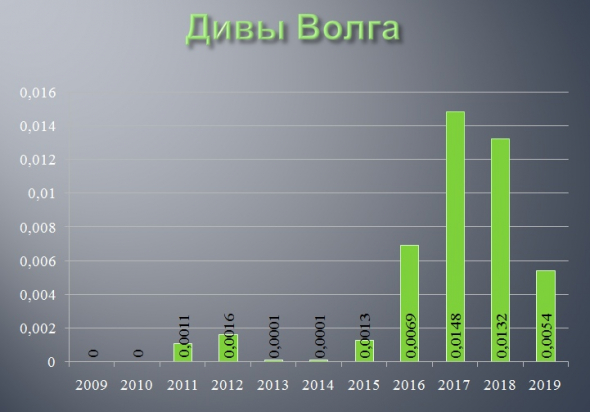

Теоретически менеджмент может поддержать капитализацию увеличив дивиденды. Судя по объявленной промежуточной выплате, дивидендная политика холдинга уже не очень актуальна, тем более Ливинский безостановочно зудит про рост капитализации и выплат акционерам. Летом возможен приятный сюрприз.

Впрочем вспомнив про программу цифровизации и спад показателей я все таки буду ориентироваться на маленькие выплаты летом из расчета дивидендной политики и промежуточных выплат. Тогда у акции не только нет апсайда, но еще и потенциал для падения открывается. С другой стороны прибыль позволяет компании платить больше. Дождемся годового отчета и там попробуем посчитать итоговые выплаты.

*Не является индивидуальной инвестиционной рекомендацией

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

4 энергетика в портфеле. попозже куплю ещё 1, максимум 2.