К статье о голой продаже волатильности. Моделирование.

Коллеги, всем добра!

К статье Ильи https://smart-lab.ru/blog/573630.php#comments. Голое мат. моделирование в опционных аналитиках, только скучная математика, без лишних эмоций. Нечто подобное я уже делал тут: https://smart-lab.ru/blog/546369.php, но можно и повторить, на текущих цифрах, раз уж опять всплывает этот вопрос

Берем в качестве модели некоего условного продавца краев с условным 1 млн. на счете опционов и моделируем продажу краев на мартовском квартальнике 2020 года с полной загрузгой ГО.

В качестве опционных аналитиков будут использованы параллельно две программы — Option Workshop (OW) и OptionFVV (OFW), дабы иметь возможность соблюсти некую подтверждаемость результатов разными методами. ГО определяем по данным OW, в этой программе оно показывается более достоверно и примерно равно реальным значениям при торговле.

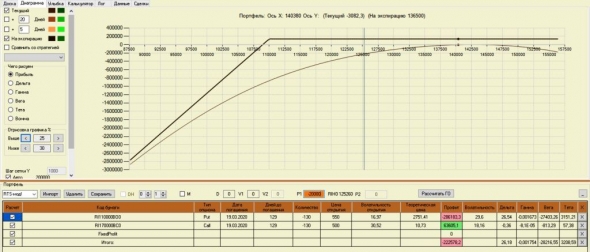

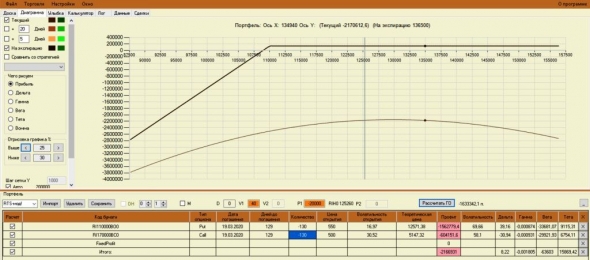

Текущее значение б/а мартовского опциона 145, продаем на марте 110-е путы(25% от центра) и 170 колы (17,5% от центра). Профили получившихся конструкций:

Загрузка ГО практически 100%, — 983 тыс., планируемая максимальная прибыль – 13,7% (136 тыс).

Далее моделируем ситуацию, что у нас вскорости после открытия позиций (без большого временного тетта-распада) произошло падение базового актива на 20 тыс. п. (моделирование апрельского обвала). В FWW такое смещение можно задать програмно в настройках, в OW такой возможности нет и придется применить тактическую хитрость – сместить сам профиль на необходимое расстояние по ценовой шкале. При любом способе смещения в результате мы должны получить профиль с расстоянием до края в 15 тыс. п., т.е. цена еще очень далеко. Изначально предположим, что смещение плавное, без взрывного роста волатильности. Что будем исметь в итоге:

Рис. 2 Профиль в OW минус 20 тыс. п.

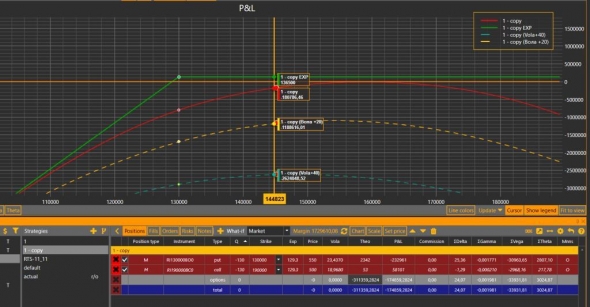

Рис. 2.1 Профиль в OFW минус 20 тыс. п.

Без всякого повышения ГО со стороны биржи, только за счет движения цены к краю, у нас ГО позиции вырастает до 1 млн 730 тыс, текущий убыток составляет от 170 тыс по рассчету OW до 222 тыс по OFW. Если ничего не предпринимать – мы уже попадаем на маржин-колл. Если договориться с биржей, можно занейтралить позицию фьючерсами и несколько уменьшить риски по ГО.

ГО уменьшается до 1 млн 148 тыс, плюс текущий убыток – мы уже у опасной границы превышения максимально допустимых биржами значений.

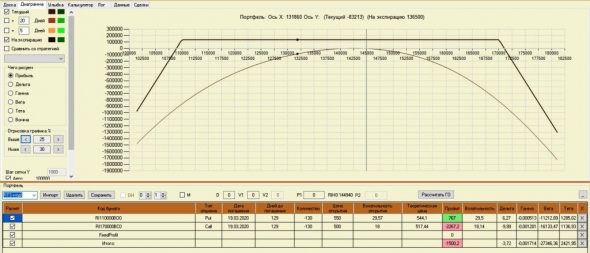

Теперь давайте смоделируем обвальное движение с ростом волатильности на +20 и +40. Условным продавцом никаких действий не проводилось («авто дельта-хеджер – для трусов!», «открылись нормально и спокойно, съезжу в магазин за пивом», «херня вопрос-сейчас сто процентов цена откатит!», «сервак брокера накрылся тазом, до техподдержки невозможно дозвониться»», «параллельно открыто еще 99 квиков» и др.)

Рис. 3 Профиль в OW минус 20 тыс. п., вола +20, вола +40

Рис. 3.1. Профиль в OFW минус 20 тыс. п.. вола +20

Имеем в моменте – при росте волатильности на 20 – текущий убыток составляет 1 млн — 1 млн 18 тыс – т.е. денег условного продавца на счете уже нет, есть даже убыток, а ГО поддерживать нужно.

Рис. 3.2. Профиль в OFW минус 20 тыс. п., вола +40

Рост волатильности на +40 – ситуация еще хуже – условный продавец торчит брокеру (а брокер соответственно бирже) что-то в пределах 1,5 млн, для поддержания ГО, даже если дали что-то там занейтралить нужно еще как минимум 1 млн – это ДАЖЕ без дополнительного роста ГО в таких случаях, и что тебя пустили ковыряться в позициях а не прихлопнули по рынку. И на ком лежат риски, кто, так сказать, оплачивает банкет? Если есть смелые рисковые парни среди брокерской братии, готовые субсидировать этот экшен под 15% годовых (или сколько там) с довольно, скажем так, неопределенным конечным результатам – ну как бы наверное удачи им и хорошего настроения. Но видимо, не у всех хватает нервов и на каком-то этапе подключается инстинкт самосохранения.

Абсолютно не касаюсь в данном посте вариантов переливов счетов хитроумными брокерами, закрытие позиций по рынку, в модель даже не заложено дополнительное увеличение биржой ГО в таких случаях, когда цифры вырастают до умопомрачительных значений, просто чистое теоретическое моделирование. Все модели сохранены, если у кого-то есть варианты еще какой-либо трансформации – без проблем, предлагайте, можно будет покрутить и выложить в комментариях. Но желательна конкретика с некими цифрами, а не некие эмоциональные посылы.

Торгуйте опционами! Но – с головой!

С уважением!

ББ

Так вот, Борис, в этом-то всё и дело.

Когда я продаю бабочку (много-много времени), мне даются несколько реальных шансов на отбивание атак (последние день-три не беру — там уже будет пздц). А продав голдый конец (тьфу, не конец, а маленький-маленький кончик!) — любой хедж убёт месячные (месячную прибыль).

Что остаётся? Терпеть и молиться, молиться и каяться...

Обычно в продажу опционов рекомендуют загонять не более 20% от депозита.

Вроде, в таком случае схема выживает даже при падении на 20 тып и росте волы втрое?