Отчет о движении средств на брокерском счете

Добрый день!

С 1 января 2020 года каждый инвестор, который имеет брокерский счет у зарубежного брокера, обязан будет сдавать Отчет о движении денежных средств. Правильно называется такой документ – «Отчет о движении средств физического лица – резидента по счету (вкладу) в банке за пределами территории Российской Федерации».

Все дело в том, что в Федеральный закон «О валютном регулировании и валютном контроле» были внесены изменения, которые вступают в силу с нового года (изменения вносятся Федеральным законом от 02.08.2019 г. № 265-ФЗ).

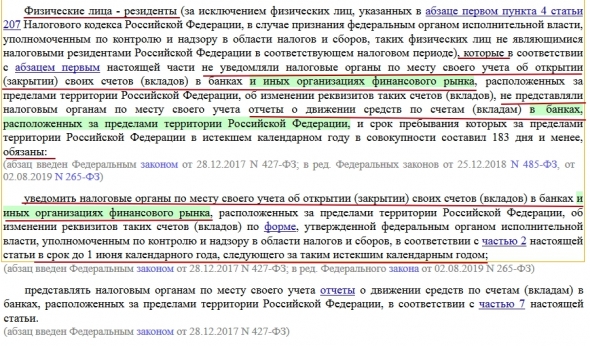

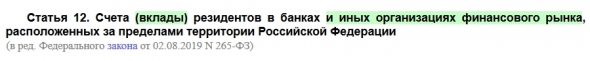

В частности, изменения коснулись статьи 12 указанного закона. Посмотрите ниже на фото, как изменилось название статьи…

Теперь положения статьи 12 касаются не только тех граждан, которые имеют за пределами Российской Федерации банковские счета, но и работают через зарубежных брокеров.

Каждый инвестор теперь обязан в срок не позднее 1 июня года, следующего за отчетным, представить в налоговый орган Отчет о движении денежных средств.

Скачать форму Отчета о движении денежных средств

Сам по себе Отчет в плане заполнения не сложен. Там надо внести данные о вашем счете, кратко указать сумму на начало года, общую сумму поступивших денег, сумму списаний и остаток на конец.

Ничего общего с декларацией 3-НДФЛ такой Отчет не имеет. В Отчете о движении денежных средств нет расчета налоговой базы, да он и не нужен. И не надо переживать по поводу того, что в декларации 3-НДФЛ сумма поступивших средств за год будет отличаться от суммы дохода, указанной в 3-НДФЛ. Это не ошибка. Это разные порядки расчета дохода для расчета налога и дохода для Отчета.

Если у инвестора несколько брокерских счетов, то второй лист Отчета о движении денежных средств будет заполняться на каждый счет отдельно (суммировать ничего не надо).

Но это не все обязанности инвестора с 1 января 2020 года.

При открытии брокерского счета, при закрытии или внесении изменений в реквизиты счета необходимо будет подавать в налоговый орган соответствующее Уведомление.

А что делать тем, кто давно уже работает на зарубежном фондовом рынке и ранее в рамках закона Уведомление об открытии счета не сдавал?

Давайте обратимся к положениям уже известной нам статьи 12 Федерального закона «О валютном регулировании и валютном контроле».

Как мы видим на фото (выдержка из статьи 12), надо будет написать такое Уведомление и сдать его в налоговую инспекцию.

Но есть исключения из правил

Кому не надо сдавать ежегодно Отчет о движении денежных средств?

Согласно пункту 7 статьи 12 Федерального закона «О валютном регулировании и валютном контроле», физическое лицо – резидент не представляет налоговым органам отчет о движении средств по своему счету (вкладу), при выполнении одновременно следующих условии:

– такие банк или иная организация финансового рынка расположены на территории иностранного государства – члена ОЭСР или ФАТФ и это иностранное государство осуществляет обмен информацией в соответствии с Многосторонним соглашением компетентных органов об автоматическом обмене финансовой информацией от 29 октября 2014 года или иным заключенным с Российской Федерацией международным договором, предусматривающим автоматический обмен финансовой информацией,

– и при условии, что общая сумма денежных средств, зачисленных на указанный счет (вклад) (списанных с указанного счета (вклада) за отчетный год, не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, либо остаток денежных средств на указанном счете (вкладе) по состоянию на конец отчетного года не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, если в течение отчетного года зачисление денежных средств на указанный счет (вклад) не осуществлялось.

Штраф за не представление Уведомления об открытии (закрытии) брокерского счета – штраф от 1000 до 1500 рублей. Основание – часть 2 статья 15.25 КоАП РФ.

Штраф за не представление Отчета о движении денежных средств – первичное нарушение от 2500 до 3000 рублей. При повторном нарушении до 20 000 рублей. Основание: части 6.3 и 6.5 статьи 15.25 КоАП РФ.

Или там штраф 5 тыс и все?

США член ФАТФ и зачислял менее 600 тыс значит ничего не нужно подавать?

1-й год за который отчитываться будет нужно это 2020 или уже за 2019 нужно будет?