Скоро развязка? Почему я не рекомендую покупать сейчас риск

Обновлённый Инвестиционный бюллетень ABTRUST от 01.07.2019 показал насколько мы близко подошли «к краю пропасти». Конечно, я не возьмусь говорить о сроках, но как говорят в инвестиционной среде – покупать риск сейчас, я бы точно не стал.

Итак, какие интересные выводы можно сделать из последнего инвестиционного бюллетеня.

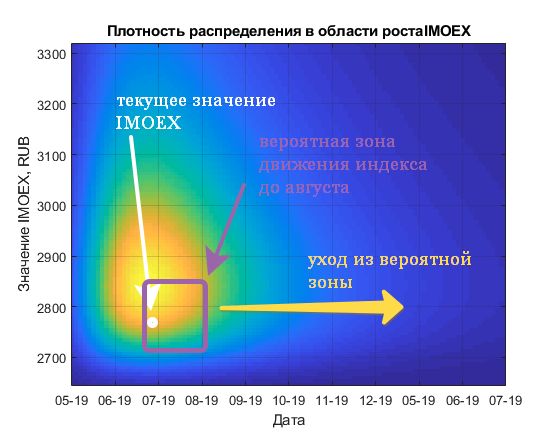

Во-первых, и самое простое. Индекс Московской биржи вышел за 95% доверительный интервал на 5 летних и 10 летних трендах, что говорит об очень большой вероятности скорой коррекции и в случае развития мирового кризиса перехода к полноценному медвежьему рынку (график 1). Также на статистической диаграмме видно, что Индекс находится в наиболее вероятной зоне и может продолжить свой рост ещё до августа, но потом вероятность продолжения роста начинает стремительно уменьшаться, что подтверждает первичный вывод об опасности входа в настоящее время в рискованные активы (График 2).

График 1

График 2

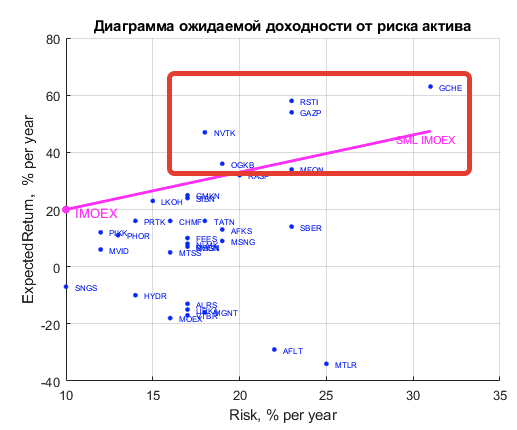

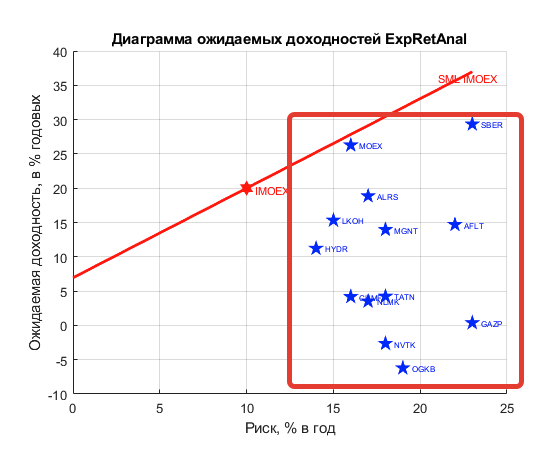

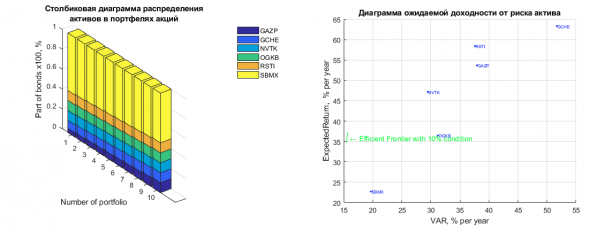

Во-вторых, рассматривая отдельные акции по отношению к индексу в целом через призму исторических доходностей несложно увидеть, что большая часть бумаг находится ниже SML линии IMOEX, а из голубых фишек там только ГАЗПРОМ (благодаря росту после разговора о дивидендах) и НОВАТЭК. Остальные же основные «толкатели» индекса – такие как СБЕРБАНК, ЛУКОЙЛ, РОСНЕФТЬ не показывают премии к пассивному подходу вложений в индексный фонд (График 3). Ситуация интересна ещё тем, что консенсус прогнозы аналитиков, скорректированные на вероятность их исполнения вообще не дают акций, которые имели бы премию к рынку (График 4). В логике портфельного инвестирования получается, что самая выгодная стратегия — это покупать Индекс, но так как он сам является агрегированным показателям из этих бумаг, то весьма опрометчиво рассчитывать на то, что без «альфа коней» индекс будет опережать по доходности некоторые из отдельно взятых бумаг. При этом такая ситуация характерна и для смешанных прогнозов 50/50, 25/75 (где левая часть дроби – доверие историческим данным, а правая доверие аналитикам). Оптимизированные портфели акций для таких смешанных ожидаемых доходностей предлагают покупать только биржевой фонд SBMX без добавления туда отдельных акций. Смотри раздел «Готовые портфели из акций и биржевых фондов акций (ETF) для ожидаемых доходностей, полученных на данных Инвестиционных домов и аналитиков»

График 3

График 4

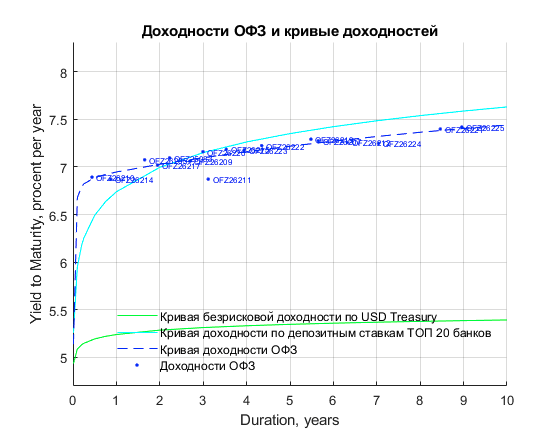

В-третьих. Редко встречаемая вещь, когда инвестиции в депозиты ТОП 20 банков становятся выгоднее или такими же по доходности как ОФЗ на горизонте от двух лет. Это говорит о том, что банки вступили в ещё большую конкуренцию за деньги клиентов (график 5). При этом реальные среднедушевые доходы населения после пересчёта хоть и показали рост, но он настолько мал по сравнению c ростом заимствований физическими и юридическими лицами, что можно однозначно сделать вывод о кредитной природе роста ВВП страны. В последнем сложно не согласится с тезисом Максима Орешкина о надувании кредитного пузыря (График 6). К тому же всё больше поступает информации о росте просроченных кредитов.

График 5

График 6

Интересно отметить ещё одну небольшую особенность, которая правда не связана с тем, что я написал выше. 11 июня 2019 я опубликовал своё исследование по ПАО ЧЕРКИЗОВО (тикер GCHE),где написал, что инвестор с вероятностью 84% на 5 летнем горизонте сможет получить доходность выше безрисковой. Если ориентироваться на ожидаемы доходности посчитанные по историческим данным, то оптимизированный портфели предлагают взять данную бумагу в размере от 8% до 10% от всего инвестируемого капитала (график 7).

График 7

Об инвестиционном бюллетене ABTRUST

На сегодняшний день инвестиционный бюллетень включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

— статистических индикаторах для индекса IMOEX

— 33 торгуемых акций российских эмитентов

— консенсус прогнозах инвестдомов по 13 акциям из 33 представленных в бюллетене, а также ожидаемые доходности с учётом исторических данных для разных пропорций

— 17 выпусках облигаций федерального займа

— 3 рублевых ETF представленных на Московская Биржа

— готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

— макроэкономических показателях

Постоянная ссылка на данный бюллетень: ab-trust.ru/matlab/bulletin/20190701/publish_bulletin.html

Ссылка на последний размещённый бюллетень: ib.ab-trust.ru

Игорь01 июля 2019, 16:56Все начиналось интересно, но концовка подписка на бюллетень смазала весь позитив.+1

Игорь01 июля 2019, 16:56Все начиналось интересно, но концовка подписка на бюллетень смазала весь позитив.+1 Богдан Чугуев01 июля 2019, 18:44отличная статья-1

Богдан Чугуев01 июля 2019, 18:44отличная статья-1 Куницын Евгений02 июля 2019, 15:46Вывод из статьи? У кого не очень много бабла идем в депозиты и не паримся, у кого больше пары-тройки размеров АСВ идет в индекс?0

Куницын Евгений02 июля 2019, 15:46Вывод из статьи? У кого не очень много бабла идем в депозиты и не паримся, у кого больше пары-тройки размеров АСВ идет в индекс?0 Куницын Евгений02 июля 2019, 17:13Алексей Бачеров, Потому и спросил, что по вашим работам видно, что вы больше за бумаги чем за банки, а тут такой график №5 вылазит и вносит сумятицу. Сам бы наверное предпочел индекс))0

Куницын Евгений02 июля 2019, 17:13Алексей Бачеров, Потому и спросил, что по вашим работам видно, что вы больше за бумаги чем за банки, а тут такой график №5 вылазит и вносит сумятицу. Сам бы наверное предпочел индекс))0