PRObondsмонитор. Доходности ОФЗ, субфедов, крупнейших корпоратов, ВДО

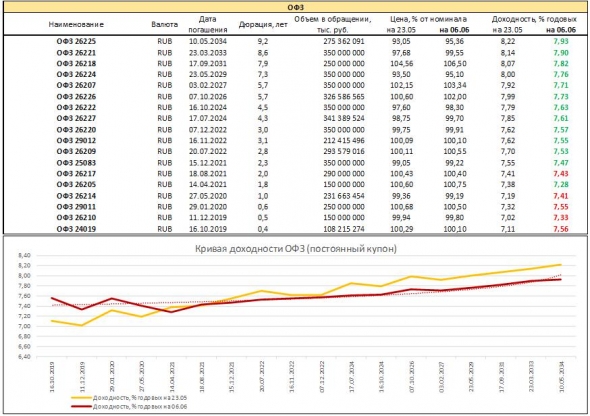

Облигации федерального займа

А вот это интересно! Кривая доходности не только показывает более низкие доходности на дальнем конце, она показывает рост доходностей близких к погашению выпусков. Кривая стремится стать плоской и, чем черт не шутит, из восходящей превратиться в нисходящую. В этом стремлении российский госдолг не одинок. Подобное как свершившийся факт можно наблюдать в американских госбумагах. Хорошо это или плохо? В прошлый раз длинные ОФЗ давали доходность ниже коротких в зимой-весной 2018 года. После чего произошел провал индекса гособлигаций более чем на 10%.

Облигации субъектов федерации

Тенденции ценообразования субфедов ожидаемо похожи на ОФЗ. С той разницей, что здесь обратная зависимость между сроком до погашения и доходностью уже прослеживается. Не в счет только однолетки. Инвесторы начинают верить в хорошее. В близких, скажем, месячных горизонтах такая вера хороша для рынка. На дальних – нет. Все больше положительных ожиданий в цене. При этом сейчас вопрос, покупать более длинный или более короткий выпуск, решается сам собой: покупать короткий, 2-3-летний, доходность та же или выше, предполагаемая волатильность ниже.

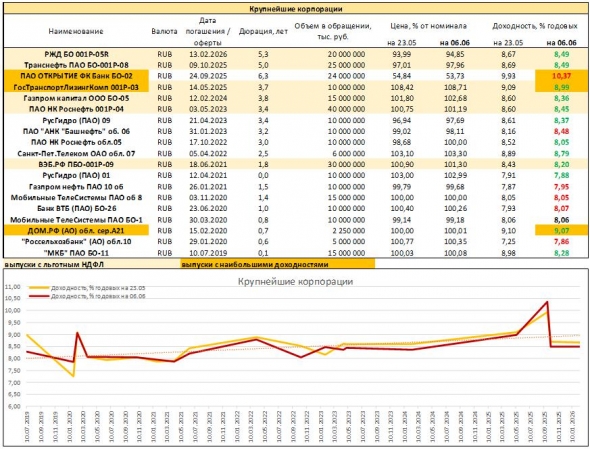

Облигации крупнейших корпораций

Картина та же, что и в госсекторе. Отдаленные по погашению выпуски немного, но дорожали последнее время. Близкие к погашению – или стояли на месте, или дешевели, впрочем, дешевели, практически, незаметно. Доходности, с небольшими исключениями, немногим выше доходностей ОФЗ, и вровень с субфедами. С учетом большего набора налоговых льгот облигации субъектов федерации выигрывают в интересе.

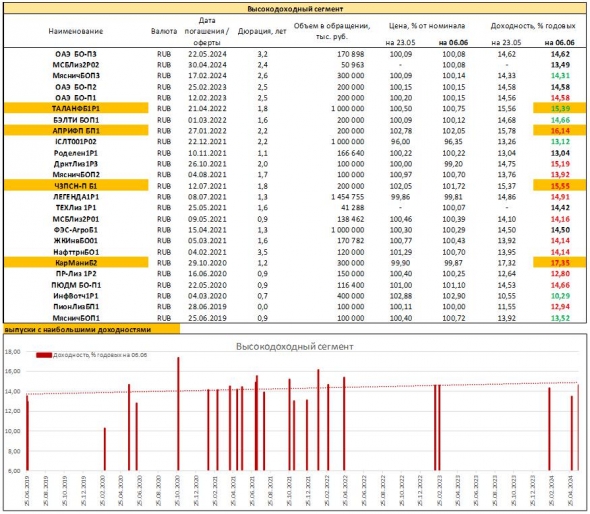

Облигации малых выпусков / высокодоходного сегмента

В этом секторе своя история. В последние недели доходности большинства бумаг росли. Рост доходностей незначителен, но он есть. И это на фоне снижения доходностей широкого облигационного рынка. Причина, пожалуй, в том, что на рынок пришло большое число новых имен. В борьбе за благосклонность инвесторов один из почти гарантированных приемов – высокая ставка. Вот и получается, что в целом деньги дешевеют, а в секторе ВДО даже дорожают. Инвесторы ситуационно выигрывают. Стратегически – заранее неизвестно, покажет будущее. Но рост рынка за счет роста его ставок – нездоровый рост.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Я напомню, что в развитых экономиках рецессии сопровождаются снижением ставок, на развивающихся же, в том числе и у нас. Так что переворот кривой скорее говорит о том, что рынок ождидает стабилизец на какое-то время.