ЭКЗИСТЕНЦИАЛЬНЫЙ КРИЗИС (НЕ ПРОСТО ФИГУРА РЕЧИ, А САМАЯ НАСТОЯЩАЯ РЕАЛЬНОСТЬ) В ЕС ПОЛНОСТЬЮ ЭКСТРАПОЛИРОВАН НА ФИНАНСОВЫЕ РЫНКИ ЕВРОПЫ

ЭКЗИСТЕНЦИАЛЬНЫЙ КРИЗИС (НЕ ПРОСТО ФИГУРА РЕЧИ, А САМАЯ НАСТОЯЩАЯ РЕАЛЬНОСТЬ) В ЕС ПОЛНОСТЬЮ ЭКСТРАПОЛИРОВАН НА ФИНАНСОВЫЕ РЫНКИ ЕВРОПЫ: ПЕРСПЕКТИВЫ МНОГИХ ЕВРОПЕЙСКИХ БАНКОВ КРАЙНЕ ТУМАННЫЕ, НИЗКИЕ РЫНОЧНЫЕ ОЦЕНКИ БОЛЕЕ ЧЕМ ОБОСНОВАНЫ.

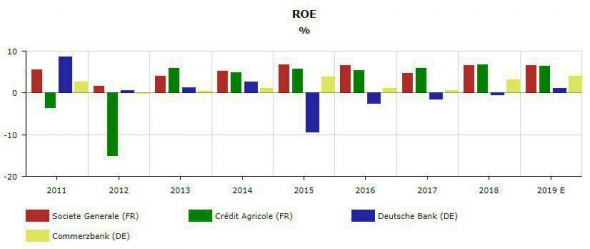

Здравствуйте! Очень часто на почту получаю вопросы, которые связаны с рядом европейских банков. Людей интересует причина «недооцененности» многих из них. Как я указал в заголовке, корни проблем в банковской системе – фундаментальные. Делать ставку на какой-либо отдельный банк очень сложно. Процесс выбора был бы более приятным, если будущее не казалось столько бесперспективным на абсолютно неопределенном временном промежутке. На мой взгляд, покупкой европейских банков сейчас занимаются только мазохисты. Необходимо провести максимально подробный анализ профитабельности и самое главное РИСК-ПРОФИЛЯ банка. Покупать индекс на европейские банки не вижу смысла (несмотря на исторические лои) и вообще я не очень позитивно отношусь к индексному инвестированию. На рынке я хочу покупать долю в бизнесе напрямую и покупать только то, что считаю нужным в необходимой пропорции. Из десятка банков потенциальный интерес может вызывать лишь Societe Generale. Сейчас банк оценивается в 0.32 собственного капитала и дает инвесторам относительно неплохую дивидендную доходность в евро > 9%. Если банк упадёт на 0.25 собственного капитала и доходность превысит 10 %, то вполне можно рассматривать вопрос о добавлении акций данного банка в портфель. Это в разы лучше, чем суборды любого банка, дающие примерно столько же, но при существенно большем риске. Плюс покупая качественный банк за 0.2 капитала с ROE> 5 %, вы вполне можете ожидать в теч.нескольких лет рыночную переоценку, если не будет проводиться доп.эмиссия и достаточность капитала не будет в «красной зоне», создавая риск SPO.

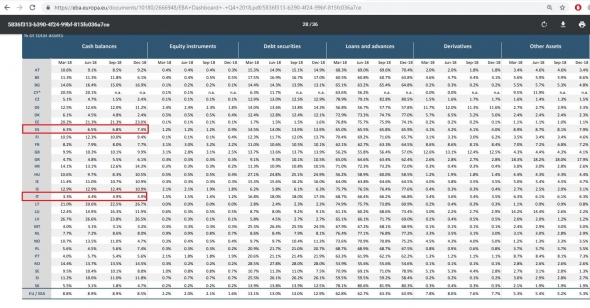

Никогда не покупайте итальянские/испанские банки. Исторически сложилось так, что ключевые банки этих стран не обладают достаточностью капитала на том уровне, который удовлетворял бы интересы долгосрочного инвестора. Существенную часть собственных активов они размещают в государственных достаточно проблемных бондах. На рисунке 1 представлена структура распределения активов банков каждой из стран ЕС.

Над испанскими и итальянскими банками ещё очень много лет будет висеть угроза доп.капитализации, поэтому рыночные оценки их акций будут очень низки. Испанские банки крайне много размещают не только в бондах правительства Испании, но и в мусорных турецких облигациях. Более того, они крайне активно предоставляют валютные займы частным турецким банкам, уровень риска просто запредельный. «Взрыв» в Турции вызовет цунами в Испании, но волной накроет и Германию. Я даже боюсь представить, что произойдет с финансовыми рынками Европы. Очень интересно наблюдать за тем, как руководство DB пытается «слиться» хоть с кем-нибудь, ибо у них есть понимание, что ситуация близка к точке невозврата, нужно максимально быстро осуществить слияние с кем-либо, т.к если случится по-настоящему серьезный пожар в Европе, вызванный какими-либо негативными событиями в Турции, то DB не будет, он падёт как Lehman, правительство Германии не будет спасать утопающего, они сами себя утопили. Из последних слухов, которые доходят до участников, есть информация, что руководство DB хочет осуществить слияние с UBS. Плюс для DB и негатив для UBS.

Даже если ставки в Европе начнут повышение, что будет восприниматься существенной частью инвесторов в акции банков, как позитив, ибо это отразится на профитабельности, то все равно не нужно серьезно ставить на европейские банки пока не произойдут ФУНДАМЕНТАЛЬНЫЕ СТРУКТУРНЫЕ ИЗМЕНЕНИЯ В САМОЙ СИСТЕМЕ. Профитабельность банков на время действительно повысится, но в среднесрочной перспективе произойдут фатальные события. На текущий момент, ряд банков принимает меры по увеличению коэффициента обеспеченности собственными средствами, выпуская ценные бумаги и конвертируя задолженность в акции. Если процесс привлечения средств станет более сложным, то банки существенно сократят кредитование, начнется распродажа малоприбыльных активов, все это может привести к самой настоящей депрессии.

Когда доп.капитал требуется практически всем банкам, то происходит дальнейшее ослабевание банковской отрасли и увеличивается продолжительность экономического спада. Европа является заложницей собственной меры жесткой экономии, которая осуществляется большинством стран для выхода из кризиса. Во многих случаях, сокращение гос.расходов сопровождалось значительным ростом налогового бремени. Идея экономии, «стимулирующей экономический рост» исходит из неверного допущения, что уменьшение гос.расходов будет компенсировано увеличением потреб. расходов и расходов компаний, не была подтверждена на практике.

Для выхода из кризиса рост экономии может быть успешным лишь в случае, если он основан на сокращении гос.расходов и одновременном увеличении мобильности рабоч.силы, стимулировании частных инвестиций, ограничении контроля цен. Европе следует провести существенное увеличение гос.инвестиций и снизить налоговую ставку для жителей с низким уровнем дохода. Эти две меры способны привести к росту занятости и улучшению экономической конъюнктуры. В ЕС все, что могло пойти не так, идет не так. Очень трудно в условиях подобной неопределенности делать долгосрочную ставку на банки. Теми тезисами, которые я описал выше и объясняются крайне низкие рыночные оценки капиталов практически всех ключевых европейских банков.

Я уже неоднократно писал, что инвестора при выборе объекта для инвестиций в банковском секторе интересовать должна в первую очередь историческая/ожидаемая доходность на капитал. Я никогда не куплю банк даже за 0.2 собственного капитала, если не будет перспектив выйти хотя бы на ROE в 6.5-7 %. Я лучше заплачу 20-ти % премию рынку и составлю позицию из здоровых и крайне высокоэффективных канадских банков, чем буду сидеть в самом настоящем «болоте». Чем мне импонирует Societe Generale, так это способностью в экстремально сложных условиях обеспечивать 6-ти % ROE, имея при этом необходимый запас прочности в виде крайне низкой рыночной оценки капитала. С точки зрения акционера, потенциал для падения акций без тектонических сдвигов крайне мал.

Да, есть более эффективные швейцарские банки, как UBS, но там «непонятный» для меня CEO и неизвестно насколько существенны разговоры о слиянии с «Дойче». Плюс ROE банка 8 %, а оценивается рынком почти в капитал. Payout RATIO ~ 70 %, велика вероятность снижения выплат. Чтобы мне была интересна покупка банка за его капитал, то профитабельность должна быть существенно выше, либо оцениваться капитал рынком должен существенно ниже, сохраняя 6-8 % ROE.

Как я писал ранее, дисконт во многих европейских банках объясняется сомнением рынка в том, что не будет SPO. На мой взгляд, в случае с Societe Generale риски очень преувеличены и в 0.32 оцениваться такой банк не должен точно, в 0.5 – да (как BNP Paribas), но не ниже.

Коэффициент чистого стабильного фондирования, используемый для гарантии того, что долгосрочные активы покрывают минимальное количество пассивов на горизонте в год, был выше 100 % (норматив – не менее 100%) на конец марта 2019 года. Что касается показателя краткосрочной ликвидности, то LCR составил 139 % (норматив – не менее 100%, до 2019 г.- не ниже 60%). Один из ключевых показателей устойчивости банка в стрессовой ситуации – кф левериджа. По нормативу должен быть не менее 3 %, у Societe Generale – 4.2 %. Величина базового капитала 1 уровня у SG 11.5 % (норматив – 4.5 %).

Банк продолжит программу переориентации, сокращая собственные издержки по ряду направлений, планомерно увеличивая профитабельность. Я уже вижу существенное увеличение величины базового капитала 1 уровня и приближение к таргету в 12 %. Все последние операционные достижения банка иллюстрируют надежность бизнес-модели и способность реализовывать стратегический план, несмотря на неблагоприятную европейскую среду.

Payout Ratio у SG – 50 %, если бы кф выплат составлял порядка 70 %, то можно было всерьёз опасаться «урезания» выплат, но для Сосьете отдавать половину прибыли акционерам не составляет труда на текущий момент. При сохранении конъюнктуры в таком виде, в котором она существует сейчас, я не допускаю, что дивиденды будут меньше, не ожидаю и существенной доп.эмиссии. Просто в этом нет никакой необходимости. Но состояние долгового рынка мне очень не нравится, есть ожидание, что где-то случится «взрыв» или, как минимум, сильно «потрясёт», поэтому покупать дороже, чем за 0.25 капитала я не буду. Но даже при текущей цене есть возможность получить эквивалентную субордам доходность при более низком уровне риска.