Ожидать ли всплеска волатильности?

Как мы и ожидали, SPY формирует откат от сопротивления 280.00 – нон-стоп ралли подошло к концу и S&P 500 закрылся ниже своей 10-дневной скользящей средней впервые за 41 день. Краткосрочные перспективы в настоящее время неоднозначны, ни быки, ни медведи не имеют сильных преимуществ. VIX после значительного падения за последние несколько месяцев начинает формировать локальное дно.

50 по RSI является важным значением для формирования импульса:

- Когда RSI выше 50, рынок находится в восходящем тренде.

- Когда RSI ниже 50, рынок находится в нисходящем тренде.

Транспортный индекс Доу-Джонса падал 9 дней подряд. Это самая длинная убыточная серия с февраля 2009 года. Транспортники наиболее чувствительны к сменам настроения на фондовом рынке и часто выступают опережающим индикатором коррекции рынка.

Рост циклических акций – хороший знак для бычьего рынка?

S&P 500 протестировал зону медвежьего рынка (-20% from High) в канун Рождества, но с тех пор индекс вознаградил инвесторов, которые не паниковали. S&P 500 вырос на +18% от локального минимума, и в частности одна категория активов показала заслуживающий внимания прирост: циклические акции.

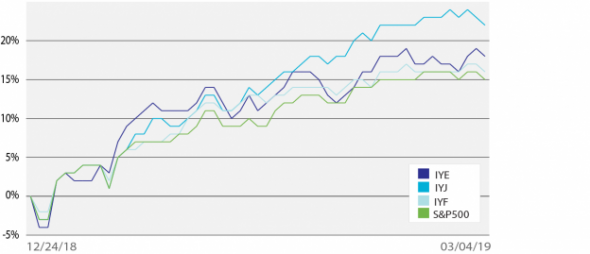

Вот что говорят нам данные. Как вы можете видеть, Industrials (IYJ), Financials (IYF) и Energy (IYE)опережают широкий S&P500 с минимума сформированного в канун Рождества. Промышленный сектор опережает S&P500 в рамках квартала, впервые за последние 5 лет:

Почему это важно? С макроэкономической точки зрения, cyclicals исторически были индикатором доверия инвесторов к экономике США. Циклические акции имеют тенденцию опережать рынок, когда инвесторы уверены в новом цикле роста. Акции с малой капитализацией также имеют тенденцию опережающего роста на этом этапе, по тем же причинам.

Но по мере того, как экономический цикл замедляется, cyclicals часто оказываются слабее рынка. Где мы находимся сейчас? Технически – в настоящее время, мы на 10-м году экономического роста, с перспективой начала рецессией в ближайшие 1,5-2 года. Но циклические компании, похоже это не подтверждают.

Инвесторов успокоили решение ФРС о приостановке повышения ставок, сильные данные на рынке труда, высокие доходы и стабильная кредитная активность банков, опубликованная в 4 квартале. Даже если темпы роста замедлятся, как и ожидалось, в 2019 году, динамика cyclicals говорит нам о том, что шансы на рецессию в этом году снижаются. Хороший знак.

Но тут есть еще один важный момент >>>