Сторонникам и противникам Технического Анализа… Посвящается

Любителям Технического Анализа, посвящается

Наверное, один из самых вечных споров на фондовом рынке, является спор о «Работает Технический анализ (ТА) или нет!»

Уж сколько было сломано копий, сколько исписано бумаги, сколько различных доказательств приводилось в поддержку той и другой точки зрения. Моё личное отношение к ТА менялось несколько раз. От восторженного в самом начале своего обучения, далее — крайне негативного в середине своей инвестиционной деятельности, и к умеренному восприятию в текущих реалиях. Моя ошибка, как и ошибка многих, заключалась в том, что мне очень хотелось найти «грааль», который позволит мне прыгнуть из «грязи в князи», быстро и с минимум трудовых и денежных затрат. Молодо – зелено, как говорится. На самом же деле, как и практически во всём остальном в нашей жизни, всё дело в статистике и в упорном труде. Я не буду здесь писать очередную книгу по техническому анализу, но расскажу о том, что требуется сделать трейдеру или техническому аналитику, чтобы получить своё «статистическое преимущество» (я эту фразу применительно к фондовому рынку прочёл в книге Тимофея Мартынова «Механизм трейдинга» и почему-то подумал, что эти слова принадлежат Александру Горчакову).

Я продемонстрирую важность нахождения «статистического преимущества» на самом простом индикаторе – скользящей средней МА, называемой на биржевом слэнге — Машкой. Принцип проверки полезности индикатора очень прост – когда цена пересекает МА снизу вверх открывается длинная позиция (на покупку), когда цена пересекает МА сверху вниз, то считается открытой короткая позиция. Это неполноценная торговая система, поэтому здесь нет никаких стоп-лосс и т.п. Задача состоит в том, чтобы продемонстрировать как технический аналитик должен подготовить к работе инструментарий, прежде чем делать какие-то прогнозы или выводы.

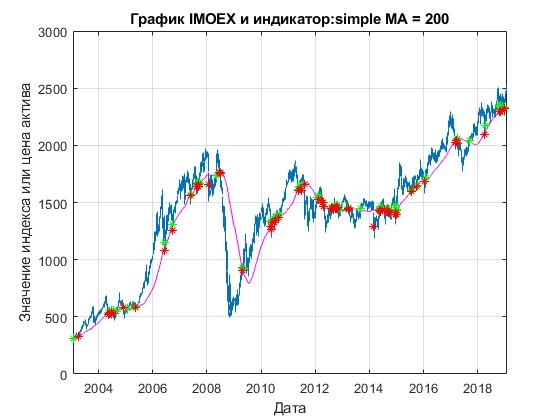

Параметры индикаторов, которые известны всем на фондовом рынке и написаны почти во всех книгах – далеко не всегда работают. Я протестировал много различных индикаторов, и могу с уверенностью сказать – что это действительно так. Например, можно часто услышать такое мнение «цена пресекла 200 дневную скользящую среднюю, и поэтому рынок перешёл….» а дальше зависит от того, куда цена пересекла.

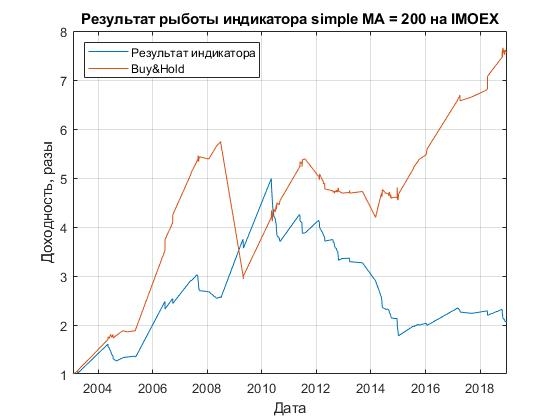

График 1

Если мы возьмём, например, индекс Московской биржи (история которого доступна с 2003 года), и посмотрим какое математическое ожидание нам дало использование простой 200 дневной МА, то увидим, что историческая доходность индикатора составила 4.6% годовых, ожидаемая доходность равна 7.5 % годовых, а волатильность результатов индикатора составляет 24.6 % годовых!

И всё бы ничего, если бы не два «ужаснейших» обстоятельства:

- Первое. Не применяя индикатор (так называемый вариант Buy&Hold) мы имели историческую доходность 13,57 % годовых, ожидаемую – 16% при практически той же волатильности в 24%.

- Второе. Форма графика доходности индикатора повергает в шок любого здравомыслящего человека (График 2 – синяя линяя).

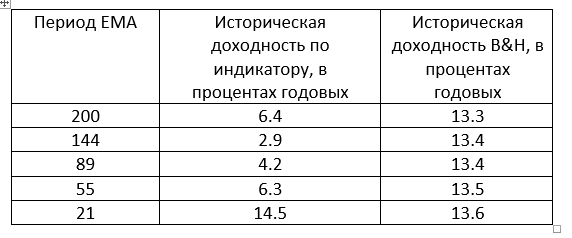

В книге «Малая энциклопедия трейдера» Эрик Нейман предлагает нам использовать Экспоненциальную скользящую среднею для дневных графиков со следующими периодами усреднения 21, 55, 89, 144, 200

Давайте ради интереса сравним результаты для всех этих вариантов.

Таблица 1

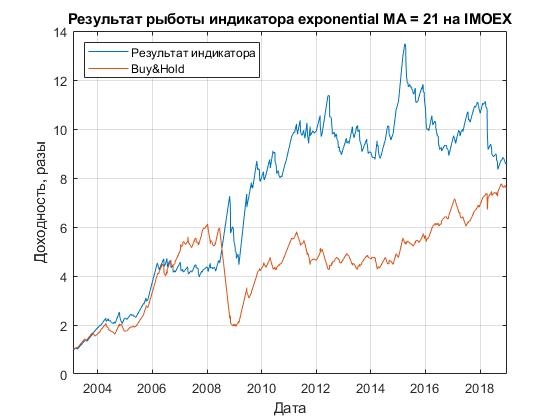

Из таблицы видно, что практической пользой может обладать только параметр в 21, потому что даёт преимущество примерно в 1% над B&H, однако если наложить налоги и транзакционные издержки, с очень большой вероятностью всё преимущество исчезнет, а скорее всего приведёт к худшему результату. К тому же профиль графика доходности индикатора тоже оставляет желать лучшего (смотрите график 3 и таблицу со значениями по годам)

График 3

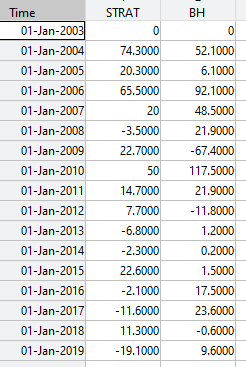

Таблица 2

Что же тогда делать техническому аналитику? Как минимум, постараться найти те параметры Машки, которые бы давали наибольшую доходность.

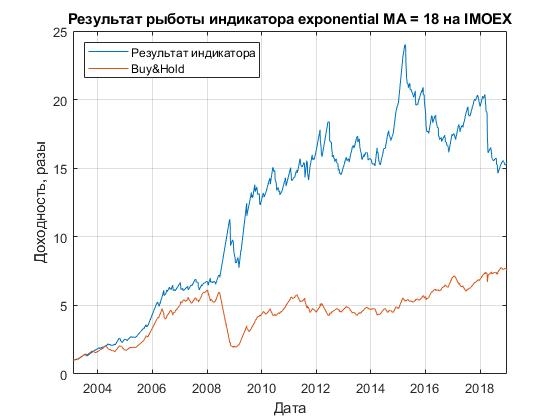

Оказывается, для случая EMAи по отношению к Индексу Московской биржи таким будет «18», оно даст 18,8% годовых против 13.6 на B&H, однако несмотря на конечный неплохой результат индикатор давал кучу ложных сигналов в период с 2014 по 2019 год.

График 4

Этот аспект подталкивает к рассуждениям на тему, что искать лучшие показатели, только на основании расхождения конечных результатов – не есть получение рабочего устойчивого значения. Хотелось бы найти такой показатель МА, который бы приводил линии доходности индикатора к более прямой линии, уменьшал его колебания и был, конечно лучше или равен конечному результату B&H. То есть нужна уже целевая функция, по который мы бы искали наш параметр.

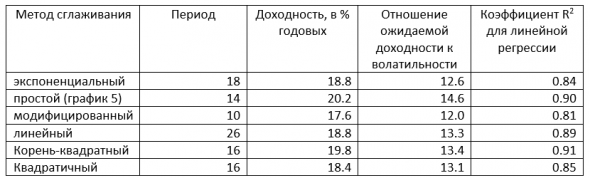

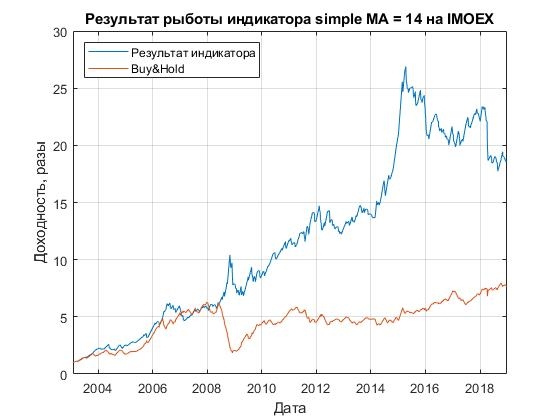

Написав такую функцию и присвоив каждому из её элементов одинаковый вес, мы получим следующие показатели.

Таблица 3

График 5

Получили ли мы сейчас значения, которые помогли бы нам строить надежные прогнозы? Нет, мы только начали. Хотя уже существенно продвинулись вперед. По крайней мере мы уже понимаем, что далеко недостаточно взять какой-то индикатор с его стандартными показателями и строить на нём прогнозы или искать подтверждения на нём своим выводам.

Дальше стоит провести тестирование индикатора на предмет его отработки значений с прогнозированием в будущее, посмотреть на статистическую устойчивость получаемых результатов и т.д. и т.п. Только после таких экспериментов можно будет сказать с какой долей вероятности, наш индикатор предсказывает рост/падение рынка или что-то другое.

И это только один индикатор! А представьте себе если мы решили построить торговую систему, которая будет включать в себя несколько индикаторов, элементы управления позицией, риск-менеджмент. Там вероятности могут перемножаться, вычитаться, ошибки могут плодиться с огромной скоростью, потому что они напрямую зависят от количества параметров, которые использует аналитик/трейдер.

На этом я пока, пожалуй, остановлюсь. Если меня посетить вдохновение, может я двинусь дальше в своём рассказе.

Надеюсь, Вам было интересно! Удачи на фондовом рынке и в приумножении Вашего капитала.

По поводу ТА, вспомнился Герчик, со своим наездом на Тимофея, что он мол в своей книге написал, что ТА не работает. После этого стал показывать графики и доказывать, что ТА работает и на этом надо рубить бабло.

В итоге мы видим, что Герчик вместо того, что бы рубить капусту, скоро из каждого утюга будет зазывать на свои курсы.

Вывод такой ТА может и работает, но мало кто его понимает.