24 декабря 2018, 20:34

Акции Аэрофлота потеряли в цене со своих максимумов более 50% - Пермская фондовая компания

Муталлиев Роман считает, что ценовые уровни являются интересными для набора среднесрочных позиций по данной бумаге:

Чистая прибыль за 9 месяцев уменьшилась на 17,2% по сравнению с аналогичным периодом годом ранее. За аналогичный период увеличилось значение выручки на 15,2%, показатель EBITDA сократился на 11,5% (EBITDAR вырос на 9,8%). Операционные расходы за исключением затрат на топливо увеличились на 9%. За 10 месяцев средняя загруженность кресел снизилась с 82,6% до 81,6%.

«Правительство РФ и Минфин считают необходимой выплату госкомпаниями дивидендов в размере не менее 50% чистой прибыли по МСФО, а такие госкомпании, как „Алроса“ и „Аэрофлот“ уже сейчас могут направлять акционерам еще больше — 75% прибыли, заявил первый вице-премьер — министр финансов РФ Антон Силуанов.

»Обозначенный правительством на уровне 50% чистой прибыли уровень уплаты дивидендов соответствует общемировым показателям. Акционеры эффективных частных компаний (например, сталелитейных компаний, мобильных операторов) получают не менее половины чистой прибыли в качестве дивидендов. Такие госкомпании, как «Алроса» и «Аэрофлот» уже сейчас могут платить и 75 % от их прибыли в качестве дивидендов", — сказал Силуанов журналистам.

Бумаги компании «Аэрофлот» потеряли в цене со своих максимумов более 50%. Сегодня постараемся ответить на вопрос, являются ли текущие ценовые уровни интересными для покупки.

Чистая прибыль за 9 месяцев уменьшилась на 17,2% по сравнению с аналогичным периодом годом ранее. За аналогичный период увеличилось значение выручки на 15,2%, показатель EBITDA сократился на 11,5% (EBITDAR вырос на 9,8%). Операционные расходы за исключением затрат на топливо увеличились на 9%. За 10 месяцев средняя загруженность кресел снизилась с 82,6% до 81,6%.

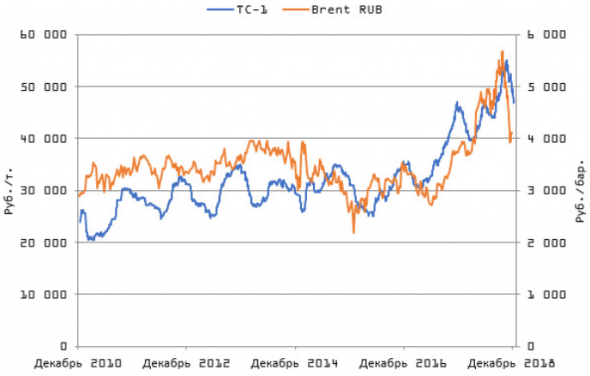

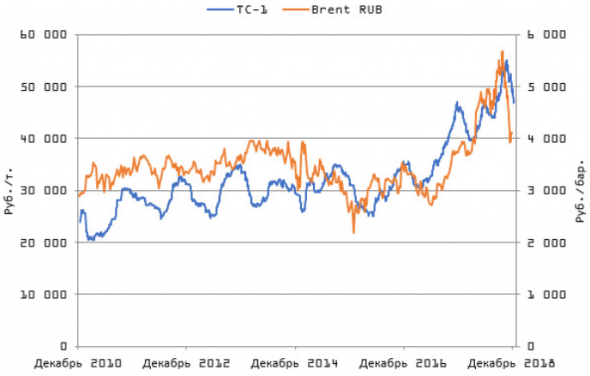

Очевидно, что текущие финансовые результаты затруднительно назвать позитивными. Однако попробуем взглянуть на данную бумагу как «хедж» инструмент от падения котировок нефти. Корреляция цен на нефть и авиатопливо очевидна. С другой стороны, необходимо учитывать особенности экономической ситуации в стране. Резкий рост цен на авиакеросин также в значительной степени связывается многими экспертами со стремлением компаний компенсировать недополученную прибыль из-за заморозки цен на бензин и дизельное топливо. Таким образом, ценообразование данного вида топлива состоит из множества факторов, только одним из которых является цена на нефть.

Затраты на топливо «Аэрофлота» за 9 месяцев увеличились на 46,7% и составили 132 млрд. руб. (30,7% операционных издержек). Несмотря на сказанное выше, можно заключить, что динамика цен на нефть всё же имеет воздействие на финансовые результаты данной компании в значительной степени.

Ранее нами неоднократно упоминалась возможность резкого возобновления тренда снижения цен на нефть. Вероятно, текущее снижение от максимумов начала октября является его началом. В случае реализации данного предположения рыночная конъюнктура будет способствовать определенному улучшению финансовых результатов компании «Аэрофлот».

Долговая нагрузка компании находится вблизи минимальных значений и составляет около 40 млрд. в значении чистого долга. При этом соотношение чистого долга к EBITDA составляет 0,75.

За последние два года размер дивидендов составил 50% чистой прибыли. При этом, есть небольшая надежда на увеличение данного уровня до 75% в виде слов министра финансов Российской Федерации Антона Силуанова. Контрольный пакет за «Росимуществом» на текущий момент является фактором сохранения выплат в виде дивидендов не менее 50% чистой прибыли. В то же время, данное указание соблюдается не всеми государственными компаниями, но «Аэрофлот» последние два года удерживает выплаты на данной отметке.

«Правительство РФ и Минфин считают необходимой выплату госкомпаниями дивидендов в размере не менее 50% чистой прибыли по МСФО, а такие госкомпании, как „Алроса“ и „Аэрофлот“ уже сейчас могут направлять акционерам еще больше — 75% прибыли, заявил первый вице-премьер — министр финансов РФ Антон Силуанов.

»Обозначенный правительством на уровне 50% чистой прибыли уровень уплаты дивидендов соответствует общемировым показателям. Акционеры эффективных частных компаний (например, сталелитейных компаний, мобильных операторов) получают не менее половины чистой прибыли в качестве дивидендов. Такие госкомпании, как «Алроса» и «Аэрофлот» уже сейчас могут платить и 75 % от их прибыли в качестве дивидендов", — сказал Силуанов журналистам.

В случае сохранения уровня в 50%, на основе данных за последние 12 месяцев, размер дивидендов составит около 9 рублей на акцию (9% доходности по текущим ценам).

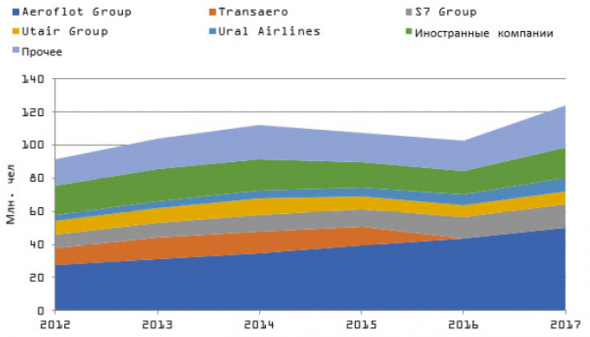

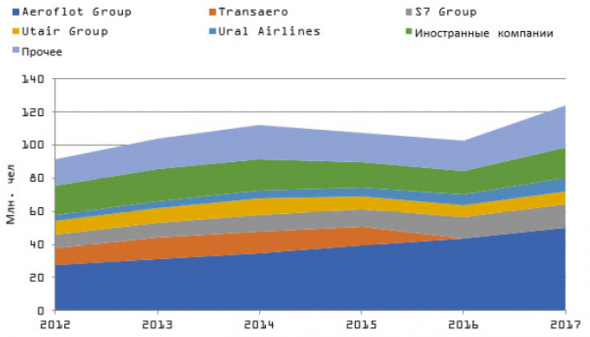

В течение последних лет значение пассажиропотока увеличилось до 50 млн. человек в год (за 2018 ожидается 56 млн.). Согласно новой стратегии группы, данный показатель планируется увеличить в 2 раза к 2023 году. Одновременно с этим планируется увеличение авиапарка примерно до 520 единиц к 2023 году.

Реализуемость столь амбициозных планов неоднозначна (по прогнозу «АКРА» пассажиропоток авиаперевозок в России вырастет на 15% за ближайшие пять лет). Сомнения также возникают в связи со снижением уровня реальных доходов населения в последние годы. Также стоит помнить о том, что развитие новых направлений неизбежно связано с дополнительными издержками. Однако фактом остается то, что компании удается из года в год стабильно увеличивать это значение, как представлено на рисунке выше.

В ближайшие годы увеличатся выплаты по финансовой аренде примерно на 12 млрд. рублей при курсе в 65,59 рублей за американский доллар. Данный факт определенно отразится на финансовых результатах, однако его объем затруднительно назвать значительным.

Относительно крупнейших мировых авиакомпаний «Аэрофлот» является недооцененным по одному из главных сравнительных коэффициентов «P/E». Тем не менее, данная информация скорее является справочной в связи с рядом причин, таких как особенности инвестиционного климата в странах базирования и т.д.

На текущий момент можно заключить, что настоящие ценовые уровни являются интересными для набора среднесрочных позиций по данной бумаге. Высокая ожидаемая дивидендная доходность в совокупности с определенным сравнительным потенциалом позволяют рассматривать акции к включению в инвестиционный портфель. Также актуальность данной идее придает возможное возобновление негативного тренда на рынке нефти. Тем не менее, в то же время сохраняются риски, связанные с вероятным расширением антироссийских санкций. Помимо этого, по-прежнему возможное решение о выплате дивидендов вопреки ожиданиям инвесторов, на уровне ниже 50% чистой прибыли по МСФО окажет негативное воздействие на котировки в будущем.

2 Комментария

Григорий25 декабря 2018, 08:31да ладно!0

Григорий25 декабря 2018, 08:31да ладно!0 Александра Соболь25 декабря 2018, 09:17слова «Аэрофлот», «Прибыль», " В будущем" надо законодательно запретить писать в одном предложении0

Александра Соболь25 декабря 2018, 09:17слова «Аэрофлот», «Прибыль», " В будущем" надо законодательно запретить писать в одном предложении0

Читайте на SMART-LAB:

USD/CAD: потенциал для укрепления подходит к исчерпанию

Канадский доллар торговался довольно волатильно: после повторной попытки возобновить укрепление столкнулся с серьезным барьером, который заставил снова умеренно ослабнуть. После первой волны роста...

17.02.2026

Россети Волга. Отчет об исполнении инвестпрограммы за Q4 2025г. Считаем дивидендную базу по РСБУ!

Компания Россети Волга опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год): 👉Выручка...

17.02.2026