20 ноября 2018, 17:40

Металлургический сектор дешев и предлагает привлекательные дивиденды - Атон

Маркетинг в Европе. Итоги встречи с инвесторами.

В целом отношение инвесторов к российскому рынку нейтральное / умеренно пессимистичное. Экспортеры по-прежнему занимают значительные доли в портфелях в преддверии следующей волны ослабления рубля на фоне ожидаемых новых санкций США. Некоторые клиенты отваживаются наращивать позиции в рублевых акциях (банки / ритейл), но они, скорее, составляют исключение. Инвесторы считают новые санкции против России неизбежными, однако не ожидают, что пострадают публичные «титаны», такие как Сбербанк и ВТБ. Несмотря на то, что в этом году Россия опережает другие развивающиеся рынки, политические моменты остаются серьезным поводом для беспокойства инвесторов. Большинство клиентов рассказали, что существенного притока средств в фонды под управлением не наблюдалось, и они показали неизменную динамику или немного снизились в годовом сопоставлении. Все признают, что российский рынок очень дешев на текущих уровнях, но Турция торгуется с сопоставимыми мультипликаторами оценки и воспринимается как более благоприятный рынок с точки зрения соотношения риск / доходность.

Стандарты ESG играют все более важную роль

Критерии экологической и социальной ответственности и корпоративного управления (ESG) все в большей степени учитываются в принятии инвестиционных решений в Скандинавии, особенно в Швеции. Например, некоторые шведские инвесторы не могут приобретать акции некоторых российских нефтегазовых компаний (ввиду утечек на нефтепроводах, недостаточного раскрытия структуры акционерного капитала). В секторе электроэнергетики та же ситуация: Энел Россия под запретом из-за высокой доли угольной генерации, связанной с Рефтинской ГРЭС; Юнипро может оказаться под угрозой после перезапуска поврежденного энергоблока Березовской ГРЭС. Несколько горно-металлургических компаний остаются в стороне из-за добычи угля (Evraz) или сильных уровней загрязнения (Норникель). С другой стороны, для инвесторов Центральной Европы критерии ESG пока не так важны.

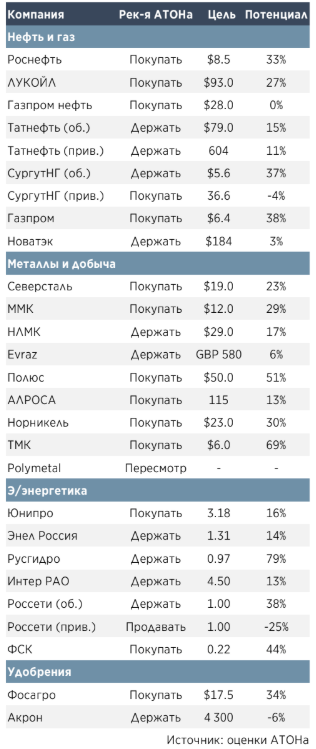

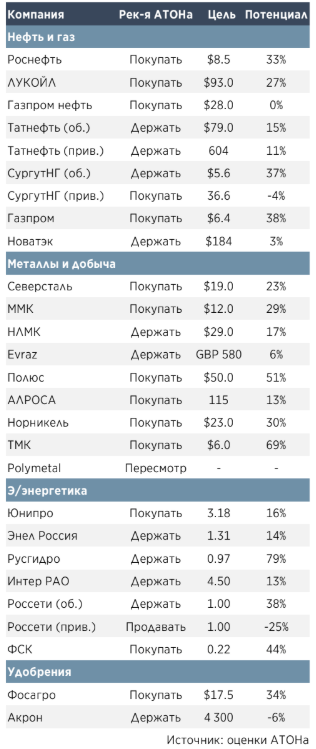

Нефть и газ: снижение цен на нефть пока не вызывает опасений

Нефтегазовые компании представляют крупнейший экспортно-ориентированный сектор в индексе MSCI Russia, поэтому они ожидаемо попали в фокус фондов, инвестирующих в Россию или EMEA LO в Европе. Наиболее обсуждаемыми бумагами в ходе встреч оказались ЛУКОЙЛ, Новатэк и Роснефть. Газпром также пользовался популярностью: акции считаются абсурдно дешевыми, при том, что будущие финансовые результаты должна поддержать высокая цена на нефть, учитывая лаг в ценах на газ в 6-9 месяцев. Башнефть не пользовалась особым вниманием. Клиентов пока не беспокоит недавняя коррекция цен на нефть, и они ожидают, что регулирование предложения ОПЕК+ принесет свои плоды в 2019.

Металлы и добыча: консенсус ДЕРЖАТЬ из-за замедления экономики Китая

Электроэнергетика: внутренние игроки не в фаворе

Недавно мы провели встречи с 10 институциональными инвесторами в Вене, Стокгольме и Хельсинки. Общий настрой относительно российских активов варьировался от нейтрального до умеренно негативного: фаворитами инвесторов по-прежнему являются экспортеры, которые занимают значительные доли в портфелях. Инвесторы ожидают новую волну ослабления рубля в свете грядущих санкций США, и лишь некоторые решаются увеличивать вложения в сектора, ориентированные на внутренний рынок (банки, ритейл). Для некоторых инвесторов (особенно в Швеции) все более актуальными становятся принципы ESG: фонды тщательно следят за влиянием бизнеса компаний на экологию, стандартами раскрытия информации и корпоративным управлением. Недавнее падение цен на нефть пока не вызывает беспокойства в отношении нефтегазовых компаний, но инвесторы считают, что замедление экономики в Китае нивелирует дешевые оценки и высокие дивиденды российских горно-металлургических компаний.Экспортеры выше рынка, инвесторы не видят притоков в фонды

В целом отношение инвесторов к российскому рынку нейтральное / умеренно пессимистичное. Экспортеры по-прежнему занимают значительные доли в портфелях в преддверии следующей волны ослабления рубля на фоне ожидаемых новых санкций США. Некоторые клиенты отваживаются наращивать позиции в рублевых акциях (банки / ритейл), но они, скорее, составляют исключение. Инвесторы считают новые санкции против России неизбежными, однако не ожидают, что пострадают публичные «титаны», такие как Сбербанк и ВТБ. Несмотря на то, что в этом году Россия опережает другие развивающиеся рынки, политические моменты остаются серьезным поводом для беспокойства инвесторов. Большинство клиентов рассказали, что существенного притока средств в фонды под управлением не наблюдалось, и они показали неизменную динамику или немного снизились в годовом сопоставлении. Все признают, что российский рынок очень дешев на текущих уровнях, но Турция торгуется с сопоставимыми мультипликаторами оценки и воспринимается как более благоприятный рынок с точки зрения соотношения риск / доходность.

Стандарты ESG играют все более важную роль

Критерии экологической и социальной ответственности и корпоративного управления (ESG) все в большей степени учитываются в принятии инвестиционных решений в Скандинавии, особенно в Швеции. Например, некоторые шведские инвесторы не могут приобретать акции некоторых российских нефтегазовых компаний (ввиду утечек на нефтепроводах, недостаточного раскрытия структуры акционерного капитала). В секторе электроэнергетики та же ситуация: Энел Россия под запретом из-за высокой доли угольной генерации, связанной с Рефтинской ГРЭС; Юнипро может оказаться под угрозой после перезапуска поврежденного энергоблока Березовской ГРЭС. Несколько горно-металлургических компаний остаются в стороне из-за добычи угля (Evraz) или сильных уровней загрязнения (Норникель). С другой стороны, для инвесторов Центральной Европы критерии ESG пока не так важны.

Нефть и газ: снижение цен на нефть пока не вызывает опасений

Нефтегазовые компании представляют крупнейший экспортно-ориентированный сектор в индексе MSCI Russia, поэтому они ожидаемо попали в фокус фондов, инвестирующих в Россию или EMEA LO в Европе. Наиболее обсуждаемыми бумагами в ходе встреч оказались ЛУКОЙЛ, Новатэк и Роснефть. Газпром также пользовался популярностью: акции считаются абсурдно дешевыми, при том, что будущие финансовые результаты должна поддержать высокая цена на нефть, учитывая лаг в ценах на газ в 6-9 месяцев. Башнефть не пользовалась особым вниманием. Клиентов пока не беспокоит недавняя коррекция цен на нефть, и они ожидают, что регулирование предложения ОПЕК+ принесет свои плоды в 2019.

Металлы и добыча: консенсус ДЕРЖАТЬ из-за замедления экономики Китая

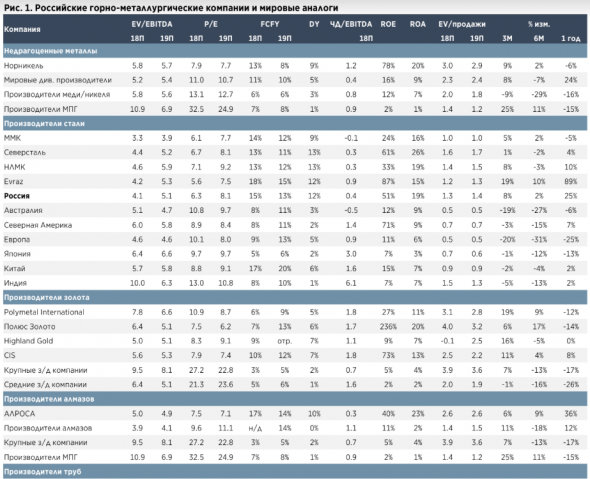

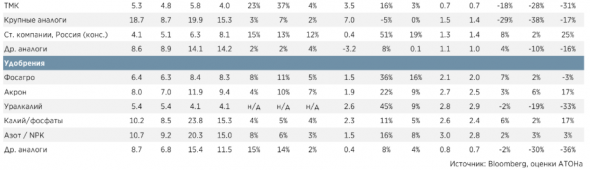

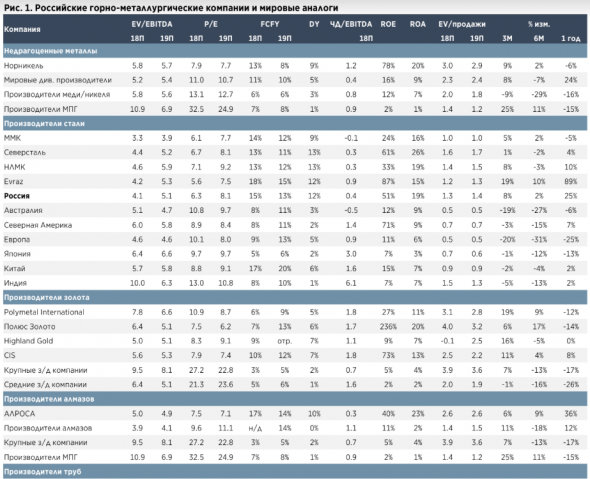

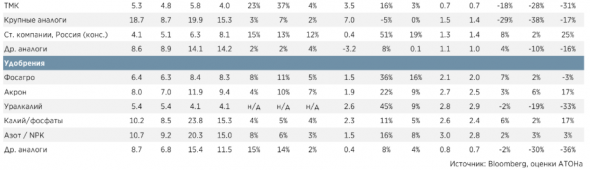

Металлургический сектор уже выше рынка в портфелях инвесторов и в основном представлен экспортерами, которым выгоден слабый рубль. Сектор дешев и предлагает привлекательные дивиденды, но клиенты не спешат увеличивать позиции, учитывая тревогу в отношении замедления китайской экономики – это особенно актуально для производителей стали и недрагоценных металлов. В стальном секторе инвесторы предпочитают ММК (дешевая оценка) и Северсталь (защитная стратегия). Также им нравится АЛРОСА, поскольку конечный спрос на ювелирные изделия остается сильным, что свидетельствует о временном характере проблем с ликвидностью в Индии. Фосагро и Полюс отстают от аналогов на фоне санкционных опасений, и их акции могут быть переоценены, если компаний не коснется следующая волна санкций. Инвесторов расстроило падение акций ТМК, и они связывают его с потенциальной отсрочкой IPO в американском дивизионе. Оценку Норникеля при текущих ценах инвесторы считают справедливой в отсутствие краткосрочных катализаторов.

Электроэнергетика: внутренние игроки не в фаворе

Этот сектор оказался не особенно популярным у фондов, с которыми мы встречались, поскольку у него нет катализаторов, он имеет ограниченное присутствие в MSCI Russia (особенно после исключения РусГидро) и ориентирован на внутренний рынок, и, следовательно, не имеет защиты от возможного ослабления рубля. Самой популярной темой для обсуждения была Интер РАО: после выхода сильных финансовых результатов за 3К18 на прошлой неделе у большинства инвесторов вновь вызывало вопросы дальнейшее накопление денежных средств на балансе и сохранение довольно консервативной дивидендной политики в условиях сильного FCF. Юнипро и Энел Россия также были в центре внимания. К нашему удивлению, сетевые компании вообще не были упомянуты.АТОН

0 Комментариев