21 мая 2018, 14:26

Изменение ГО биржи на опционы в цифрах

Итак, обещанное повышение ГО на опционы от биржи прошло, можно вздохнуть свободно )

На прошлой неделе освободил ГО до 50% от депозита. С утра сегодня открыл терминал, свободное ГО уменьшилось совсем ненамного (процентов на 5 от общего депозита), а после обеда свободного ГО стало почти столько же, сколько и в пятницу, даже чуть больше. Вот тебе и сюрприз! Зря переживал )

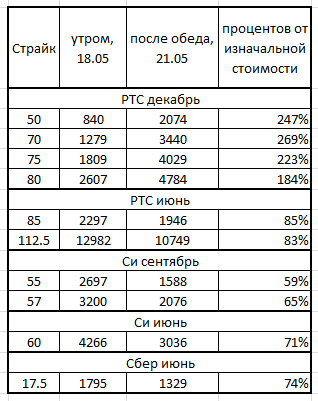

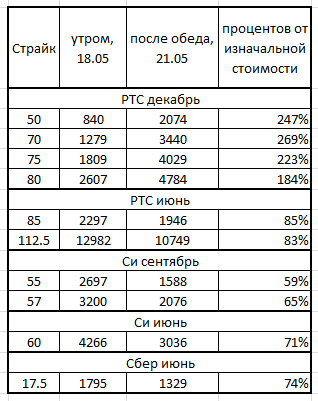

Ради интереса составил себе табличку из имеющихся опционов, выписывал просто страйки путов и ГО на продажу из квика. Не учитывал в этой табличке изменение цен и ГО на фьючерс (ГО на фьючерсы снизилось по сравнению с пятницей).

Как и было обещано ГО по дальним опционам (РТС декабрь) подорожало в несколько раз. Ну, и правильно, что на них ГО подняли, не фиг туда лезть )) По всем остальным опционам ГО, на удивление, снизилось.

Я хотел откупить РТС декабрь накануне, но не было адекватных предложений — неликвид. Как я вообще оказался с этой позицией — долгая история. Вкратце — продал их, когда был неопытен и только начинал торговлю. Так что еще несколько месяцев с ними не расстанусь похоже.

Если в ближайшие дни ничего не поменяют, то жить будет можно с таким ГО.

На прошлой неделе освободил ГО до 50% от депозита. С утра сегодня открыл терминал, свободное ГО уменьшилось совсем ненамного (процентов на 5 от общего депозита), а после обеда свободного ГО стало почти столько же, сколько и в пятницу, даже чуть больше. Вот тебе и сюрприз! Зря переживал )

Ради интереса составил себе табличку из имеющихся опционов, выписывал просто страйки путов и ГО на продажу из квика. Не учитывал в этой табличке изменение цен и ГО на фьючерс (ГО на фьючерсы снизилось по сравнению с пятницей).

Как и было обещано ГО по дальним опционам (РТС декабрь) подорожало в несколько раз. Ну, и правильно, что на них ГО подняли, не фиг туда лезть )) По всем остальным опционам ГО, на удивление, снизилось.

Я хотел откупить РТС декабрь накануне, но не было адекватных предложений — неликвид. Как я вообще оказался с этой позицией — долгая история. Вкратце — продал их, когда был неопытен и только начинал торговлю. Так что еще несколько месяцев с ними не расстанусь похоже.

Если в ближайшие дни ничего не поменяют, то жить будет можно с таким ГО.

рынок так не работает — считаются конкретные риски конкретно в данный момент, а не в парадигме «а вдруг откатит обратно». ибо вопрос очень простой — а кто будет платить в конце эксперимента?

брокеры крыли потому, что и должны крыть, по регламенту. а почему они кого-то обязаны ссужать деньгами сверх прописанного лимита? работаешь с 50-м плечом — будь добр разруливать за свои. или не бери такое плечо. дальние края стоят рублей 400, это при хорошей воле, и на эти 400 продается 125 тысяч рублей. при том, что у тебя реально на счету только эти 400 рублей на контракт. это что за риск-менеджмент такой? форекс нервно курит в сторонке и истекает слюной от зависти

Но и это не все. Даже если б нашлось 23 тыс. после первой планки, то вскоре и этого бы не хватило бы при дельта-хэдже, потому что ГО подняли до 37 тыс., хотя по вармарже потерь бы и не было.

поставьте себя на место брокера — чел продал фьючей на поллярда, сумма продаж если выйдет на поставку — в 50 раз больше суммы счета. чел уже ушел в минуса по своим деньгам, и просит его не только не трогать, но дать еще лярд кредита поиграться с дельтанейтралью. Коллега, у меня вот просто большие сомнения, что Вы решитесь дать ему это делать за Ваш счет. или дадите? гг

PS. Если хотите мое мнение, то я бы зафиксил клиента «в нуль», но без долгов, а дельта-хэдж взял бы на себя.

Я подробно разбирал ситуацию с проданным апрельским 110 путом в РИ

smart-lab.ru/blog/466487.php

Там и про 3 марта есть.

Продаем 97 край, -10 шт, ГО в пределах 73000 грузим по-полной

моделируем критическое смещение рынка на 20 тыс. п. убыток по позиции уже 35 тыс

моделируем рост волы на 20. убыток больше 80 тыс

моделируем ситуацию, что нашёлся брокер-идиот, который допустил запихнуть в позу еще и фьючи

это мы взяли лайт-версию на месячнике а не квартальнике, рост волы не сильно критичный и то — в этой позиции уже нет денег клиента. проинтерполируйте наши 73 тысячи на поллярда и ответьте на вопрос — кто будет тащить эту позу до экспира, и за чей счет банкет?

насчет минуса при падении фьюча — хедж фьючем проданных опционов имеет массу специфических особенностей. одна из них — освобождение ГО при хеджировании в сторону проданного края возможно до определенной степени — на графике это построение проданного стреддла. дальше, при отсутствии доступных средств на счете, использовать фьючи не пустят. т.е. цена идёт в любую сторону, а трогать фьючи нельзя, т.к. это увеличение общего ГО позиции.

непокрытая продажа волы несет в себе массу интересных моментов и особенностей, и многие теоретические постулаты уровня «ГО не имеет значения» на реальном рынке не работают. что он периодически и демонстрирует в режиме онлайн, гг

Реальный рынок наматывает на кардан многие теоретические постулаты уровня вебинарчика с картинками из опшен.ру — «ГО не имеет значения», «Главное находиться под шапкой прибыли», «Робот-хэджер для трусов!» и пр.

а ГО поднимают везде, насколько я понял. а на западных рынках еще и рубят по маржин-коллу при малейшем залете в минуса. и дальше будут поднимать, я же показывал модельки, там ужас реально по одномоментным просадкам

Михаил, Хорошую схему нарисовали:)

— заводишь на счет 100 тысяч.

— миллион в заначке.

— Продаешь путов на всё.

— в большинстве случаев имеешь хорошую прибыль в процентном отношении.

— показываешь прибыль инвесторам и заманиваешь их в ДУ.

-если что пошло не так, добавляешь свой миллион на счет, если надо роллируешься (в этом месяце прибыль маленькая).

Дмитрий Новиков, да, это понятно, но для ориентира, в какую сторону что поменялось, и такая табличка пойдет.

Для себя решил так — при следующем открытии какой-нибудь сложной позиции, записываю ГО до и ГО после открытия, это и считаю за ГО конструкции.