Опционы глазами новичка

Заметки о том, как я приступил к знакомству с опционами.

Решил было сначала торговать направленно. Но много раз встречаю мнения, дескать, направленная торговля чем бы то ни было, в том числе и опционами — суть монетка. А вот продавать, говорят, стабильней и выгодней, обоcновывая это статистикой исполнения большинства опционов вне денег, и тем, что аккуратное управление и отключение жадности даст результаты. Сложно поспорить, выглядит правдоподобно. Синица в руках лучше, сказали они, имея в виду ограниченную прибыль за распад.

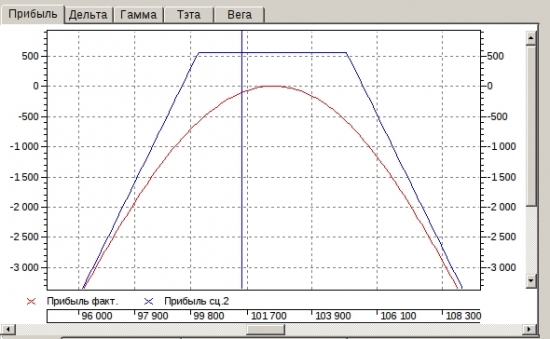

Выбрал для начала стренгл. Понравилась срезаная макушка, этакая шапка прибыли, держись под ней и терпи до финиша.

Первым неприятным впечатлением был подход цены к проданному краю моего стренгла (кто бы сомневался), напрягло нервишки, хотя я вроде и понимаю, что надо сделать в этом случае, но все равно, тот факт, что уже на второй день удержания позиции цена пошла к краю заставил поднапрячься) К слову, стренгл вышел не широкий, на недельных, прости господи, опционах. Считаю это ошибкой. Самой первой и глупой. Недельные подкупили кратким сроком, и быстрым получением результата) Уже после, в памяти начали всплывать строки, где говорилось, что лучше продать подальше от денег, и вероятность достижения проданных краев меньше. Т.е. первая синица едва не упорхнула от меня, когда цена пошла к краю. А так как она пошла к нижнему краю, начала расти волатильность, что еще больше наращивало убыток в моменте. Небольшой запас хода был, оставалось только следить за обстановкой. Потом цена отвернула, надолго ли, неизвестно)

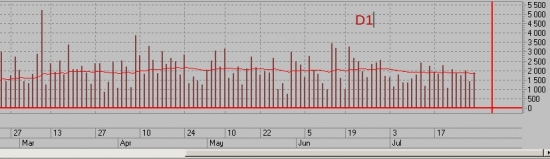

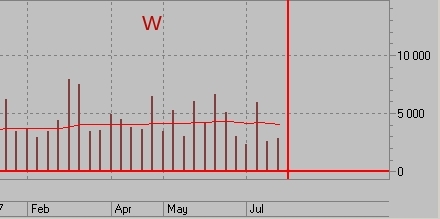

Чтобы прикинуть, надолго ли, открыл дневной график фьюча на РТС. Хех, оказалось, что скорей всего, не надолго. Надо было делать это раньше, в смысле думать лучше. Посмотрел на средний размах дневных свечей. Среднее значение за последние несколько месяцев получилось 2000 пунктов в день. Т.е. это может быть как в одну сторону, так и флет по 1000 туда-сюда, при этом несколько дней в месяц бывают ходом по 3 и 4 тысячи. Т.е. открыв стренгл на ближайших страйках на недельных сериях, скорей всего потребуется роллирование убыточного края в тот же день, или на следующий. Хотя, на момент входа казалось цена пилит на месте. Обманчиво! Все надо считать. А среднее недельное значение по недельным свечам приближается уже к 5000.

Т.е. чтобы не пришлось вмешиваться, за неделю существования позиции, нужен хотя бы 10000-ный стренгл. Который можно собрать только на более длительных сериях, чем неделя. И тогда хотя бы уже можно будет рассчитывать на что-то.

Вот так началось мое знакомство с опционами и со стренглом.

На данный момент позиция выглядит вот так.

А продажа — это слишком рискованный бизнес, чтобы с него начинать. Продавцы курсов лукавят, когда говорят, что «80% исполняются вне денег, значит лучше продавать». Я вот до исполнения вообще не довожу и мне совершенно безразлично, куда пришла в итоге цена. Важно в течении срока жизни контракта урвать свою копеечку (от 100% и выше на премию) и отойти в сторону.