30 июня 2016, 19:35

!Черт! Поспешил с выводами относительно ФСК ЕЭС

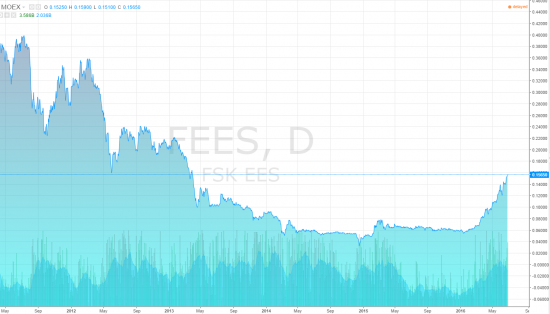

Мой фундаментальный анализ акций #5: ФСК ЕЭС (тикер: FEES). Акции ФСК утроились только в этом году!

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

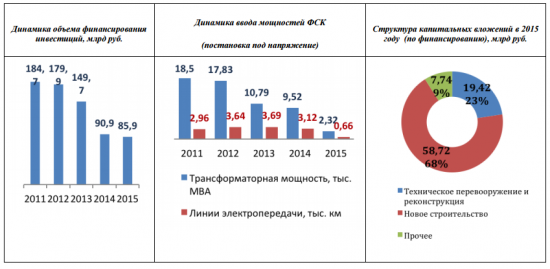

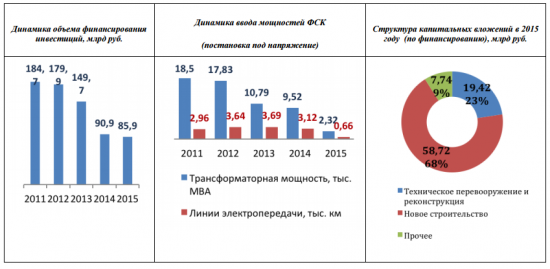

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

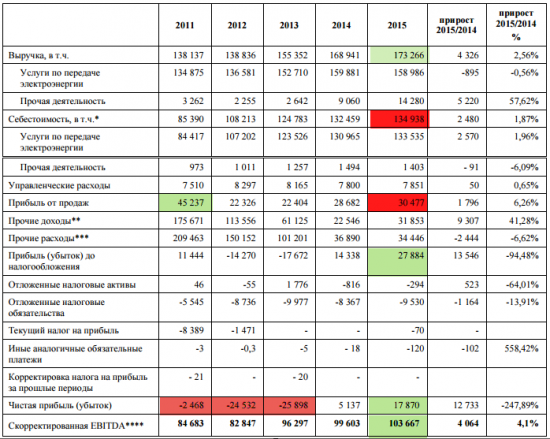

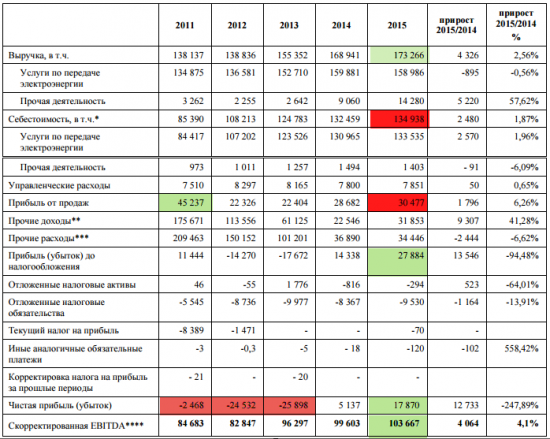

Вот табличка с финансовыми показателями ФСК ЕЭС:

Но лучше посмотреть в мою онлайн EXCEL табличку, я там выделил наиболее значимые показатели и просто так ради интереса сравнить их с Мегафоном и ОАКом, которые я анализировал до этого. FEES похож на Мегафон и ОАК размером капекса, но выручка в 2 раза меньше! Зато производительность труда в 2 раза выше, чем у ОАК, и ср. зарплата у энергетиков выше в 1,5 раза примерно, чем у авиастроителей:( По соотношению EV/EBITDA ФСК на уровне Мегафона. Маржа EBITDA у ФСК просто нереальная = 60%. Но она не отражает как раз главных проблем: кучи амортизируемых активов и огромных выплат по долгам.

Вот спросите меня, сколько должна стоить такая компания, если бы мы не знали сколько она стоит на бирже? Возьмем чистую прибыль = 17 млрд. Ну ОК, взяли P/E примерно 10 и получили оценку 170 млрд, что примерно соответствует капитализации ФСК. Есть ли тут запас по прочности? Думаю, что нет. Потому что дивидендная доходность акции будет 0,4%. С другой стороны, возможен ли белый лебедь?:) Возможен. Как? Если каким-то чудом ФСК ЕЭС снизит затраты, сделает капекс более эффективным. Сэкономит на капексе 20 млрд, сэкономит на расходах еще 10 млрд, и прибыль уже будет 47 млрд. Но это ж сказка!

А пока, мы видим что контора стоит в 1,5 раза меньше её долга. И лучше наверное все таки держать облигации с доходностью 10 годовых, если такая доходность в рублях вас устраивает:)

Всё обсуждение темы: форум акций ФСК ЕЭС

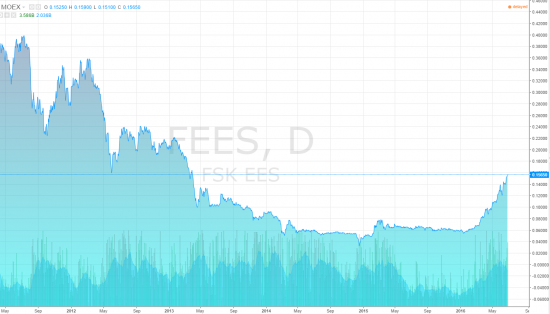

С ума сойти! А ведь контора до того, как начала тратить сотни миллиардов на капекс, 40 копеек стоила!!!!

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

Вот табличка с финансовыми показателями ФСК ЕЭС:

Но лучше посмотреть в мою онлайн EXCEL табличку, я там выделил наиболее значимые показатели и просто так ради интереса сравнить их с Мегафоном и ОАКом, которые я анализировал до этого. FEES похож на Мегафон и ОАК размером капекса, но выручка в 2 раза меньше! Зато производительность труда в 2 раза выше, чем у ОАК, и ср. зарплата у энергетиков выше в 1,5 раза примерно, чем у авиастроителей:( По соотношению EV/EBITDA ФСК на уровне Мегафона. Маржа EBITDA у ФСК просто нереальная = 60%. Но она не отражает как раз главных проблем: кучи амортизируемых активов и огромных выплат по долгам.

Вот спросите меня, сколько должна стоить такая компания, если бы мы не знали сколько она стоит на бирже? Возьмем чистую прибыль = 17 млрд. Ну ОК, взяли P/E примерно 10 и получили оценку 170 млрд, что примерно соответствует капитализации ФСК. Есть ли тут запас по прочности? Думаю, что нет. Потому что дивидендная доходность акции будет 0,4%. С другой стороны, возможен ли белый лебедь?:) Возможен. Как? Если каким-то чудом ФСК ЕЭС снизит затраты, сделает капекс более эффективным. Сэкономит на капексе 20 млрд, сэкономит на расходах еще 10 млрд, и прибыль уже будет 47 млрд. Но это ж сказка!

А пока, мы видим что контора стоит в 1,5 раза меньше её долга. И лучше наверное все таки держать облигации с доходностью 10 годовых, если такая доходность в рублях вас устраивает:)

Всё обсуждение темы: форум акций ФСК ЕЭС

С ума сойти! А ведь контора до того, как начала тратить сотни миллиардов на капекс, 40 копеек стоила!!!!

0 Комментариев

Читайте на SMART-LAB:

Мосбиржа МСФО 2025 г. - когда прибыль перестанет падать?

Мосбиржа опубликовала финансовые результаты за 2025 год. Чистая прибыль снизилась на -25% после рекордного 2024 года до 59,4 млрд руб. В 4-м квартале снижение составило -13% до 14,1 млрд руб....

07.03.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

07.03.2026