Просроченная задолженность физических лиц в России.

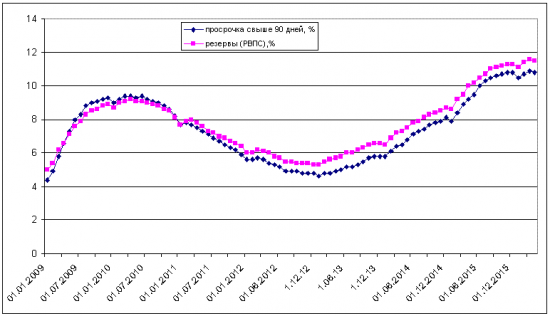

Хорошо это или плохо? Смотря с какого бока посмотреть. С одной стороны, весьма неприятно, если каждый десятый выданный в кредит рубль оказывается проблемным. С другой стороны, при наличии просрочки кредитные организации обязаны формировать обязательный резерв на возможные потери. Пока банки с успехом справляются с резервированием просроченной задолженности. Это видно на фиолетовой линии графика. Из расширенной статистики на сайте ЦБ РФ следует, что резервы на возможные потери по ссудам (РВПС) с просрочкой более 90 дней резервируются банками на уровне 87-88%. Это значительно выше обязательного 75-ти процентного уровня резервирования, установленного Центробанком для наиболее проблемных ссуд.

До недавнего времени, риски по невозврату кредита закладывались в процентную ставку и в дополнительные скрытые комиссии по кредитам. Подобное поведение банкиров было весьма раздражительным для клиентов, зато самими банками это рассматривается как своеобразная индульгенция на грабеж за счет лицензии, выданной ЦБ. Надо сказать, что наш ЦБ порой дает банкам по рукам, принуждая их вести отъем денег у населения более цивилизованными и прозрачными путями.

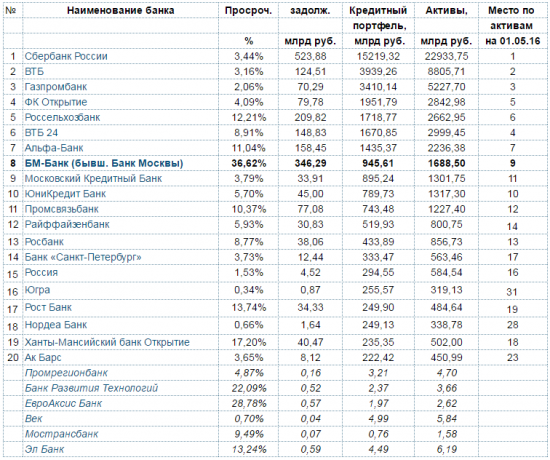

В следующей таблице сведены данные по просроченной задолженности для топ-20 российских банков по размеру кредитных портфелей. Последние 6 курсивных позиций — это банки, лицензии которых были отозваны в мае 2016 года

Отсюда с легкостью можно выделить банки (например БМ-Банк и БРТ), у которых процент просроченной задолженности по кредитам значительно выше «средней по больнице» (~10%). С другой стороны, если кредитный портфель составляет только 5% активов банка, то даже 100% просрочка по кредитам не является для такого банка критичной. Поэтому для определении степени благонадежности банков или при принятии решений об отзыве лицензий ЦБ РФ оперирует значительно большим числом параметров и ключевых индикаторов. Справедливости ради, стоит отметить, что данная таблица отображает просрочку по всему кредитному портфелю, а график — только просрочку по кредитам для физических лиц.

Мне кажется, это легенда. Если такие риски закладываются в процентную ставку, как же она может быть регулятором? Они процентную ставку рисуют из соображений регулирования инфляции, это взаимопротиворечащие вещи.

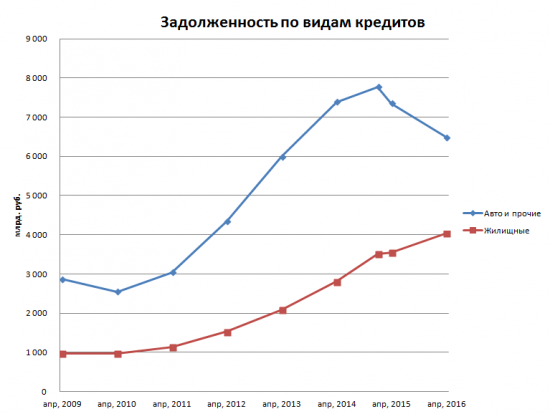

А объемы кредитования повышаются в связи с инфляционными ожиданиями и понижением процентной ставки

Оптимист, однако.