24 декабря 2015, 21:06

Магнит. Дивиденды.

К Рождественским праздникам намечается подарок от компании Магнит — дивидендная отсечка за 9 месяцев в размере 179,77 руб/акция. При текущей цене в 10 760 руб это 1,67% доходности.

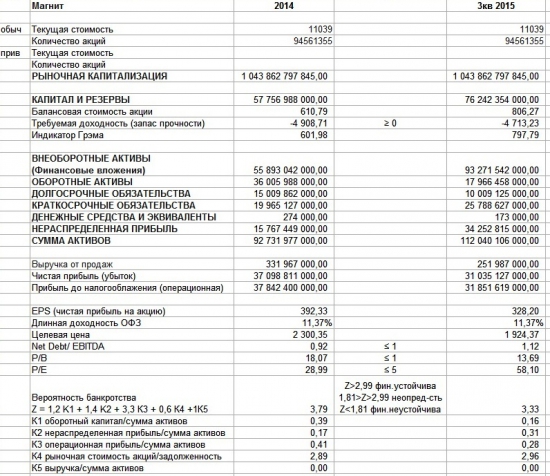

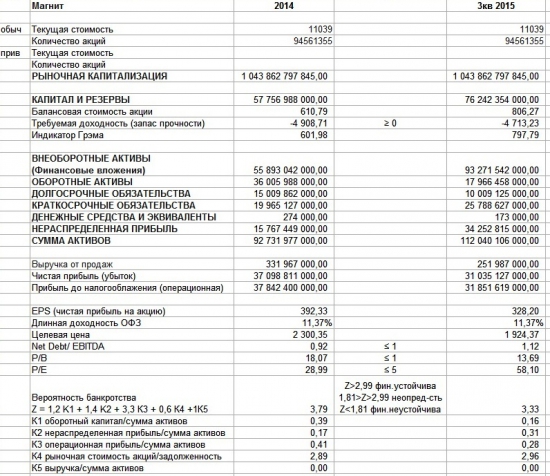

Смотрим, что говорят финансовые показатели

Компания активно расширяется, но ей трудно сохранять высокий темп доходов над расходами.

Мне не очень нравится потребительский сектор, в котором царит высока конкуренция. Магнит является хорошим брендом, но не обладает монопольным преимуществом для увеличения цен.

Баффет говорит о наличии рва безопасности. Я трактую это двояко:

1. Компания должна быть брендовой, как например Coca Cola или Gillette, ради которых покупатель откажется от аналогов.

2. Балансовая цена должна быть выше рыночной. Тогда (если допустим) распродать компанию, то выйдет больше, чем покупать по рыночной стоимости.

Судя по показателям, рыночная стоимость Магнит в 10 раз превышает балансовую. Это подтверждает высокий Р/Е.

Хотя по расчетам вероятности банкротства компания показывает финансовую устойчивость, отношение текущей капитализации к рыночной стоимости Р/В очень высока.

Удивительно мизерный показатель денежных средств и денежных эквивалентов в балансе.

Я пока воздержусь от покупки акций Магнит, но возможно будут желающие

Отсечка произойдет 08.01.16. Нужно купить акции до 31.12 или с 04.01 по 06.01.

В остальные дни торги на Московской бирже не проводятся в связи с праздничными днями.

Смотрим, что говорят финансовые показатели

Компания активно расширяется, но ей трудно сохранять высокий темп доходов над расходами.

Мне не очень нравится потребительский сектор, в котором царит высока конкуренция. Магнит является хорошим брендом, но не обладает монопольным преимуществом для увеличения цен.

Баффет говорит о наличии рва безопасности. Я трактую это двояко:

1. Компания должна быть брендовой, как например Coca Cola или Gillette, ради которых покупатель откажется от аналогов.

2. Балансовая цена должна быть выше рыночной. Тогда (если допустим) распродать компанию, то выйдет больше, чем покупать по рыночной стоимости.

Судя по показателям, рыночная стоимость Магнит в 10 раз превышает балансовую. Это подтверждает высокий Р/Е.

Хотя по расчетам вероятности банкротства компания показывает финансовую устойчивость, отношение текущей капитализации к рыночной стоимости Р/В очень высока.

Удивительно мизерный показатель денежных средств и денежных эквивалентов в балансе.

Я пока воздержусь от покупки акций Магнит, но возможно будут желающие

Отсечка произойдет 08.01.16. Нужно купить акции до 31.12 или с 04.01 по 06.01.

В остальные дни торги на Московской бирже не проводятся в связи с праздничными днями.

Читайте на SMART-LAB:

Мосбиржа МСФО 2025 г. - когда прибыль перестанет падать?

Мосбиржа опубликовала финансовые результаты за 2025 год. Чистая прибыль снизилась на -25% после рекордного 2024 года до 59,4 млрд руб. В 4-м квартале снижение составило -13% до 14,1 млрд руб....

06:37

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

09:00

В США подобная ситуация наблюдалась в периоды сильных медвежьих рынков в 70-90х. С бурным развитием индустрии фондов прямых инвестиций такие случаи стали единичными. Рядовому инвестору можно даже не пытаться найти стОящий случай, когда BV компании выше ее MCap. Потому как огромное количество профессионалов занимается поиском и выкупом компаний на заемные средства (MBO, LBO) и последующей реструктуризацией, включающей продажу отдельных компонентов компании.

Высокий MCap/BV не говорит НИ О ЧЕМ. В зависимости от сектора рынка он может колебаться от 1,06 (Alcoa, «старая экономика») до, например, 23,3 (Netflix), 22,9 Tesla, 25 Amazon («новая экономика»).

Не придавайте показателю P/BV бОльшего значения, чем он того заслуживает.

Моя личная точка зрения, заниматься stock picking и timing рынка рядовому инвестору не стоит. Успехов!