Тест простых опционных конструкций. Стратегия 6

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Тест системы 4 тут.

Тест системы 5 тут.

Разберем стратегию 6.

Эту стратегию я тестирую, так как обещал сделать тесты для «ruscash» (за язык меня никто не тянул ;)), да и Гусев Михаил тоже попросил, так что ребят это в первую очередь для вас.

Тестировать больше другие стратегии я не буду (вы уж извините, те кто надеялся на какието еще тесты), так как это убивает огромное количество времени и я рискую погрязнуть и застрять надолго на первом этапе тестов. То чего мне нужно было тестонуть на первом этапе я протестировал. Мне очень уж хочется поскорее перейти ко второй стадии тестов, это различные методы роллирования.

Вторую стадию тестов скорее всего публиковать публично не буду, но не обещаю, вдруг меня захлестнет литературная муза и будет душевный порыв чегонибудь написать ;) тогда опубликую. Те кто меня знает и общается в скайп без проблем будем обсуждать, тестировать и делиться мыслями.

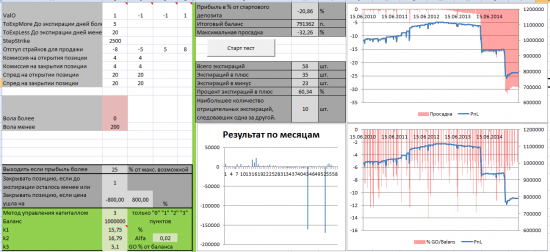

Условия входа:

Покупка стратегии за 30 дней до экспирации.

-1 шт. CALL страйк +5

-1 шт. PUT страйк -5

+1 шт. CALL страйк +8

+1 шт. PUT страйк -8

Условия выхода:

— если прибыль превысила 25% от максимальновозможного.

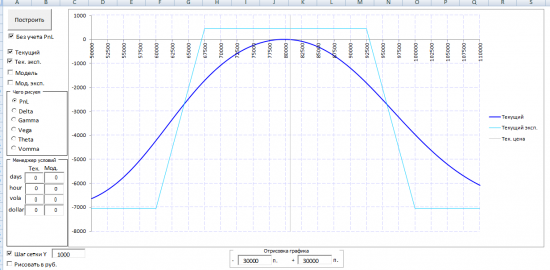

Профиль:

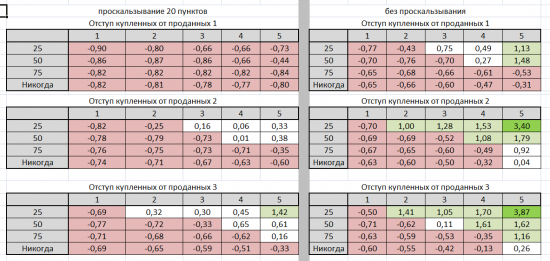

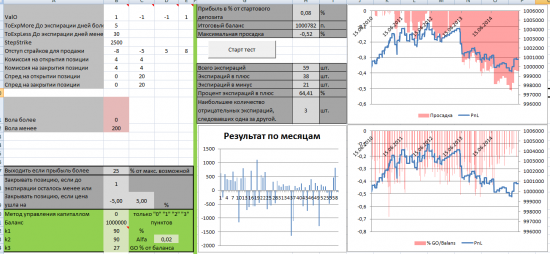

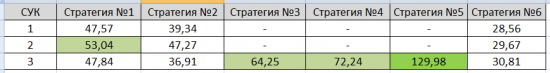

Таблица фактора восстановления всех тестов:

Так как результаты тестов с проскальзыванием, мягко говоря не очень, решил еще дополнить тесты с результатами без проскальзываний, таблицы справа.

Перечислим действия, которые приведут к ухудшению ситуации.

1. Покупать путы и колы слишком близко (покупать страховку) от проданных путов и колов, нипример с отступом страйков 1.

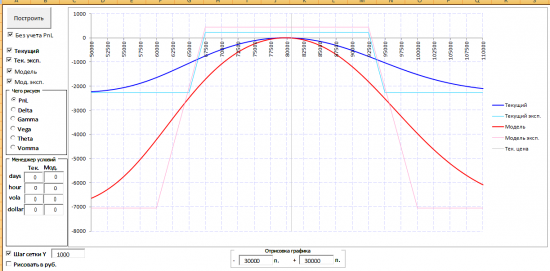

Синим цветом профиль при отступе страйков 1, красным 3. У синего профиля риски гораздо меньше, но и максимальная прибыль почти в 2 раза меньше. Сдесь на первый план выплывает какраз проскальзывание и комиссия.

Посмотрите стратегию №2, там я подробно описал негативный эффект от комиссии и проскальзывания.

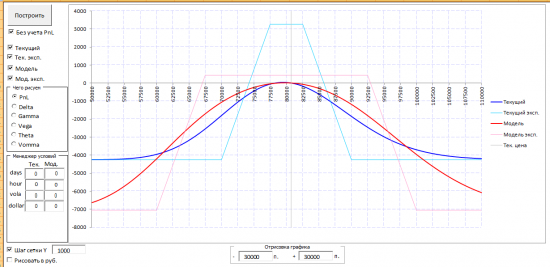

2. Продавать путы и колы слишком близко. Например с отступом страйков 1.

Синий профиль, это проданные опционы с отступом страйков 1 и купленным 3 от проданных, красный исходный вариант. тут видимо выплывает такой эффект, что центр будет распадаться очень долго и в итоге ближе к экспирации мы должны находиться неподалеку от того момента когда открывали позици. Видимо волчки на месячных свечках бывают очень редко.

3. Если фиксировать убыток, например будем закрывать позиции при ходе цены 5%.

Теперь приведем тесты с применением СУК, в этой стратегии максимальные риски можно просчитать, поэтому тестирую все три СУКи.

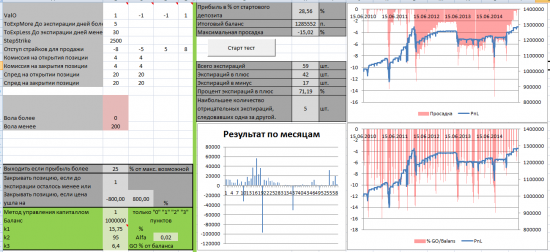

СУК №1:

k=15,75

Доход получился 28,56%

Наибольшее задействованное ГО за всю историю равно 16%

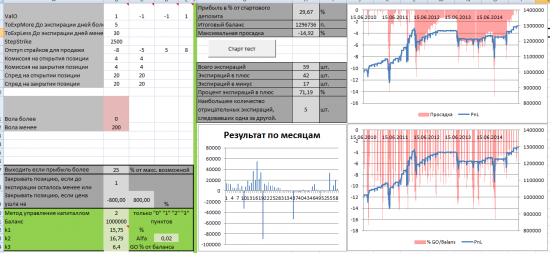

СУК №2:

k=16,79

Доход получился 29,67%

Наибольшее задействованное ГО за всю историю примерно равно 17%

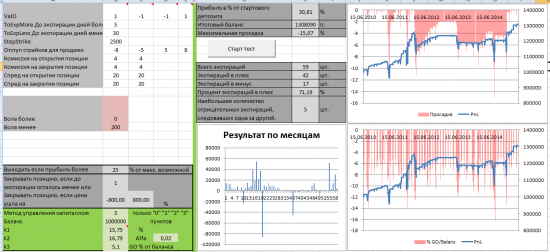

СУК №3:

k=5,1

Доход получился 30,81%

Наибольшее задействованное ГО за всю историю примерно равно 16,2%

Тест с завышенным риском:

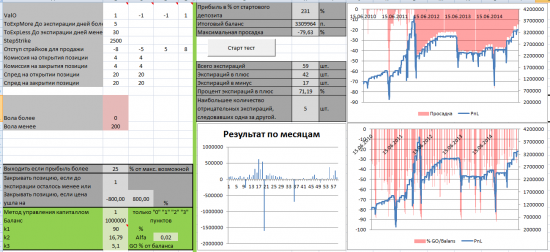

СУК №1:

k=90

Доход получился 231%

Наибольшее задействованное ГО за всю историю равно 90%

СУК №2:

k=90

Доход получился 206,1%

Наибольшее задействованное ГО за всю историю примерно равно 90%

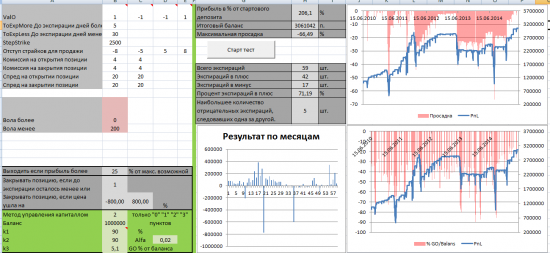

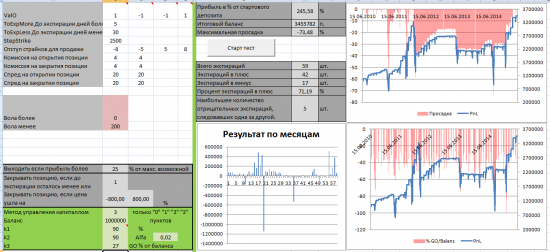

СУК №3:

k=27

Доход получился 245,58%

Наибольшее задействованное ГО за всю историю примерно равно 100%

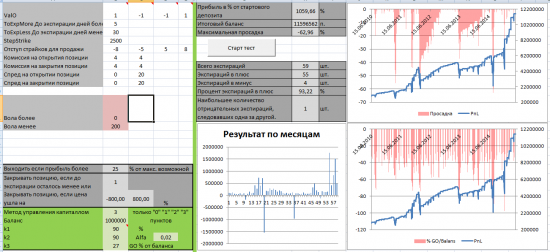

Немного помечтаем и представим, что мы сможем набирать конструкцию без проскальзывания. Просто так будет наглядно видно влияние проскальзывание.

Доход увеличился аж до 1059%, против 245% с проскальзыванием, этот тест превзошел даже экстримальный тест системы 5, в основном из-за того, что ГО гораздо меньше требует система.

Как видно из этих тестов убить систему завышенным риском я так и несмог, это хорошо.

Давайте посмотрим как себя ведет система при армаггедонах, для этого будем входит в позицию за 20 дней, чтобы цепануть чегонибудь.

Видно, что купленные дальние путы не сильно то и спасают, просадки всеравно большие.

Привожу общий тест всех систем:

Подвиду краткое резюме:

Если честно, то результат меня не впечатлил, думаю он когото еще и расстроит, а ктото просто не захочет верить. Покупка страховки (покупка дальних краев) по сравнению со стратегией 5, является черезвычайно дорогим удовольствием.

Если покупать страховку очень далеко, то там такая пропасть образуется на краях, мама негорюй, по сравнению с тем профитом который пытаемся взять. А если близко брать к проданным, то пропасть уменьшается в разы, но и профит тоже очень сильно падает и вылезает на первый план проскальзывание и комиссия.

Так как я этой стратегией не торгую, то могу только предположить, что вся фишка этой стратегии в роллировании и грамотном наборе позиции (в зависимости от улыбки и реального спроса и предложения). Но и тут сильно увлекаться роллированием тоже думаю не стоит. Сами посчитайте, если максимальный профит ситемы допустим равен 1000 п. и роллирования не приводят к увеличивании профитной шапки, а только к уменьшению риска, то негативный эффект от открытия позиции и закрытии 192 пункта.

Предположим, что будем роллировать 2 колена, например проданный пут и купленный пут, или проданный кол и купленный кол.

От роллирования негативный эффект получается = 2 шт. * 4 пункта * 2 + 2 шт. * 20 пунктов * 2 = 96 пунктов.

Итого получается максимальное количество роллирований (1000-192)/96=8,4

Получается, если будем роллироваться с проскальзыванием 20 п. то более 8 роллирований уже неимеет смысла делать, для шапки величиной в 1000 п… Если шапка меньше, то и роллирований тоже уже получится меньше.

Выкладываю файл теста, чтобы не подумаль, что я когото обманываю, можете все сами перепроверить, если найдете ошибку пишите.

Скачать файл можно тут.

Еще маленькое пояснение, не стоит к тестам относиться как к математике. Допустим продавать колы только с отступом 4 страйка и точка. Назначение совсем другое, понять суть и основу этих систем, ну например, что продавать колы выгоднее чем дальше тем лучше (это так для примера). Нужно четко понимать, что отступ в допустим 4 страйка для одного месяца это много и он там стоит копейки (например 50 п), а для другого это мало и он там стоит 1500 п., в зависимости от того какая сейчас цена фьючерса (например 150000 или 75000) или вола (30 или 70 например).

С уважением Фатеев Виктор!

Сергей19 сентября 2015, 20:15простая продажа рулит )0

Сергей19 сентября 2015, 20:15простая продажа рулит )0 Dr Gonzo19 сентября 2015, 20:32Спасибо, очень интересны все тесты. Надеюсь, что муза все появится и мы увидим второй этап тестирования хотя бы нескольких стратегий0

Dr Gonzo19 сентября 2015, 20:32Спасибо, очень интересны все тесты. Надеюсь, что муза все появится и мы увидим второй этап тестирования хотя бы нескольких стратегий0 Andy_Z19 сентября 2015, 20:44Молодец, что еще сказать.0

Andy_Z19 сентября 2015, 20:44Молодец, что еще сказать.0 Гусев Михаил(debtUM)19 сентября 2015, 21:00да интересные рез-ты, спасибо.0

Гусев Михаил(debtUM)19 сентября 2015, 21:00да интересные рез-ты, спасибо.0