31 мая 2015, 21:49

Продажа волатильности, оптимальная позиция

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

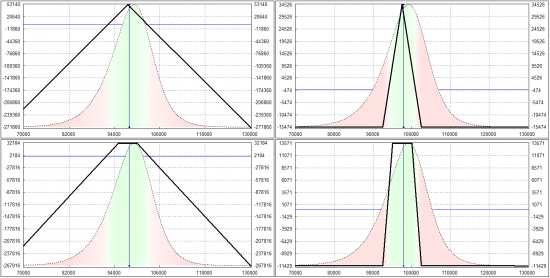

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

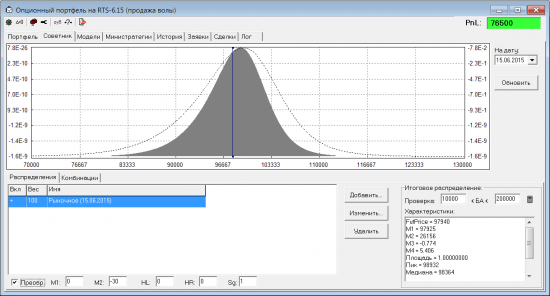

Цены открытия для каждой комбинации будем брать из Q, а оценивать позицию будем по P. Если наш прогноз не отличается от рынка (P=Q), то любая комбинация будет выдавать нулевое матожидание PnL, и не имеет смысла искать лучшую. Поэтому возьмем рыночное распределение (Q) и слегка сожмем его (ведь при продаже волы предполагаем, что у рыночного распределения дисперсия завышена):

(пунктиром показано распределение Q; сплошная серая заливка — у P)

Теперь можно посчитать для каждой комбинации оценку, учитывающую одновременно и ожидаемую доходность, и потенциальный риск. Бонусом сразу получаем оптимальный объем позиции (см. Оптимальная доля счета для торговли).

Худшая оценка оказалось у проданного стрэнгла, несмотря на самую большую вероятность выйти в безубыток и самый большой профит-фактор. Сыграл свою роль неограниченный убыток на хвостах. Хотя вероятность получить этот убыток довольно маленькая, но функция полезности на хвостах будет стремиться к минус бесконечности и поэтому общая оценка (матожидание полезности) получилась невысокой:

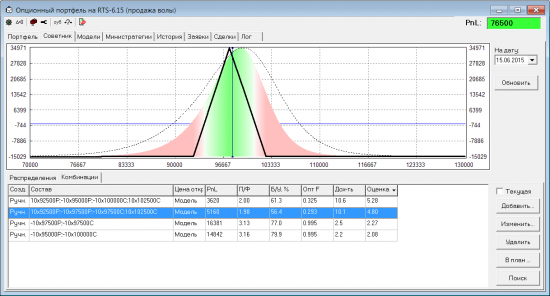

Чуть получше, но тоже невысокая оценка у проданного стрэддла:

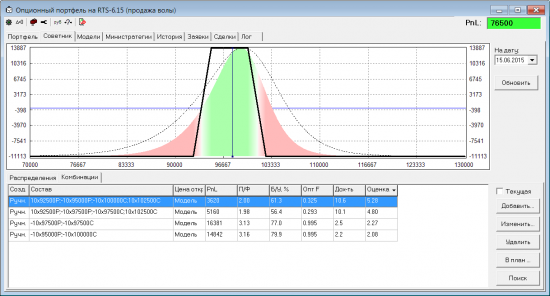

А вот у купленной бабочки оценка уже в два раза лучше. И ожидаемая доходность в разы выше, чем у стрэддла:

Купленный кондор оказался лучшей из стандартных комбинаций:

Получается, что проданные хвосты сильно ухудшают оценку, и лучше все-таки их откупать.

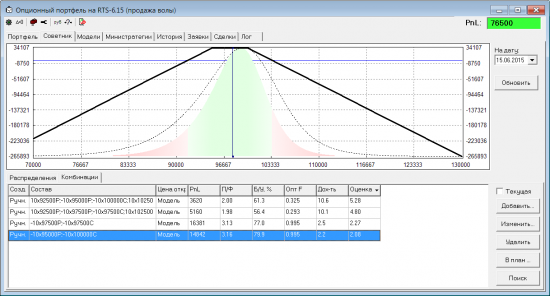

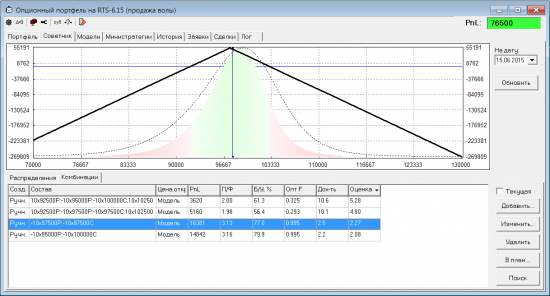

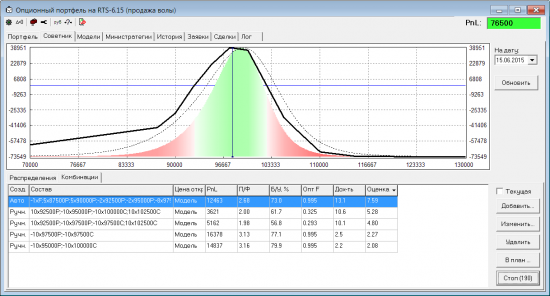

Посмотрим теперь какие комбинации выдает автоматический поиск. Реализовал его через геналгоритм, поэтому не поручусь что находит самые-самые лучшие позы. Но, по крайней мере, уже на первых секундах поиска находит варианты получше, чем стандартные комбинации. Ввел параметр — максимально допустимое кол-во страйков в комбинации (NStrike). Чем больше это число, тем лучшую комбу можно найти. Но, с другой стороны, тем труднее будет открыть эту позу в реальной торговле.

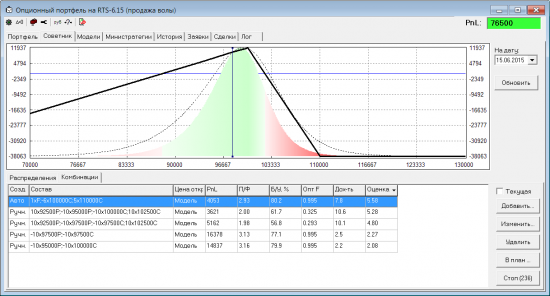

Вот что выдает, если NStrike = 2:

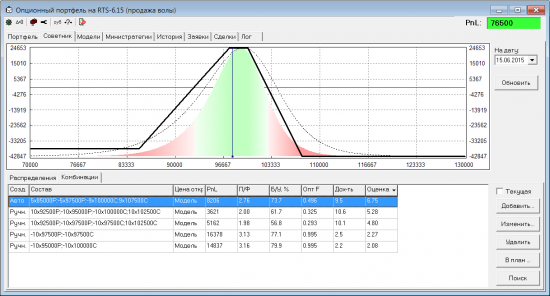

Уже сходу получилась лучшая комбинация, чем купленный кондор. Хотя при автоматическом поиске использовалось только два страйка, а в кондоре — 4. Если NStrike увеличить до 4, то находит такую комбинацию:

Если NStrike = 10:

Видна тенденция: чем больше используемых страйков, тем все больше профиль оптимальной позиции стремится походить на форму распределения P.

Хотел еще смоделировать управление позицией, сравнить что лучше: дельтахедж фьючом, роллирование на новые страйки, или что-то другое. Но уж слишком большой пост получился. Если интересно — напишу отдельный на эту тему.

61 Комментарий

Andy_Z31 мая 2015, 22:02Интересно, пишите.+2

Andy_Z31 мая 2015, 22:02Интересно, пишите.+2 Aero31 мая 2015, 22:22Иваныч, я тебя сейчас плохим словом назову.+1

Aero31 мая 2015, 22:22Иваныч, я тебя сейчас плохим словом назову.+1 Urwald31 мая 2015, 23:05Обязательно пишите про управление позицией, пока есть достаточная временная стоимость я предпочитаю роллировать, в противном случае нейтралить фючерсом. Про «что-то другое» очень интересно почитать.0

Urwald31 мая 2015, 23:05Обязательно пишите про управление позицией, пока есть достаточная временная стоимость я предпочитаю роллировать, в противном случае нейтралить фючерсом. Про «что-то другое» очень интересно почитать.0 Andy706531 мая 2015, 23:11По факту хвосты роли не играют. Дело не в вероятности — туда все равно никто не пустит без управления позой — либо закроют, либо хеджить будут, либо еще как-то. Напишите кстати про управление :)+1

Andy706531 мая 2015, 23:11По факту хвосты роли не играют. Дело не в вероятности — туда все равно никто не пустит без управления позой — либо закроют, либо хеджить будут, либо еще как-то. Напишите кстати про управление :)+1

Читайте на SMART-LAB:

🧩 В чём сила управляемой бизнес-модели?

Устойчивый рост базируется на системности. Когда направления дополняют друг друга, а масштабирование не влияет на операционную эффективность. 📌 Экосистема Группы «МГКЛ» сегодня включает:...

10:00

Народный портфель. Индекс МосБиржи идет на опережение

Московская биржа опубликовала данные о «Народном портфеле» за февраль 2026 г. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор....

05.03.2026

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026