Индикатор EMA, можно ли на нем заработать?

Материал предназначен начинающим трейдерам (спекулянтам) торгующим на Фондовом или Срочном рынках.

И возможно будет интересен продвинутым специалистам.

В данной работе мы попытаемся реализовать стратегию зарабатывающую на трендовых рынках.

Для этого будем использовать индикатор EMA. Основной задачей индикатора EMA является определение направления тренда.

Бесплатный торговый робот прилагается!

Итак, EMA (экспоненциальная скользящая средняя) – показывает усредненное значение изменения цены любого финансового инструмента. Усреднение производится за определенное количество периодов. Например, 10 или 20, а может быть даже 200. Всё зависит от стратегии и нашего выбора периода. Сразу заметим, что при выборе больших значений для периодов индикатор EMA будет сильно запаздывать за ценой финансового инструмента. А при малых значениях периодов индикатор чаще всего будет не столь плавным как нам хотелось бы, чтобы просто и надежно определять направление тренда.

В связи с вышеизложенным проведем эксперимент.

Стратегия классическая, трендследящая- Возьмем две скользящие средние EMA с параметрами 21 и 9;

- Будем покупать, (закрываем Шорт, если он есть и встаем в Лонг), если быстрая скользящая EMA2(9) будет пересекать медленную EMA1(21) снизу вверх;

- Закрываем Лонг и открываем Шорт, если быстрая EMA2(9) пересекает медленную EMA1(21) сверху вниз;

- Торгуем, например, фьючерс на Индекс РТС, акции Сбербанка или фьючерс на Доллар/Рубль;

- Таймфрейм (временное окно, временной период) = 1 день. То есть, решение о сделке принимаем не чаще, чем 1 раз в день.

- Фиксированный лот. Торгуем одним контрактом или одной акцией. (Усреднений и пирамидинга нет.)

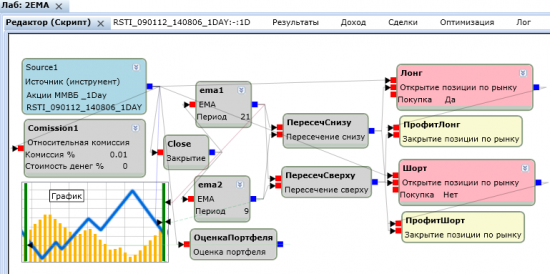

Схема торгового робота на базе двух индикаторов EMA

Вы можете бесплатно скачать скрипт торгового робота данной торговой системы на сайте Robot-Scalper.ru на этой странице.

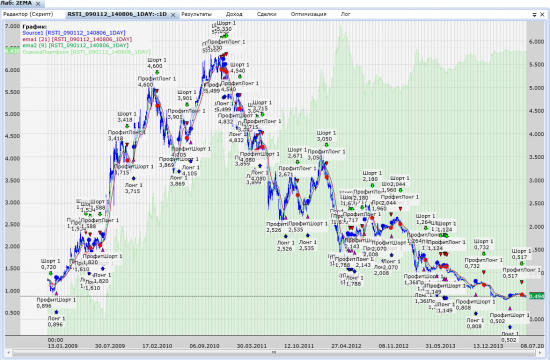

Сделки торгового робота по инструменту фьючерс на Индекс РТС, на базе двух индикаторов EMA

Видим, что фьючерс на Индекс РТС очень волатильный и трендовый. Соответственно, доходность на этом инструменте должна быть очень прибыльная.

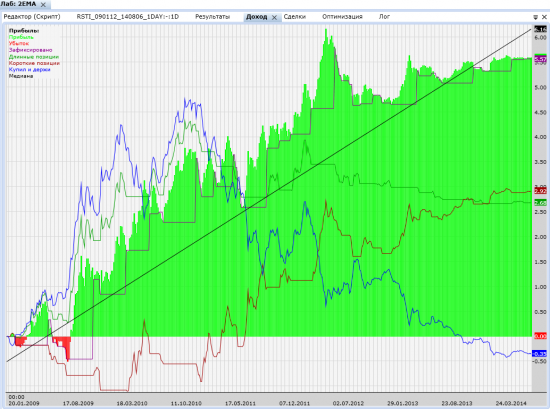

Доходность торгового робота на базе двух индикаторов EMA за период с 2009 года, по 2014 год

Видим, что прибыль (зеленая область) находится гораздо выше, чем синяя линия (доходность, если бы мы просто купили актив и держали его). Это не удивительно, ведь стратегия зарабатывает не только на росте, но и на падении цены актива.

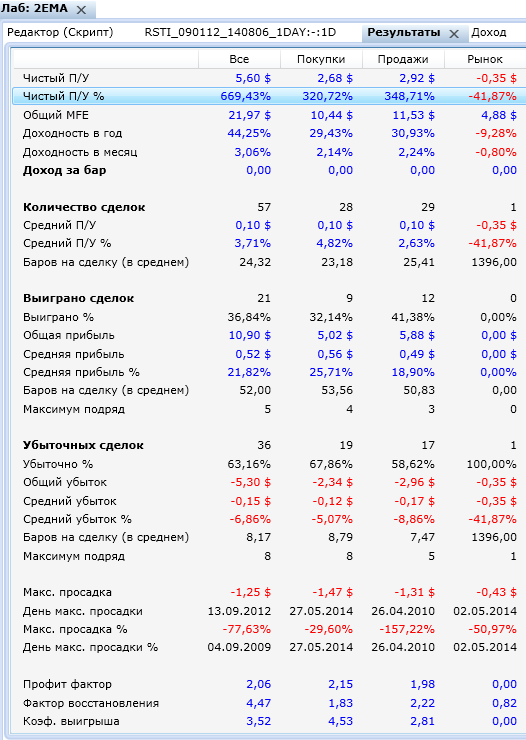

Результаты торгового робота на базе двух индикаторов EMA

На трендовых инструментах данная торговая стратегия показывает очень хорошие результаты. Но на флэтовых (или боковых) рынках, когда цена долгое время значительно не изменяется, данная стратегия может быть убыточна.

Ее можно и нужно применять только на трендовых инструментах!

! Полную статью, с примерами по Сбербанку и фьючерсу на Доллар/Рубль смотрите на сайте Robot-Scalper.ru

Желаю прибыльной торговли!

2 на дневках не тестят… т.к никогда не дадут цену открытия — закрытия…

3 впринципе ты на верном пути — протесть акции типа фск или северсталь… а еще лучше баксрубль фьюч

Серьезно, ну вот в чем смысл? реклама вашего сайта?

В чем смысл поста? Или Вы советуете торговать стратегию с макс.просадкой в 77%? и 63% убыточных сделок?

и это результат, который как правильно заметил ves получен на индексе, а не фьюче; цену исполнения Вы такую не получите, так как тестируем ее на дневном интервале; также Вы не учитывает тот факт, что доходность может уменьшится, так как придется перекладываться в новые контракты т.к. старый подходит к исполнению. Дальше продолжать?