26 мая 2014, 23:45

Дивиденды и акции. Россия – страна возможностей!

Акрон. Неспешные инвесторы.

Ровно 4 недели назад были объявлены крупные дивиденды ОАО Акрон — Акрон — акция дня!

В первые 15 минут после объявления новости акции Акрона выросли почти +5%, а по итогам дня +7,9%.

Можно было предположить, что новость отыграна и покупать ради дивидендов нет смысла, ведь на следующее утро после отсечки (а сейчас на 2 раньше после внедрения Т+2) – акции падают ровно на сумму дивидендов.

Но если бы ни одно НО. Размер дивидендной доходности!!!

Дивиденд, за вычетом 9% НДФЛ — это 138,32 рублей на акцию.

Утром 28 апреля 2014 года (до объявления дивидендов) цена была 1085 руб. – показывала ДД = 12,75%,

на закрытии 28 апреля 2014 года 1171 рубль – ДД = 11,81%

Логично было предположить, что акции Акрона будут еще выше переоценены, тем более если заложить дальнейший рост дивидендов, то Акрон очень дешев.

Сегодня, ровно через 4 недели спустя – на закрытие 26 мая 2014 года акции Акрона стоят 1374 рубля.

Получается, даже после объявления о дивиденде у всех была возможность заработать 200-230 рублей на акцию за 4 недели – в процентах это +17-20%.

И даже не получая дивидендов — просто поучаствовать в переоценки стоимости акции в связи с ростом дивов...

Что интересно – переоценка шла очень спокойно и в этом поучаствовать мог каждый. Т.е. рост продолжался не 2-3 дня – а весь месяц…)))

Вот такой у нас неторопливый инвестор :)

Я не любитель краткосрочных спекуляций – но это была и не спекулятивная вещь, а что не есть фундаментальная переоценка.

И переоценка еще не исчерпала себя. На сегодня ДД равен 10,07%. Если сравнить с банковским депозитом – даже несколько выше средних ставок в крепких банках (8-9%).

Но это ДД только от текущего дивиденда, а ведь дивиденды можно предположить у Акрона будут дальше, и возможно будут даже расти.

Одно дело – банковский депозит, а другое акция. Див. доходность не может быть равна банковским процентам. Это нонсенс. Если по акциям предполагаем рост дивидендов, то нормальной можно считать ДД=5-7%, или даже 2-3%...

Исходя из ДД=5%, Акрон может стоить и 2766 рублей за акцию. Это вполне реально. Это потенциал роста +100%.

Конечно, по дивидендам в России много страхов – тут речь даже не об отсутствии роста, а о регулярности дивидендных выплат.

Из-за этого недоверия инвесторов еще возможно покупать такие вкусные дивидендные истории в России.

История выплат дивидендов в России совсем короткая. Еще недавно – дивиденды были просто копейки. Также когда-то и на банковские депозиты население не несли деньги, всё было в валюте под кроватью, если было.

Но всё течет, всё меняется. Крупные собственники некоторых компаний стали понимать, что платить дивиденды может быть выгоднее, чем выводить прибыль через кредиты или трансфертное ценообразование и прочие схемы. Выгоднее иметь более высокую публичную оценку своего бизнеса.

Со временем картина в России будет меняться, и то, что происходит сейчас — через 10-20 лет будет казаться дикостью. Как в принципе, что было в 90-х в России, сейчас уже кажется чем-то нереальным. Такое прошли в США и других западных странах еще в 20-30-х годах 20 века.

Тема дивидендных акций мне очень нравится. Дивидендные акции – это облигации с постоянно растущим купоном. Растет купон, и растет цена акции (номинал облигации).

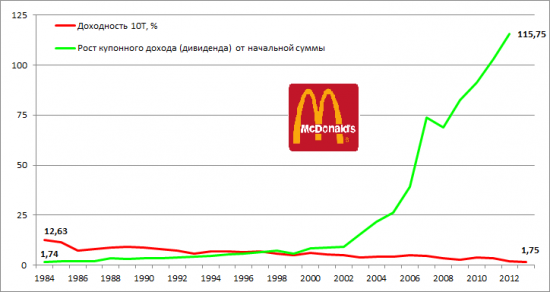

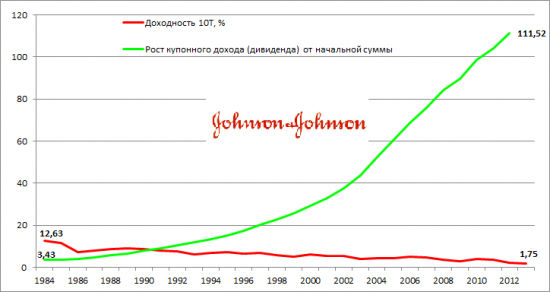

История последних 20 лет на примере американских акций – «дивидендных аристократах».

Coca-ColaCompany

McDonald’s Corporation

Johnson & Johnson

Wal-Mart Stores Incorporated

Это итоги на март 2013 года. Я ранее писал про Дивидендных аристократов Идея очень интересная — и очень актуальная. Покупаешь акцию — а купон кадый год растет! Супер! Позже проработаю данную тему подробнее. Руки не доходят пока.

Высокая дивидендная доходность в России – это текущая аномалия, которая рано или поздно исчезнет.

Снижение див.доходности и рост самих дивидендов – двойной драйвер роста дивидендных акций!!!

Постоянный рост дивидендов через несколько лет приводит к тому, что Вы через некоторое время одними дивидендами будете получать сумму равную первоначальным инвестициям. Так было в США, так будет и у нас.

Конечно, можно сказать, что эта история у них, а у нас такого никогда не будет. Но это лишь слова, что будет, мы узнаем, только прожив данные 20 лет.

Я хочу, чтобы у нас так же было.

И еще про аномалии и возможности смотри ниже…

iРоллман ап.

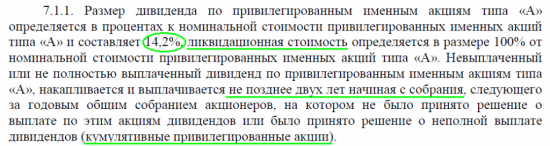

Исследуя сектор РИИ попалась интересная идея – кумулятивные привилегированные акции ОАО «Роллман» с прописанными в Уставе дивидендами в 14,2 рубля за год.

Выплата дивидендов происходит на основании решения Совета Директоров предложить Общему собранию акционеров выплачивать дивиденды два раза в год, после даты, на которую определяются лица имеющие право на получение дивидендов, то есть на «01» июня и «01» декабря, в соответствии с Уставом Эмитента и законодательством Российской Федерации.

Если верить Уставу инвестор имеет защиту даже от принятия решения СД – выплата будет произведена через 2 года в любом случае – даже если Совет Директоров не будет принимать решение о выплате дивидендов, что в России бывает.

Суд будет на стороне инвестора – тут уже более конкретнее невозможно написать про кумулятивные акции. Кстати, это большая редкость для России. Обычно такой приставки нет в Уставе, так как в этом случае выплата дивидендов становится безусловным обязательством. И видимо, из-за этого Роллман префы отнес не к Капиталу, а к Обязательствам в балансе.

Скоро совсем будет первая отсечка по префам 1 июня 2014 года, есть еще время купить акции, чтобы получить полугодовой дивиденд в 7,1 руб. (чистыми 6,461 руб. на акцию). С учетом Т+2 – нужно купит до 28 мая 2014 года – чтобы получить полугодовой дивиденд по префам. ГОСА прошли, где уже утвердили дивиденды по привилегированным акциям.

Я уже купил себе немного (на 5% от портфеля) данных акций, позже дальше планирую покупать. Сейчас я «избавляюсь» от банковских депозитов, и хочу иметь подобные «облигационные» темы, но с большей защитой.

Мне вот, что интересно – до первой отсечки осталось всего 2 дня, акции в стакане можно купить по номиналу за 100 рублей (продает структуры близкие к Роллману).

Получается сейчас – это самый выгодный момент для покупки – покупаем 27-28 мая 2014 года, а продаем в июне 2015 года. Период инвестирования – 1 год и 1 неделя. Но за этот период мы подпадаем под 3 отсечки – это 19,383 рубля на акцию чистыми (за минусом НДФЛ). Купили мы по номиналу напомню – это 100 рублей. Кроме того, полученные дивиденды можно реинвестировать.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, не должен превышать 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов. Дата окончания этого срока: 17.06.2014г.

Срок выплаты дивидендов другим зарегистрированным в реестре акционеров лицам — 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов. Дата окончания этого срока: 08.07.2014г.

Теперь интересен вопрос, что будет с ценой акции после первой отсечки. Возможно, кто купил акции со спекулятивными целями – их решит продать. Купил он за 100 руб., дивиденд за полгода чистыми 6,461 руб.

В итоге 93,539 рублей за акцию – это минимальная цена, когда инвестор прошедший отсечку будет в плюсе.

Не знаю, сколько будет таких инвесторов, и насколько упадет цена? Предположим, что до 95 рублей, в итоге данный спекулянт будет иметь 1,461 руб. на акцию за 1 месяц – это около 17% годовых.

Но что интересно, и покупать по 95 рублей после отсечки тоже интересно. Если также продержать 1 год и полнедели уже. То за следующие 2 отсечки можно получить 12,922 руб. чистыми, в следующие 12 месяцев. Но так как база ниже номинала, то и доход будет выше заявленного в Уставе.

Я уже купил – и мне интересно, что будет в июне 2015 года. Если компания будет платить дивиденды (она может их отложить, если не будет прибыли например, но в любом случае заплатить потом) все 3 следующие отсечки – как думаете, сколько будет стоить акция ?

Ведь 14,2 % — это доходность намного выше средней ставки по банковскому депозиту.

И вероятнее всего акция должна пройти переоценку, например, к див. доходности 11% чистыми – это 117 рублей.

Получается – потенциально я получу 19,38 рублей за год и возможность продать за 117 рублей. В итоге доходность около 35% годовых. Даже 19 руб. дивидендов и продать за 106 рублей – меня устроит.

Ключевое слово, потенциально. Если компания будет платить дивиденды стабильно – три раза без проволочек – это уже стабильно в России, и люди заинтересуются этой акцией, то всё так и будет.

Конечно, депозит защищен страхованием АСВ, но тут не просто облигация, а «облигация с защитой» — по факту инвестор дает кредит в виде покупки привилегированных акций самому предприятию без посредника в виде банков.

Риск больше – за это инвестор в праве требовать премию в доходности. Сейчас она более чем достаточная…

Все обещания подтверждены документально, и инвестор защищен. Тем более в следующие 12 месяцев возможно доходность по банковским депозитам будет снижаться, что соответственно будет увеличивать стоимость таких инструментов, как префы Роллмана.

Так почему акцию не покупают все? Вопрос в доверии – всё новое, сначала должно завоевать доверие. Инсайдеры и люди близкие к компании, думаю, уже покупают, другие придут позже, когда потенциал будет меньше конечн, но будет «безопаснее». Так всегда. Инвесторы не торопятся, но больше всех получает тот, кто приходит первым.

В стакане – купить сейчас можно, сколько хочешь – идет размещение еще.

Через год посмотрим, как данная инвестиция у меня пройдет. Ошибся я в расчетах или нет?

Успешных инвестиций!

всё-таки РСБУ для холдинга — это фикция по факту

akron.ru/_upload/docs_lang/filename_document1_4433.pdf — это див политика. Мои рассуждения выходят из пунктов 2.4.1 и 3.1

Прошу меня поправить если я не прав.

1.2. Предложить годовому общему собранию акционеров ОАО «Акрон» 29 мая 2014 года утвердить годовую бухгалтерскую (финансовую) отчетность ОАО «Акрон» за 2013 год.

2. Рекомендовать годовому общему собранию акционеров ОАО «Акрон» 29 мая 2014 года чистый убыток ОАО «Акрон», полученный по результатам 2013 года, в размере 2 903 895 994 рубля покрыть за счет нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет. Дивиденды по размещенным обыкновенным акциям ОАО «Акрон» по результатам 2013 года не выплачивать.

3. Рекомендовать годовому общему собранию акционеров ОАО «Акрон» 29 мая 2014 года:

3.1. Часть нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет в размере 6 161 168 000,00 рублей распределить следующим образом:

— 6 161 168 000,00 рублей – направить на выплату дивидендов по обыкновенным акциям ОАО «Акрон».

3.2. Выплатить (объявить) дивиденды по размещенным обыкновенным акциям ОАО «Акрон» (за счет нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет) в денежной форме в размере 152 (сто пятьдесят два) рубля на одну обыкновенную акцию.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 09 июня 2014 г.

а 3.1. — это требование российского законодательства, и в соответствии с ним, даже при убытке за год, если есть нераспределенная прибыль — то дивиденды можно платить — на 31.12.2014 — равна 34 778 952 тыс. рублей.

я не вижу проблем или нестыковок…

и есть пункт 3.2. — меньше 30% по МСФО дивиденды не могут быть. Всё ок.

и 14,2% — это больше банковского депозита

Завтра отвечу…

До слияния МДМ-банка с УРСА-банком, которое завершилось в 2009 году, УРСА-банк регулярно выплачивал дивиденды по своим привилегированным акциям.

АП перешли при слиянии в обьединённый МДМ, но основным владельцем АП был Ким.

Отношения между Поповым и Кимом практически сразу стали напряженными и уже в 2010г Ким покидает пост в СД МДМ банка и покидает МДМ банк, получив оплату своей доли.

Тут уж не до дивидендов, если нужно выплатить значительные суммы уходящему партнёру.

Я там сегодня был — все реально — это реальный бизнес, хоть и в секторе РИИ.

России очень трудно найти свое место в мире будет, что кстати подтверждает и последние 20 лет((

Александр Шадрин, так отсечка будет только 9 июня

14.2% — НДФЛ = 12,9%, что уже сравнимо с банковскими процентами, если найти с капитализацией макс.ставки. И сравнимо с облигами, можно найти длинные (более 3 лет) хорошего качества (например МКБ, Открытие) под 12%. Депозит застрахован, качество того же Открытия несравнимо выше Роллманов.

Надежность эмитента вызывает большие сомнения. Они сами публично не гарантируют выплаты. В случае проблем поменять Устав ничего не стоит. Риски не стоят пары процентов над фиксами высокого качества, имхо.

Акрон тоже сомнительно, долю в Уралкалии они каждый год продавать не будут, не будет у них столько дивов в последующие года. Точнее будет или не будет — под большим вопросом. Я Акрон держу, но наращивать не собираюсь.

а это уже 19,4%

но продать после третьей скорее всего удасться за 92.9 руб.

Итого получим все равно 12.3%, как ни крути )

но я не знаю в любом случае будущего… но после 3 выплат — веры у меня будет больше, чем сейчас…

После отсечки упадет на величину дивов потому что. 100 — 7.1 руб. = 92.9 руб.

Я вот думаю, их маркетмейкер может затупить в первый раз и есть шанс аттракциона неслыханной щедрости. Ну то есть если в стакане после предстоящей отсечки будут биды по 100 руб, то эффективная доходность операции устремится в небеса.

itar-tass.com/ekonomika/1218166

Также, по ренте в недвижимости, знаешь столько-то месяцев сдавал, столько-то пустовала, знаешь сколько будет в год.

По дивидендам, компания хорошо или плохо отработала за год, что у руководства на уме, захотят платить или нет, а может решат социально поддержать регион, если компания государственная. И каждый год, по весне происходит гадание на кофейной гуже, заплатят или нет, а если нет, то и акции упадут, а деньги потребуются на нужды, уже выведешь в минус.

И в итоге эти выплаты происходят раз в год, по сумме сопоставимы с банковским процентом, а геморроя больше.

Конечно, некоторые компании, типа Акрона, Башнефти и Э.ОН выплатили больше в этом году, чем банковский депозит, но никто же не будет формировать портфель только из этих акций, а средне по портфелю всё-равно получиться тот же банковский депозит.

у Вас опечатка:

«Но если ни одно НО. Размер дивидендной доходности!!!»

Видимо имелось ввиду

«Но если бы ....»

нужно решать вопрос с доходами в реальной жизни — от ЗП или бизнеса

В марте была возможность их купить по этой цене. Тогда и прошла инфа о величине предполагаемых дивидендах. На мой взгляд, сейчас покупать бессмысленно. Просто очень далекий стоп.