18 декабря 2013, 14:56

БУДЬ МУДРЕЙ! Определяй кол. контрактов правильно!

Когда мы имеем больше одной стратегии, в которых уверены, возникает вопрос каким количеством лотов торговать. На данный вопрос еще в 50-60х годах попробовал ответить Гарри Марковиц, за что в 1992 году получил нобелевскую премию.

Однако, в отличие от мастодонтов портфельной теории, сейчас мы управляем портфелем стратегий, и зачастую мы оцениваем лишь финансовые потоки которые они генерируют и нам не важно на каком конкретно инструменте торгует наша стратегия, на акциях на фьючерсах, либо опционах .

Оптимизация портфеля — процесс относительно несложный если использовать специальные программные средства такие как матлаб, или R. В обоих языках в свободном доступе можно скачать оптимизаторы инвестиционных портфелей, в R, их несколько. Мне как не профессиональному программисту довольно сложно перекидываться с одного языка на другой, не освоив толком C# и S#(до сих пор приходится пересматривать курсы). Поэтому, реализация простого механизма подбора оптимального портфеля была выполнена именно на C#.

Для меня, основная идея оптимизации портфеля — это нахождение таких весов каждой из стратегий, чтобы соотношение риска и доходности было на приемлемом уровне.

Для оценки того, насколько хороша наша стратегия я использовал показатель -отношение среднедневного ретурна портфеля к его стандартному отклонению. В меру природной скромности, называть его в свою честь не стал. ;)

Но ближе к делу:

Вот код оптимизатора (проект можно будет скачать, он внизу статьи):

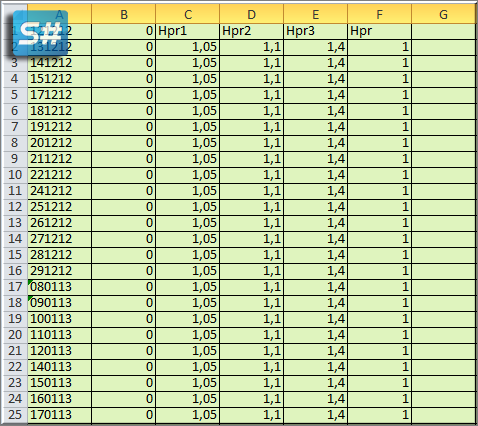

Данный оптимизатор принимает на вход Ecxel файл, сохраненный, как csv. В данный файл должны быть загружены ретурны стратегий, из которых нужно собрать портфель (Формат ретурнов, как на картинке). Для тех, кто знаком в концепцией оптимального F, там все аналогично, за исключением того, что вместо ретурнов подставляются HPR.

Обязательно в файле нудно указать дату, формат даты можно изменить в коде.

После того, как все возможные варианты просчитались они сохраняются в ту же папку, под тем же именем файла, однако к нему добавляется .result.csv

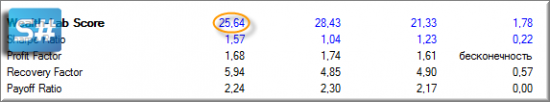

И о чудо, открывая этот файл, мы найдем 30 лучших вариантов портфеля отсортированные от максимума к минимуму по показателю отношение среднедневного ретурна портфеля к его стандартному отклонению .

Показатель, как видно на рисунке записывается в графу value — так как теоретически можно использовать любой показатель. Предложенный мной показатель можно заменить в коде, на тот, какой вам нравится больше, как вариант Sharp Ratio, либо Sortino.

Количество лучших результатов можно изменить в строчке 54.

Формат даты в строчке 24.

Самый простой способ воспользоваться обретенными знаниями:

*Синхронизацию, можно выполнить в excel с помощью сводной таблицы. (Вставка=>Сводная таблица=>Ок)

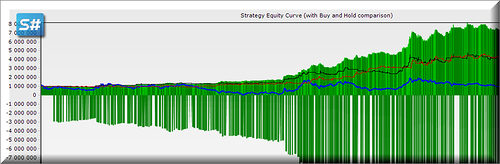

Для того, чтобы проверить адекватно ли работает мой оптимизатор, я использовал Combination Strategy, один из инструментов WealthLab.

Наилучший портфель:

2-ой портфель по ранжированию оптимизатора:

3-иы портфель:

Помимо того, что Wealth-lab Score подтверждает адекватность работы оптимизатора, также доходность как правило получается выше, однако доходность не учитывает риск, поэтому ее для сравнения я брать не стал.

Если кто-нить захочет написать похожим образом генетический оптимизатор, по мотивам моей статьи — буду рад такому подарку на новый год. ;)

После того, как найдены веса оптимального портфеля, нужно прописать расчет количества контрактов в самой стратегию. Обращаясь к количеству денег на счете метод управления капиталом должен рассчитывать количество контрактов.

Для S# стратегий данную функцию можно прописать одной строчкой:

Кол контрактов = (Сумма на счете*Вес в портфеле)/Гарантийное обеспечение

В результате, торговля начинает приобретать абсолютно другое качество — данный подход не только избавляет трейдера от головной боли, думая каким кол контрактом заходить, в каждой отдельной сделке. Торговля портфелем обоснованно упорядочивает торговый процесс, становится философией. Портфель сам адаптируется к изменению количества денег на счете. Мы же высвобождаем время на создание новых стратетий и реализацию новых идей.

Спасибо всем, кто дочитал до конца!

Учитесь программировать, тестируйет свои идеи, получайте прибыль и узнавайте много всего нового!

И как вы помните, я сам начал изучать программирование сравнительно недавно — поэтому получится и у Вас. Главное не стесняться обращаться к профессионалам, в этом хорошо помогают курсы да и просто общение с программистами - http://stocksharp.com/lesson/stocksharp/

Буду рад, если моя программа улучшит качество вашего трейдинга!

Читайте на SMART-LAB:

Идеальное рабочее пространство трейдера: виджеты и визуализация данных

Биржевая торговля при помощи ботов и алгоритмов — это ряды очень быстрых процессов. На ее эффективность влияют скорость обработки данных и выполнения ордеров. Поэтому растет спрос на...

12:28

Никель в центре технологического прогресса

Компания Tesla запатентовала технологию модернизации литийионных аккумуляторов , которая может значительно увеличить срок их службы — до 1,6 млн километров пробега вместо нескольких сотен тысяч,...

07:49

ну да, ну да… как всегда вам придет на помощь некий гуру со своей программой. Сколько таких программ уже было, и волфикс и фиксвол )) что то не слышал чтобы те кто их пиарил (вождь) заработали на рынке )