22 августа 2013, 16:04

Улыбка волатильности и эффективное дельтахеджирование (мои рассуждения и эксперимент)

Улыбка волатильности. Мои рассуждения.

Согласно Модели Блэка-Шоулза, ключевым элементом определения стоимости опциона является ожидаемая волатильность базового актива. В зависимости от колебания актива, цена на него возрастает или понижается, что прямопропорционально влияет на стоимость опциона.

http://ru.wikipedia.org/wiki/%CC%EE%E4%E5%EB%FC_%C1%EB%FD%EA%E0_%97_%D8%EE%F3%EB%E7%E0

И так, у меня есть модель Блэка-Шоулза, и подставив в нее волатильность я могу посчитать цену опциона. Осталось понять какую волатильность подставить в формулу.

В моделе Блэка-Шоулза, речь идет о волатильности базового актива (БА). Попробую разобраться для начала с тем, какая волатильность должна быть у БА, чтобы опцион с выбранным страйком вышел в деньги до экспирации. При расчете данной функции буду учитывать, что есть текущая подразумеваемая волатильность (IV), и рассчитываемая волатильность не должна быть ниже IV.

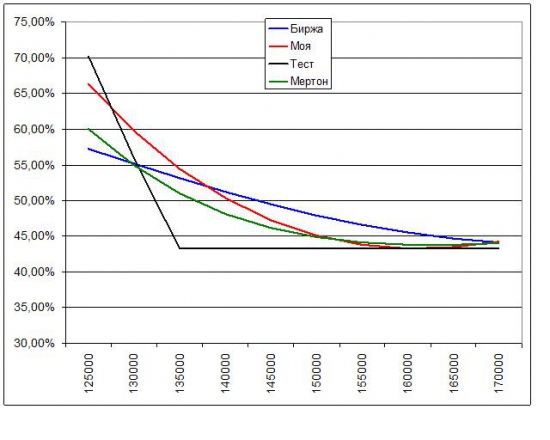

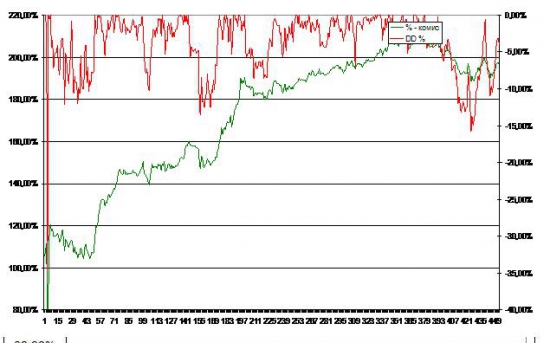

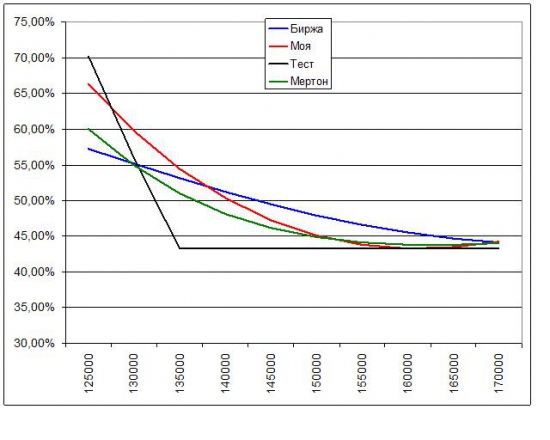

За 30 дней до экспирации получилось что-то похожее на биржевую улыбку волатильности. (черная линия рис1).

При IV 43% и цене 150000 страйки от 135000 до 170000 до экспирации могут быть в деньгах.

Очевидно, что если цена пойдет вниз от 150000 до 125000, то волатильность БА вырастет. Т.е. при текущей IV в 43%, цена не может достичь 125000 до экспирации, а если достигнет, то волатильность БА будет 70%.

Если сравнить получившуюся кривую, то она совпадает с биржевой улыбкой по краям. 125000 Страйк торгуется ниже, т.к. вероятность выхода в деньги при текущей IV очень мала, и спрос только по заниженной цене.

Почему 135000 страйк, при текущей IV в 43% торгуется по 53% волатильности? Скорее всего потому, что участники рынка учитывают возможный рост волатильности при изменеии цены БА и не готовы продавать его дешевле.

Если представить улыбку как функцию волатильности от цены и от страйка, с учетом возможного роста БА до экспирации, то получится кривая, похожая на биржевую улыбку, со смещением вправо дна улыбки. (красная линия на рис.1.).

Какие выводы можно сделать, глядя на график полученных улыбок:

1.Улыбка волатильности – это вполне понятное явление. (функция волатильности от цены и от страйка).

2.Опционы 135000-160000 переоценены рынком относительно текущей IV (рис1). И ели IV не вырастет то, продав эти опционы можно заработать хеджируя дельту.

3.Чем меньше времени до экспирации тем круче уклон левого и правого крыла улыбки, т.к. чем меньше времени до экспирации, тем больше должна быть волатильность, чтобы дальние страйки вышли в деньги.

4.Чем меньше времени до экспирации, тем меньше вероятность значительного роста волатильности БА, и тем более недооцененными становятся опционы на краях, т.к. покупать их желания не возникает, а продать желающих всегда достаточно.

5.Улыбка смещена вправо от текущей цены БА на предполагаемую доходность БА до экспирации.

6.Улыбка (дно улыбки) смещается вслед за ценой БА.

1. Улыбка за 30 дней до экспирации

Как хеджировать дельту? Стоит ли учитывать возможное изменение волатильности, т.е. рассчитывать эффективную дельту?

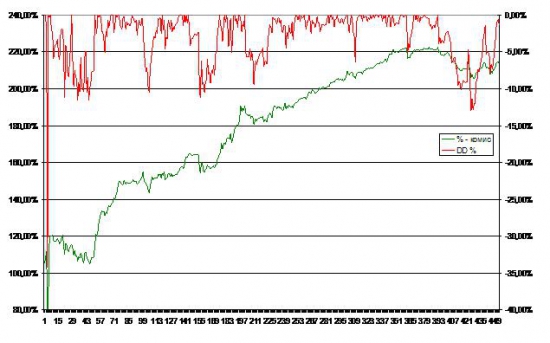

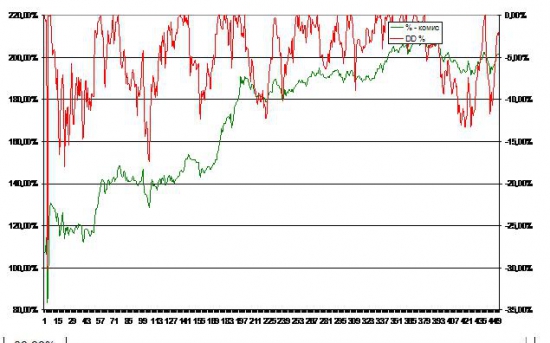

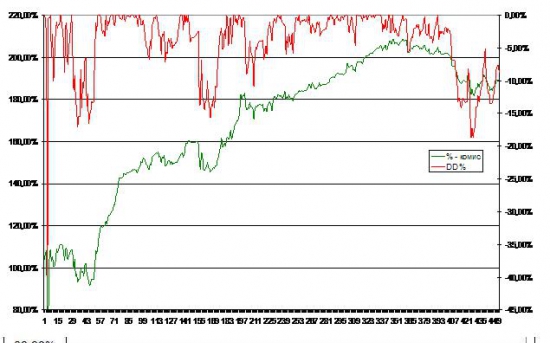

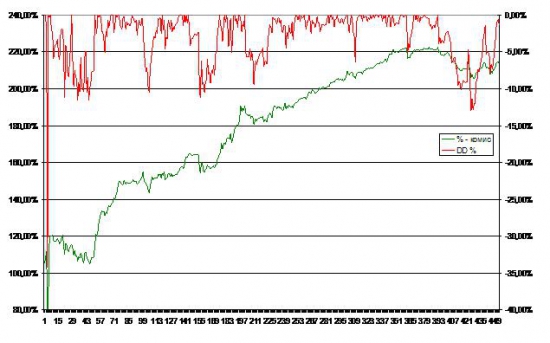

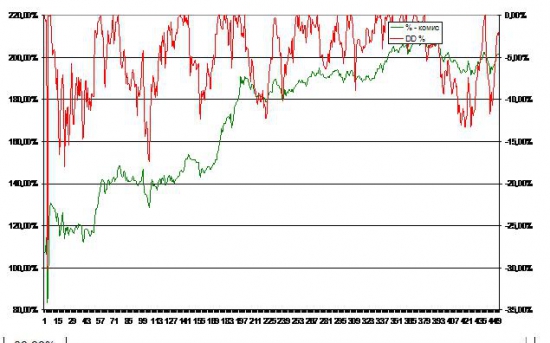

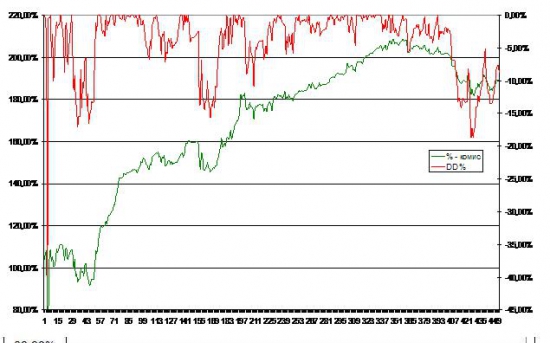

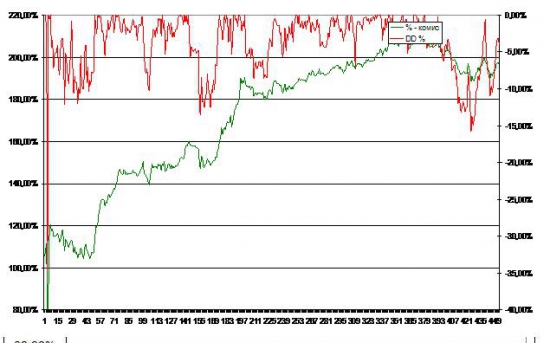

Пример продажи опциона пут центрального страйка (страйк рассчитывается за 30 дней до экспирации) без роллирования, с учетом комиссий.

1.Хеджирование рыночной дельты (рассчитанной по текущей IV опциона)

2.Хеджирование дельты с учетом возможного изменения волатильности.

3.Хеджирование дельты с учетом возможного изменения улыбки.

4.Хеджирование дельты с учетом возможного изменения улыбки и волатильности.

Согласно Модели Блэка-Шоулза, ключевым элементом определения стоимости опциона является ожидаемая волатильность базового актива. В зависимости от колебания актива, цена на него возрастает или понижается, что прямопропорционально влияет на стоимость опциона.

http://ru.wikipedia.org/wiki/%CC%EE%E4%E5%EB%FC_%C1%EB%FD%EA%E0_%97_%D8%EE%F3%EB%E7%E0

И так, у меня есть модель Блэка-Шоулза, и подставив в нее волатильность я могу посчитать цену опциона. Осталось понять какую волатильность подставить в формулу.

В моделе Блэка-Шоулза, речь идет о волатильности базового актива (БА). Попробую разобраться для начала с тем, какая волатильность должна быть у БА, чтобы опцион с выбранным страйком вышел в деньги до экспирации. При расчете данной функции буду учитывать, что есть текущая подразумеваемая волатильность (IV), и рассчитываемая волатильность не должна быть ниже IV.

За 30 дней до экспирации получилось что-то похожее на биржевую улыбку волатильности. (черная линия рис1).

При IV 43% и цене 150000 страйки от 135000 до 170000 до экспирации могут быть в деньгах.

Очевидно, что если цена пойдет вниз от 150000 до 125000, то волатильность БА вырастет. Т.е. при текущей IV в 43%, цена не может достичь 125000 до экспирации, а если достигнет, то волатильность БА будет 70%.

Если сравнить получившуюся кривую, то она совпадает с биржевой улыбкой по краям. 125000 Страйк торгуется ниже, т.к. вероятность выхода в деньги при текущей IV очень мала, и спрос только по заниженной цене.

Почему 135000 страйк, при текущей IV в 43% торгуется по 53% волатильности? Скорее всего потому, что участники рынка учитывают возможный рост волатильности при изменеии цены БА и не готовы продавать его дешевле.

Если представить улыбку как функцию волатильности от цены и от страйка, с учетом возможного роста БА до экспирации, то получится кривая, похожая на биржевую улыбку, со смещением вправо дна улыбки. (красная линия на рис.1.).

Какие выводы можно сделать, глядя на график полученных улыбок:

1.Улыбка волатильности – это вполне понятное явление. (функция волатильности от цены и от страйка).

2.Опционы 135000-160000 переоценены рынком относительно текущей IV (рис1). И ели IV не вырастет то, продав эти опционы можно заработать хеджируя дельту.

3.Чем меньше времени до экспирации тем круче уклон левого и правого крыла улыбки, т.к. чем меньше времени до экспирации, тем больше должна быть волатильность, чтобы дальние страйки вышли в деньги.

4.Чем меньше времени до экспирации, тем меньше вероятность значительного роста волатильности БА, и тем более недооцененными становятся опционы на краях, т.к. покупать их желания не возникает, а продать желающих всегда достаточно.

5.Улыбка смещена вправо от текущей цены БА на предполагаемую доходность БА до экспирации.

6.Улыбка (дно улыбки) смещается вслед за ценой БА.

1. Улыбка за 30 дней до экспирации

Как хеджировать дельту? Стоит ли учитывать возможное изменение волатильности, т.е. рассчитывать эффективную дельту?

Пример продажи опциона пут центрального страйка (страйк рассчитывается за 30 дней до экспирации) без роллирования, с учетом комиссий.

1.Хеджирование рыночной дельты (рассчитанной по текущей IV опциона)

2.Хеджирование дельты с учетом возможного изменения волатильности.

3.Хеджирование дельты с учетом возможного изменения улыбки.

4.Хеджирование дельты с учетом возможного изменения улыбки и волатильности.

Вот если бы в конце стояло «с вероятностью не ниже 10%, то тогда бы имела.

Дальше вы в том же ключе пишете „При IV 43% и цене 150000 страйки от 135000 до 170000 до экспирации могут быть в деньгах“.Опять какое-то таинственное „могут“. Как говорилось в концовке одного анекдота, „так и вы говорите, что можете“… :)

НО при этом реально на основе приведенного текста понять, что вы и как построили, к сожалению, невозможно. Видимо, поэтому за день ни одного отзыва.

Кстати, практика откладывать на графиках эквити по оси времени чиселки 1, 2, 3, ..., 69, ..., 666, ..., 1001,… и далее — это так себе практика. То ли минуты нумеруете, то ли годы. Летят они, как пули у виска, мгновения, мгновения, мгновения…

А по оси времени у меня дни в данном случае.