18 октября 2024, 12:56

"Впитывают" ли акции инфляцию?

Всё, что написано ниже, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Сегодня я постараюсь ответить на один из самых насущных вопросов: действительно ли акции могут защитить от инфляции, «впитывая её»?

Для тех, кто не хочет читать дальше, коротко: с кучей допущений, да.

Сразу скажу, что расчёт ниже требует очень много допущений. Это связано с тем, что жизнь не идёт по прямой линии, но мой расчёт может показать тенденции в разные периоды времени. Это не руководство к действию ни в коей мере, только демонстрация того, что можно ожидать от рынка акций в разные периоды.

Допущения:

1) Представим себе некий стабильный бизнес, который вышел на плато своего развития. Отрасль тоже не растёт, бизнес не растёт, конкуренция такая, что все работают стабильно, каждый занял свою нишу и не давит другого. В общем, стабильность тотальная. При таком развитии бизнес выплачивает 100% своей прибыли в виде дивидендов. Выручка бизнеса растёт на уровень инфляции, расходы тоже.

2) Ставка ЦБ не влияет на результаты данного бизнеса, долгов у него нет, спрос стабилен.

3) ЦБ держит нейтральную ставку 2% над инфляцией большую часть времени, отрицательных реальных ставок нет.

4) Длинные ОФЗ дают доходность ставка ЦБ+1%, но не больше 17%, кроме пика ставки ЦБ.

5) Инвесторы действуют рационально и требуют от акций премию к доходности ОФЗ в 10% от текущей доходности ОФЗ. Пример: доходность ОФЗ — 7%, требуемая доходность акций — 7,7%. И так до тех пор, пока инфляция не переходит «психологический» долгосрочный средний рубеж в 12% — тогда требования премии становятся уже 20% к доходности ОФЗ.

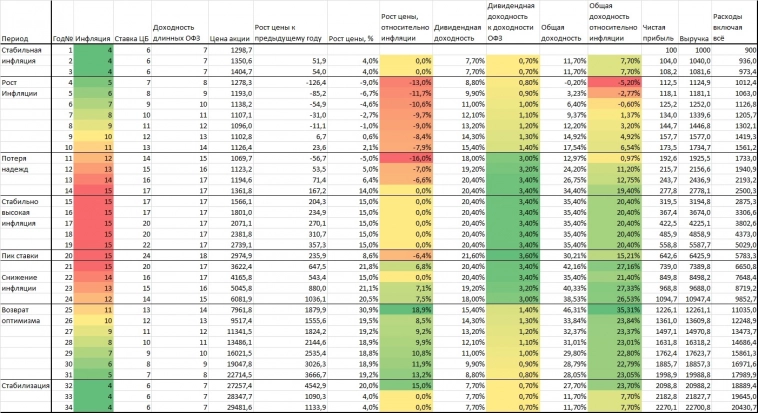

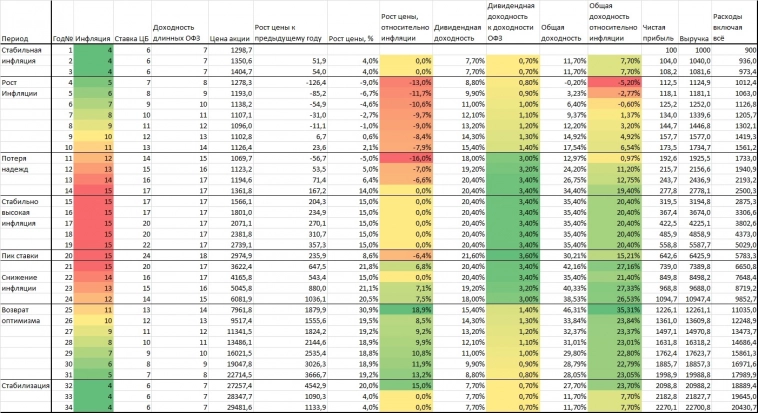

Со всеми этими допущениями получаем следующие результаты расчётов (пояснения к таблице ниже):

Пояснения к тому, что представлено в таблице.

В таблице представлены следующие периоды:

1) Стабильная низкая инфляция

2) Рост инфляции

3) Стабильно высокая инфляция

4) Снижение инфляции

5) Стабильная низкая инфляция

Всё линейно для наглядности: ЦБ повышает ставку пока инфляция растёт. Инфляция перестаёт расти, но ЦБ ещё повышает ставку, чтобы всё таки развернуть тренд и победить инфляцию. После прохождения пика инфляции (и ставки), ЦБ последовательно снижает ставку до нормы. При этом нормализуется и инфляция.

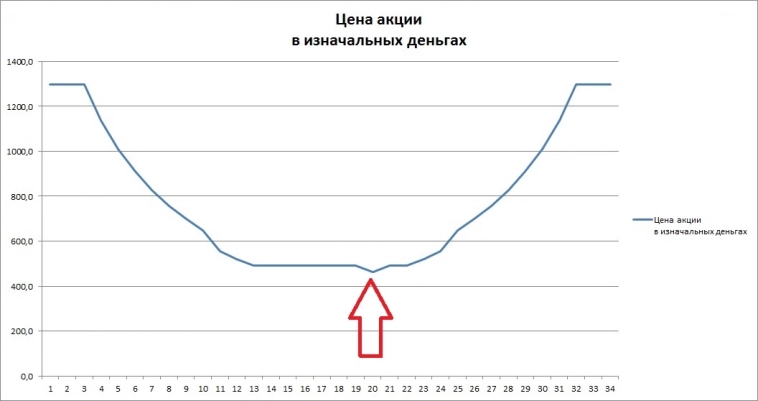

Вот график цены акции во времени:

Первые 13 лет просто застой даже в номинальных деньгах, потом ещё несколько лет слабого роста.

Правда похоже на картинку из вчерашней моей статьи ( smart-lab.ru/blog/1071815.php )? Только там период был чуть короче, у меня же здесь теоретические, утрированные расчёты.

В столбце «Рост цены, относительно инфляции» вы можете увидеть, как инфляция во времени влияет на цену акций.

Как видите, первые 20 условных лет, пока инфляция не побеждена, цена акции в реальных деньгах падает. Кажется, что капитал сгорает, хотя бизнес продолжает устойчиво работать и выплачивать дивиденды ежегодно.

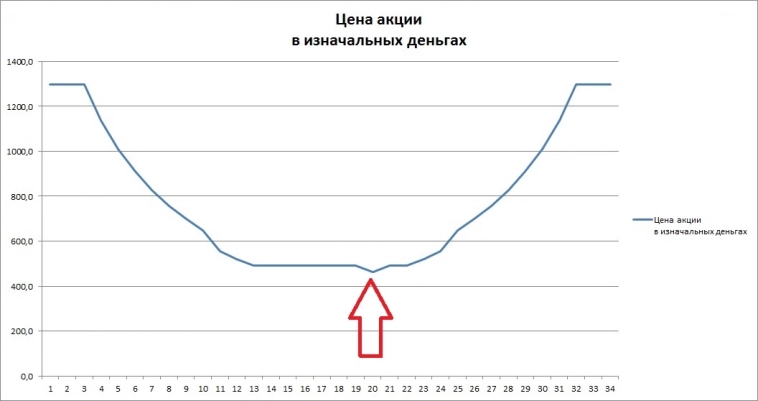

На графике это выглядит так:

Красной стрелочкой я обозначил пик ставки. Вот он, самый выгодный момент для входа. Хотелось бы прикупить тут, не правда ли?

Но как только тренд инфляции разворачивается, цена акции начинает компенсировать всё, что накопилось.

На графике это выглядит так:

Заметьте, что все дивиденды, которые выплачивал бизнес здесь не учитываются. Они идут отдельно. Когда внешние для акций условия (ставка ЦБ и инфляция) вернулись в норму — цена акций тоже пришла к норме, абсолютно сохранив свою реальную стоимость.

Как я и писал раньше ( smart-lab.ru/blog/1068196.php ),дивиденды можно тратить, это не является проеданием капитала.

Покупать на пике инфляции и ставки действительно очень выгодно. Но можно ли поймать и предугадать этот пик?

А если вы уже в акциях, стоит ли продавать их и пропустить восстановление?

Каждый сам выбирает свою инвестиционную стратегию и отвечает за её результаты.

ВАЖНОЕ ДОПОЛНЕНИЕ!!!

Когда я начал получать комментарии, я [не сразу] понял, что надо дописать:

Представьте, что всё написанное выше относится не к какому-то конкретному эмитенту, а к бизнесу в целом.

Намекну: неполным, но отражением бизнеса является наш Индекс Мосбиржи.

Надеюсь, мои расчёты будут вам полезны для принятия инвестиционных решений.

Всем спасибо за внимание!

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Сегодня я постараюсь ответить на один из самых насущных вопросов: действительно ли акции могут защитить от инфляции, «впитывая её»?

Для тех, кто не хочет читать дальше, коротко: с кучей допущений, да.

Сразу скажу, что расчёт ниже требует очень много допущений. Это связано с тем, что жизнь не идёт по прямой линии, но мой расчёт может показать тенденции в разные периоды времени. Это не руководство к действию ни в коей мере, только демонстрация того, что можно ожидать от рынка акций в разные периоды.

Допущения:

1) Представим себе некий стабильный бизнес, который вышел на плато своего развития. Отрасль тоже не растёт, бизнес не растёт, конкуренция такая, что все работают стабильно, каждый занял свою нишу и не давит другого. В общем, стабильность тотальная. При таком развитии бизнес выплачивает 100% своей прибыли в виде дивидендов. Выручка бизнеса растёт на уровень инфляции, расходы тоже.

2) Ставка ЦБ не влияет на результаты данного бизнеса, долгов у него нет, спрос стабилен.

3) ЦБ держит нейтральную ставку 2% над инфляцией большую часть времени, отрицательных реальных ставок нет.

4) Длинные ОФЗ дают доходность ставка ЦБ+1%, но не больше 17%, кроме пика ставки ЦБ.

5) Инвесторы действуют рационально и требуют от акций премию к доходности ОФЗ в 10% от текущей доходности ОФЗ. Пример: доходность ОФЗ — 7%, требуемая доходность акций — 7,7%. И так до тех пор, пока инфляция не переходит «психологический» долгосрочный средний рубеж в 12% — тогда требования премии становятся уже 20% к доходности ОФЗ.

Со всеми этими допущениями получаем следующие результаты расчётов (пояснения к таблице ниже):

Пояснения к тому, что представлено в таблице.

В таблице представлены следующие периоды:

1) Стабильная низкая инфляция

2) Рост инфляции

3) Стабильно высокая инфляция

4) Снижение инфляции

5) Стабильная низкая инфляция

Всё линейно для наглядности: ЦБ повышает ставку пока инфляция растёт. Инфляция перестаёт расти, но ЦБ ещё повышает ставку, чтобы всё таки развернуть тренд и победить инфляцию. После прохождения пика инфляции (и ставки), ЦБ последовательно снижает ставку до нормы. При этом нормализуется и инфляция.

Вот график цены акции во времени:

Первые 13 лет просто застой даже в номинальных деньгах, потом ещё несколько лет слабого роста.

Правда похоже на картинку из вчерашней моей статьи ( smart-lab.ru/blog/1071815.php )? Только там период был чуть короче, у меня же здесь теоретические, утрированные расчёты.

В столбце «Рост цены, относительно инфляции» вы можете увидеть, как инфляция во времени влияет на цену акций.

Как видите, первые 20 условных лет, пока инфляция не побеждена, цена акции в реальных деньгах падает. Кажется, что капитал сгорает, хотя бизнес продолжает устойчиво работать и выплачивать дивиденды ежегодно.

На графике это выглядит так:

Красной стрелочкой я обозначил пик ставки. Вот он, самый выгодный момент для входа. Хотелось бы прикупить тут, не правда ли?

Но как только тренд инфляции разворачивается, цена акции начинает компенсировать всё, что накопилось.

На графике это выглядит так:

Заметьте, что все дивиденды, которые выплачивал бизнес здесь не учитываются. Они идут отдельно. Когда внешние для акций условия (ставка ЦБ и инфляция) вернулись в норму — цена акций тоже пришла к норме, абсолютно сохранив свою реальную стоимость.

Как я и писал раньше ( smart-lab.ru/blog/1068196.php ),дивиденды можно тратить, это не является проеданием капитала.

Покупать на пике инфляции и ставки действительно очень выгодно. Но можно ли поймать и предугадать этот пик?

А если вы уже в акциях, стоит ли продавать их и пропустить восстановление?

Каждый сам выбирает свою инвестиционную стратегию и отвечает за её результаты.

ВАЖНОЕ ДОПОЛНЕНИЕ!!!

Когда я начал получать комментарии, я [не сразу] понял, что надо дописать:

Представьте, что всё написанное выше относится не к какому-то конкретному эмитенту, а к бизнесу в целом.

Намекну: неполным, но отражением бизнеса является наш Индекс Мосбиржи.

Надеюсь, мои расчёты будут вам полезны для принятия инвестиционных решений.

Всем спасибо за внимание!

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

А валюта в условиях большой инфляции — всегда Растет!!!

Всё зависит от эмитента: Пятёрочка впитывает инфляцию, а Сегежа – нет.