🚢 Совкомфлот (FLOT) - обзор результатов за 1п2024

▫️Капитализация:241 млрд / 101,5₽ за акцию

▫️Выручка (ТЧЭ) ТТМ:165,7 млрд ₽

▫️Чистая прибыль ТТМ: 75,8 млрд ₽

▫️P/B: 0,6

▫️fwd P/E 2024: 4,8

▫️fwd дивиденды 2024:10,4%

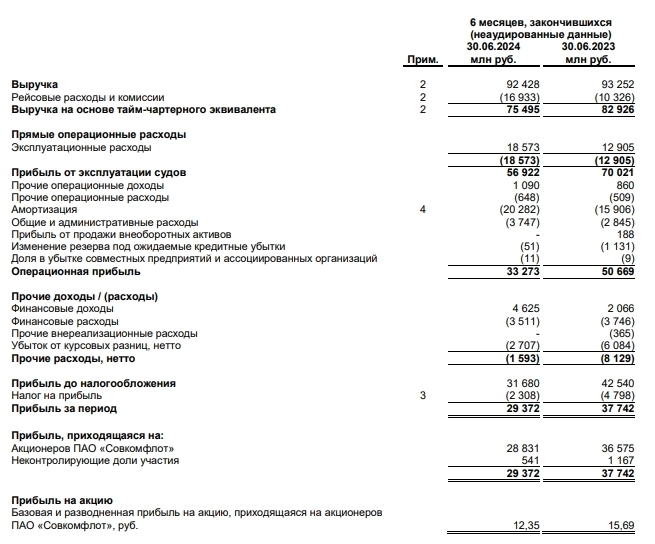

📊Результаты отдельно за 1п2024г:

▫️Выручка (ТЧЭ):92,4 млрд ₽ (-0,9% г/г)

▫️Операционная прибыль: 33,3 млрд ₽ (-34,3% г/г)

▫️скор. чистая прибыль: 31,5 млрд ₽ (-26,7% г/г)

✅ Комфортный курс USD/RUB и высокие ставки на фрахт сохранились во 2кв2024. То, что цены на фрахт за год не снизились от высокой базы 2023 года — уже отлично. Снижение прибыли обусловлено в основном ростом издержек.

Учитывая укрепление рубля, есть смысл ожидать, что 2п2024 будет немного хуже + многое будет зависеть от ставок на фрахт, которым расти особо некуда. Наиболее вероятно, что компания заработает около 50 млрд р скор. ЧП по итогам 2024 года и выплатит 25 млрд р дивдиендов (10,4%).

✅ Чистый долг Совкомфлота стал отрицательным (-3,6 млрд р). Теоретически, теперь компания может направлять весь FCF на дивиденды (за 1п2024 это 44,8 млрд р), но далеко не факт, что это произойдет.

❌ Санкции на компанию и танкеры продолжают расширяться, что будет негативно отражаться в финансовых результатах (как конкретно в цифрах предсказать сложно, так как по данному рынку очень мало данных в открытом доступе).

❌ Темпы роста издержек превышают ожидания. Рейсовые расходы: +64% г/г, эксплуатационные расходы: +44% г/г. Если цены на фрахт нормализуются хотя бы до значений 2022 года, то компания уже будет в глубоком убытке.

Нужно понимать, что настолько положительные результаты обусловлены только крайне благоприятными ценами на фрахт и не стоит рассчитывать на то, что так будет годы.

Вывод:

Судя по текущим ставкам на фрахт, результаты в 3кв2024 не должны быть сильно хуже, чем в 1п2024, но все-равно я ожидаю сокращения прибыли. Как минимум, причиной будет укрепление рубля. На мой взгляд, адекватная цена для СКФ сейчас около 100 рублей за акцию и то, если отчеты за 3 и 4 кв 2024 не разочаруют.

Не является индивидуальной инвестиционной рекомендацией

#обзор #Совкомфлот #FLOT

zaq78921 августа 2024, 14:06Совкомфлот работает на российский экспорт. Из-за санкций конкурентов на перевозку этих товаров нет. Почему стоимость фрахта должна падать?0

zaq78921 августа 2024, 14:06Совкомфлот работает на российский экспорт. Из-за санкций конкурентов на перевозку этих товаров нет. Почему стоимость фрахта должна падать?0