Пилим и забиваем. IPO ВсеИнструменты.ру

Молоток и пасатижи передайте, пожалуйста. Сегодня с помощью простых и доступных всем средств, а именно пластиковой бутылки, изоленты, цветной бумаги, пивной банки, клея и старого комода будем строить своими руками планы на светлое будущее. Встречайте: ВсеИнструменты идут за нашими деньгами и проведут IPO. Торги на бирже начнутся 5 июля под тикером VSEH. Сбор заявок до 4 июля.

Некоторые IPO, про которые ранее писал: Совкомбанк, Делимобиль, Диасофт, Кристалл, Европлан, Займер, МТС Банк и IVA. Новые тоже скоро будут, не пропустите.

Фанаты DIY визжат от удовольствия. Наконец-то можно будет в буквальном смысле этого слова распилить свои инвестиционные портфели и забить пару болтов на дивдоходность.

Кто такие?

ВсеИнструменты.ру — лидер российского DIY-рынка по объёму онлайн-продаж с долей 55% (инструменты, стройматериалы, электрика, складское оборудование, фурнитура и прочее). 2 место на рынке DIY по объёму выручки после Леруа Мерлен.

Предлагают клиентам большой ассортимент товаров, включающий более 1,5 млн SKU от 15 000+ брендов через сеть из 1 000+ пунктов выдачи в каждом четвёртом городе России. Общая клиентская база составляет 783,1 тысяч B2B-клиентов (большой фокус на них) и 11,6 млн B2C-клиентов. Развивает собственную торговую марку (СТМ) и эксклюзивную дистрибуцию.

Компания известна на долговом рынке, сейчас есть 1 выпуск (флоатер КС+2,5), кредитный рейтинг A- от АКРА. До недавнего времени компанией владела кипрская Haverburg Enterprises Ltd., в 2024 году была создана новая холдинговая структура — ПАО ВИ.ру. Владельцы не раскрываются.

Показатели

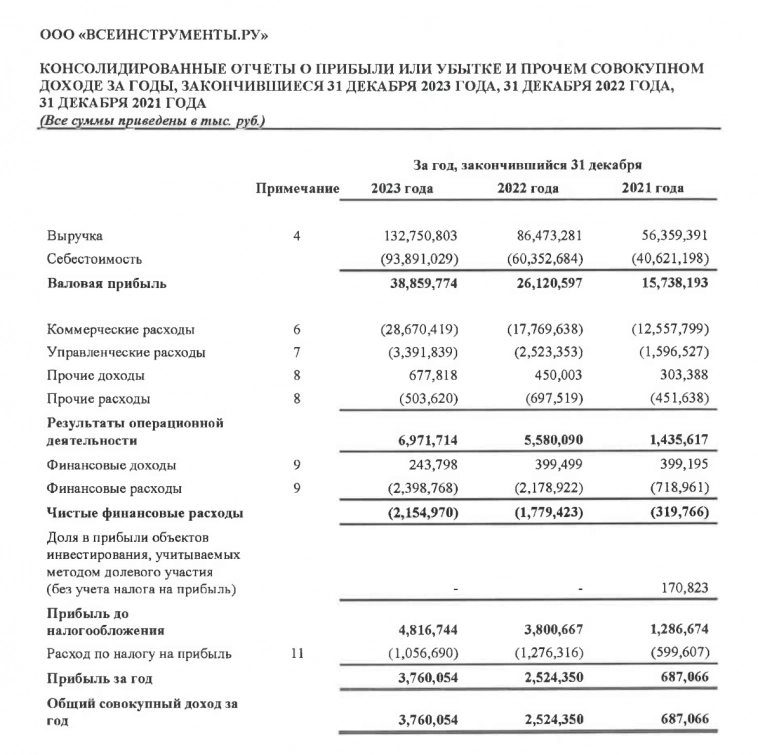

В 2023 году выручка увеличилась на 54% до 132,8 млрд рублей. 63% приносят B2B-клиенты. EBITDA за 2023 год составила 10 млрд, +33,2% г/г. Рентабельность по EBITDA 7,6% — не очень. Чистая прибыль выросла на 49% до 3,76 млрд рублей.

FCF в 2023 году составил 1,5 млрд рублей, что на 23,9% меньше, чем в 2022 году (1,9 млрд рублей) в связи с пополнением запасов на фоне ожидаемого роста закупочных цен. Чистый долг по итогам 2023 года составил 20,3 млрд рублей, увеличившись почти в два раза по сравнению с 2022 годом. Отношение чистого долга к EBITDA по итогам 2023 года на уровне 2,0, в 2022 году было 1,4. Долговая нагрузка комфортная, но не вау. На 1 мая показатель был 1,8.

По итогам первых четырёх месяцев 2024 года выручка увеличилась на 42% до 48,6 млрд. Показатель EBITDA за 1К2024 составил 4,2 млрд рублей, увеличившись на 53%, рентабельность по EBITDA увеличилась c 8,0% до 8,5%.

Дивиденды

Компания планирует платить не менее 50% от чистой прибыли по МСФО при показателе Чистый долг / EBITDA ≤ 3,0, если будет выше, то как СД решит. С 2025 года выплаты могут стать квартальными. Радоваться не стоит, дивиденды будут не более 2–3%.

IPO

Инструменты в рамках IPO планируют предложить акции крупнейшего акционера (cash-out), а позже, вероятно, провести допэмиссию (cash-in). Но точно это мы узнаем позже. Объём — до 12–12,6 млрд или до 12% free-float при капитализации 100–105 млрд. Именно столько получается при цене за акцию в 200–210 рублей — именно такой установлен диапазон.

Мультипликатор P/E 27. У Озона -14. EV/EBITDA выходит 10. У Озона 130. Аналитики оценивают дисконт к Озону в 40-60%. Альфа-банк оценивает 100% акционерного капитала компании в 151-175 млрд рублей с учётом фактической величины чистого долга. Синара оценивает капитализацию на конец 2024 в 146–162 млрд. БКС даёт оценку в 179–260 млрд рублей. Кроме того, БКС ожидает ежегодный рост выручки на 33%, прибыли — на 48% г/г.

Картина довольно любопытная вырисовывается. Исходя из оценок бизнеса, инвесторам предлагают неплохой дисконт. Несмотря на солидный возраст, а компания уже стала совершеннолетней, отметив 18 лет, она продолжает активно расти и развиваться. Фокус на b2b (63%), но и b2c-направление тоже приносит немалую часть (37%). Потенциал роста есть. Но не стоит забывать, в каком состоянии сейчас рынок.

Компания мне нравится, но невысокая рентабельность и текущая ситуация на рынке не нравятся. Акции Вайлдберриза для мужиков скорее всего продадут по верхней границе, выглядят они интересно скорее на длительный срок. Другое дело, что длительный срок может оказаться длительнее длительного, а точка входа после IPO может оказаться интереснее. Спекулятивный интерес, думаю, тоже возможен, но рыночная конъюнктура так себе. Есть время подумать об участии до 4 июля. Пока сомневаюсь.

Подписывайтесь на мой телеграм-канал про инвестиции в акции и облигации, финансы и недвижимость. dividends, yeah!27 июня 2024, 18:11Всем по шуруповерту+1

dividends, yeah!27 июня 2024, 18:11Всем по шуруповерту+1 Ирина Чернецова27 июня 2024, 18:12Все наперебой сравнивают с Озоном, хотя надо бы — с М-Видео+9

Ирина Чернецова27 июня 2024, 18:12Все наперебой сравнивают с Озоном, хотя надо бы — с М-Видео+9 Кот.Финанс27 июня 2024, 18:21Акции предложит крупнейший акционер которого не знают??+1

Кот.Финанс27 июня 2024, 18:21Акции предложит крупнейший акционер которого не знают??+1 Красный Уйбуй27 июня 2024, 19:50Я не участвую. Думаю, что акции уйдут ниже через какое то время после размещения.+3

Красный Уйбуй27 июня 2024, 19:50Я не участвую. Думаю, что акции уйдут ниже через какое то время после размещения.+3