Завьялов Илья Николаевич про S&P 500.

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Изучение пути фондового рынка в истории...

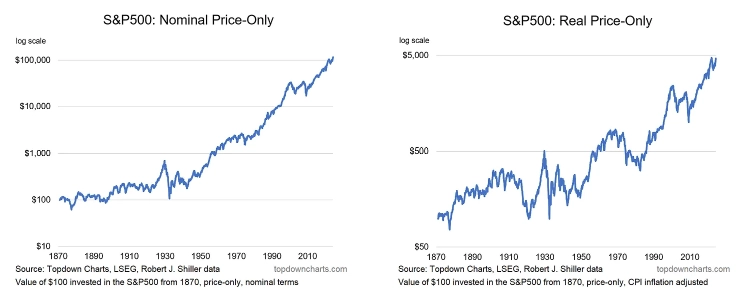

Цена в перспективе: «В долгосрочной перспективе цены на акции растут...» Но здесь есть нечто большее, чем эта шаблонная фраза, которую часто повторяют. Следующие несколько графиков дают полную картину как с точки зрения аргументов в пользу долгосрочного оптимизма, так и с точки зрения навигации по иногда коварному пути.

Номинальная и реальная цена S&P 500

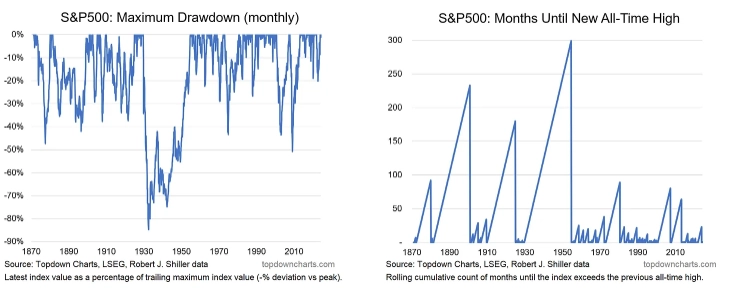

Долгие ожидания и глубокие ямы: Эти два графика рассказывают о реальном пути. Если не принимать во внимание экстремальный выброс 1930-х годов, то, будучи индексным инвестором, вы определенно увидите множество 10-20%-ных просадок на своем пути и, скорее всего, как минимум один -40%-ный спад в течение своей жизни. А иногда вам придется ждать годы, прежде чем рынок достигнет нового максимума.

Максимальная месячная просадка и кол-во месяцев до нового максимума S&P 500

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

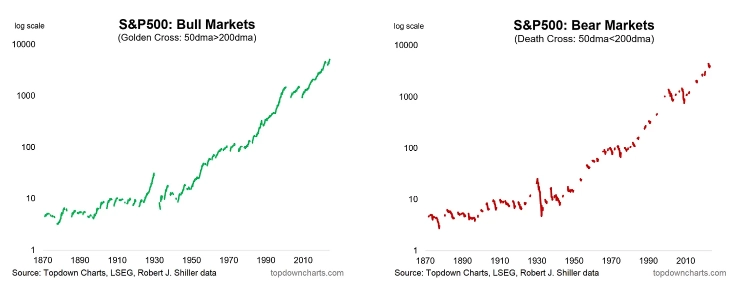

В основном быки, в основном: Используя нечеткое определение бычьих и медвежьих рынков как «кресты золота/смерти» (определяются, когда 50-дневная скользящая средняя движется выше/ниже 200-дневной скользящей средней), мы видим, что бычьи рынки встречаются гораздо чаще, чем медвежьи. Однако есть способы минимизировать воздействие медвежьих рынков и максимизировать рост на бычьих рынках (см. раздел «Оценка стоимости»).

Показатели S&P 500 на бычьих и медвежьих рынках (когда 50-дневная скользящая средняя движется выше/ниже 200-дневной скользящей средней)

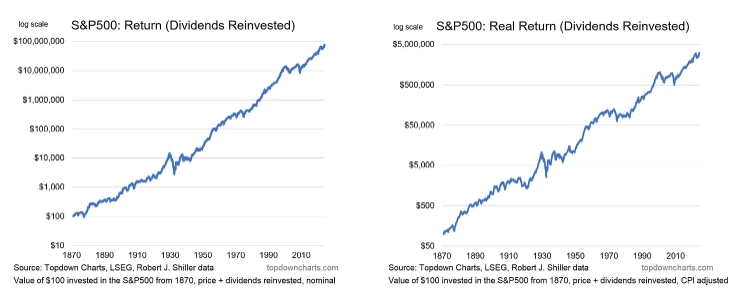

Общая доходность: Если переключить внимание — учесть влияние дивидендов (и реинвестирование этих дивидендов), то картина будет немного более гладкой, а доходность гораздо более высокой. Здесь не учитывается влияние любых комиссий, налогов и других расходов, но это показывает необработанное влияние долгосрочного компаундирования и способность доходности фондового рынка опережать инфляцию в долгосрочной перспективе (реальная доходность).

Номинальная и реальная доходность S&P 500 с реинвестированными дивидендами

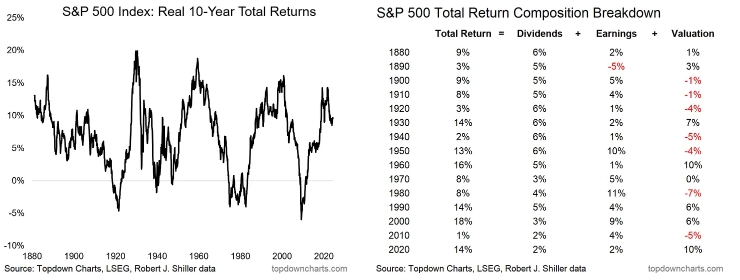

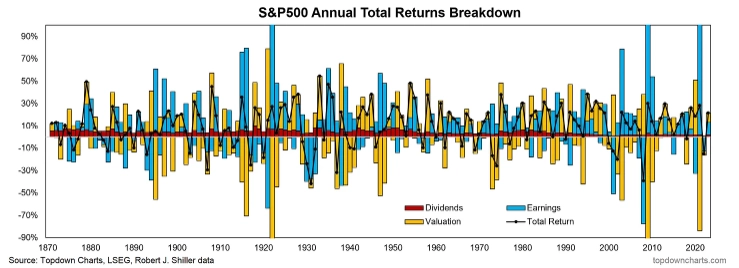

Реальная история общей доходности: Даже если учесть влияние дивидендов, вы все равно будете подвержены долгосрочным рыночным циклам. Общую доходность можно разделить на дивидендную доходность + рост прибыли + изменение оценки. Бизнес-цикл и структурные изменения будут сильно влиять на рост прибыли, в то время как рыночный цикл будет колебать компонент оценки туда-сюда.

Реальная 10-летняя доходность и разложение доходности S&P 500

Долгосрочный период = множество краткосрочных периодов: В долгосрочной перспективе прибыль чаще всего опережает изменения в оценке, но в краткосрочной перспективе есть множество примеров, когда прибыль либо снижалась в краткосрочной перспективе, либо перекрывалась изменениями в оценке. Оценка компонента прибыли зависит от понимания макроэкономических перспектив, а изменения в оценке — отчасти от чтения рыночных приливов и особенно от осознания оценки (начальная оценка имеет значение!).

Компоненты доходности S&P 500

Долгосрочный оптимизм: Послевоенный опыт фондового рынка США — это опыт преимущественно бычьих рынков.

Реализм пути: Однако на этом пути были и циклы, и просадки, и медвежьи рынки.

Общая доходность = дивидендная доходность + рост прибыли + изменение оценки.

Компаундирование: Реинвестирование дивидендов обеспечивает больший долгосрочный рост благосостояния.

Победа над инфляцией: В долгосрочной перспективе акции опережают инфляцию (но, опять же, путь не является гладким).

В целом, я считаю, что опыт США с 1950 года (и даже более раннего периода истории) показывает, что цены на акции растут в долгосрочной перспективе. Но история также призывает нас признать, что этот путь не является гладким (и иметь план/психологию, чтобы справиться с этим).

Константин13 июня 2024, 13:39И, что? Когда вниз 😁0

Константин13 июня 2024, 13:39И, что? Когда вниз 😁0