🛢 Татнефть (TATN, TATNP) - чего ждать от компании в 2024м году?

▫️Капитализация: 1616 млрд ₽ (696₽ за АО)

▫️Выручка ТТМ: 1589 млрд ₽ (+11,3% г/г)

▫️Опер. прибыль ТТМ: 357 млрд ₽ (-10,7% г/г)

▫️Чистая прибыль ТТМ: 286 млрд ₽ (+0,5% г/г)

▫️P/E ТТМ: 5,7

▫️fwd P/E 2024: 4.6

▫️P/B: 1,4

▫️fwd дивиденд 2024:10,8%

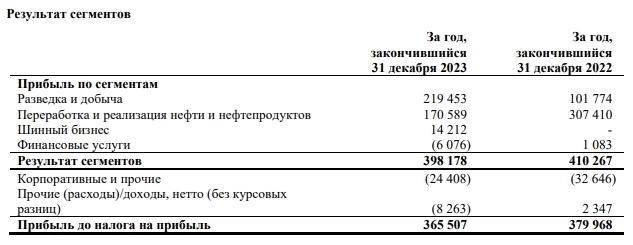

✅ Без учета курсовых разниц, Татнефть заработала за 2023й год 261,2 млрд р (p/e = 6.2), а на дивиденды направлено в сумме больше 204 млрд р (78% от чистой прибыли). Важно понимать, что огромные дивиденды более чем в 3 раза превысили FCF за 2023й год, который составил около64 млрд р (если учитывать инвестиции в приобретение долей компаний).

👆 В целом, в таких щедрых выплатах нет ничего удивительного, так как на конец 2022 года у компании была денежная подушка в размере153 млрд рублей, а на конец 2023 года — 61 млрд р. Судя по дивидендам, объявленным по итогам 2023й года, денежная подушка в этом году закончится.

❗ Далее уже ключевой вопрос будет будет в другом: будет компания платить повышенные дивиденды в долг или будет как раньше распределять около 50% от чистой прибыли по МСФО.

✅ Слабый курс рубля и более высокие цены на нефть дают основание полагать, что этот год будет лучше, чем 2023й. Татнефть вполне может заработать около350 млрд рублей (fwd p/e 2024 = 4.6). Если компания не полезет в долг ради дивидендов, то див. доходность может быть к текущей ценеоколо 10,8%.

✅ Вроде как, НПЗ Татнефти не получали ущерб от атак БПЛА, но риски остаются. Переработка и реализация нефтепродуктов — это 57% выручки компании.

❌ Даже в долгосрочной перспективе, нет никаких предпосылок для существенного роста на операционном уровне. Для снижения налоговой нагрузки — тоже предпосылок нет. Рост выручки вместе с ценами на нефть и нефтепродукты + дивиденды будут влиять на доходность инвесторов.

Вывод:

Татнефть — одна из качественных компаний на российском рынке с минимальными рисками. Однако, я не уверен, что без роста операционных показателей покупать компанию с дивидендами около 11% имеет смысл, по крайней мере когда безрисковая доходность >15%.

Среди нефтянки наиболее интересными компаниями сейчас являютсяРоснефть и Лукойл. У Роснефти прогнозная див. доходность по итогам 2024 будет на 15% больше (около 12,5%) + есть Восток Ойл, который возможно когда-то будет реализован и позволит расти еще и на операционном уровне. У того же Лукойла есть перспектива погашения выкупленных акций, поэтому Татнефть на их фоне вообще не выглядит интересной.

Не является индивидуальной инвестиционной рекомендацией #обзор #Татнефть #TATN

il_dottore, во во… Только Газпром и Сегежа, но там свои проблемы, так что не все готовы рискнуть...

Хотя Сегежа отскочила сильно уже, а ниже 2,5 так и не пошла...