Какие дивидендные акции буду покупать в июне?

Рынок в коррекции, что дает возможность прикупить хороших активов со скидкой. Моя стратегия предполагает покупки на равных промежутках времени, примерно, на одинаковые суммы. Где-то получается подороже, где-то дешевле, в итоге выходит что-то среднее. Например, средняя по Сбербанку в моем портфеле 170 рублей. Посмотрим, как поведет себя рынок в июне, а я продолжу регулярно приобретать дивидендные истории.

Всех любителей LQDT, ОФЗ и великолепных депозитов под 18%, которые потом «быстренько» переложатся в акции, я прекрасно понимаю, но у меня другое мнение на счет финансов и необязательно может совпадать с вашим.

Формирую капитал из дивидендных акций РФ, показываю свои покупки, делюсь своим опытом инвестирования, чтобы не потеряться в мире дивидендов и быть в курсе событий, подписывайтесь.

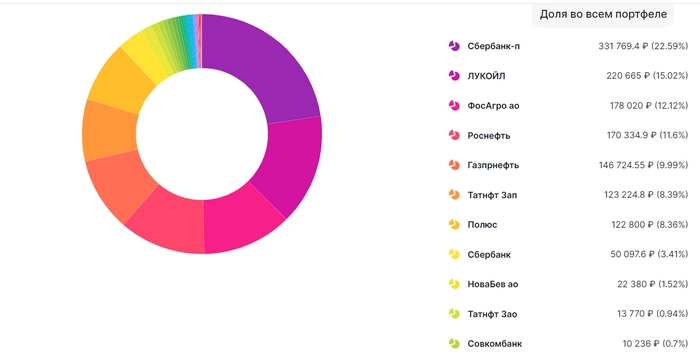

Мой портфель дивидендных акций на сегодняшний день

Переходим к списку компаний, которые буду покупать в июне, погнали!

Роснефть (тикер: ROSN)

По Роснефти я уже писал, единственное, что произошло, компания отчиталась за 1 квартал 2024 года.

Вопрос рупий, дирхамов, которые замещают доллар в расчетах за нефть, продолжает успешно улучшаться. Да и в долларах тоже идет торговля. Великобритания продолжает покупать российскую нефть, ведь, если ее переработать в другой стране, то она уже не российская, огромный привет своим же санкциям.

Рынок нефти находится в дефицитном состоянии, а с учетом развития передовых экономик, спрос будет только увеличиваться. Роснефть со своими запасами и проектом Восток-Ойл, на мой взгляд, считается, на ряду с Газпром нефтью, одним из лучших нефтяников.

Цифры за 1кв 2024:

Выручка – 2 594 млрд руб (4кв 2023 – 2 551 млрд)

Прибыль – 399 млрд руб (4 кв 2023 – 196 млрд)

Добыча нефти осталась на уровне 4кв 2023 года

Дивиденды

Как и предполагалось, в конце мая, компания объявила финальные дивиденды за 2023 год в размере 29,01 руб.

Следующие дивиденды будут зимой за 1 полугодие 2024, за 1кв 2024 уже заработали на дивиденд около 19 рублей.

Газпром нефть (тикер: SIBN)

Дочка Газпрома, которая, как будто от соседа. Отличный менеджмент, с дивидендами никаких качелей.

Разбор компании писал здесь.

С тех пор мало, что изменилось, разве что, доля в моем портфеле выросла до 10%.

Финальные дивиденды за 2023 год объявили в размере 19,49 руб на акцию. При текущей цене дивидендная доходность составляет 2,88%.

Ждем новых отчетов за работу в 2024 году.

ФосАгро (тикер: PHOR)

ФосАгро остается одним из лидеров в моем инвестиционном портфеле. Новостной фон прибивает цену акций, но фундаментал остается неизменным.

Цифры за 1 кв 2024:

Производство агрохимической продукции выросло на 6,9% г/г до 3,01 млн т.

Продажи удобрений выросли на 11,4% г/г и превысили 3 млн тонн.

Выручка выросла до 119,3 млрд рублей (+2,7% г/г)

EBITDA увеличилась на 22,3% по сравнению с 4кв 2023.

Свободный денежный поток стал положительным и составил 2,0 млрд рублей за квартал.

Выплаты экспортных пошлин, низкие цены на удобрения подпортили результат в 4кв 2023, поэтому вопрос с дивидендами был отложен. По итогам работы за 1кв 2024 компания объявила дивиденды 309 рублей на акцию, дивидендная доходность 4,9%.

На этом все. Неукоснительный Иван внутри меня продолжает формировать капитал. Главная цель – больше зарабатывать, больше откладывать и покупать дивидендные акции моей любимой Российской Федерации.

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

igotosochi03 июня 2024, 08:50почему не будешь покупать займер?0

igotosochi03 июня 2024, 08:50почему не будешь покупать займер?0 DNN03 июня 2024, 16:43На фоне продолжающейся коррекции планы без изменений?0

DNN03 июня 2024, 16:43На фоне продолжающейся коррекции планы без изменений?0