Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

Про акции

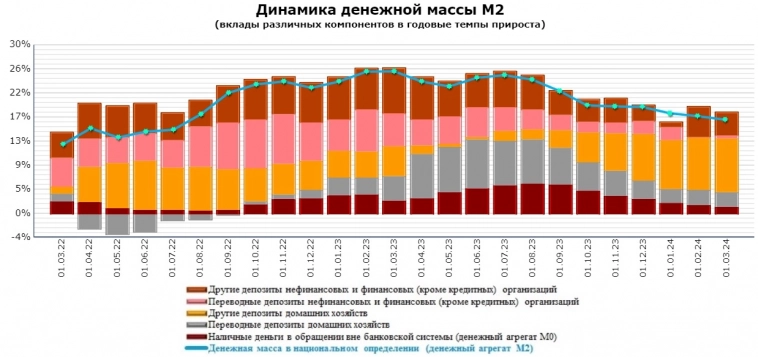

Рост денежной массы в России (в 2023г. динамика роста денежной массы М2 доходила до 25,9% (в феврале-марте)) в итоге не мог не сказаться на российском фондовом рынке, который растет уже 547 дней без коррекции больше чем на 10% (рекорд был 651 день подряд такого роста). Просадка не доходит даже до 10% по индексу, все коррекции выкупаются и скорее всего эта динамика продолжится, до летнего дивсезона по крайней мере. Летом, на дивгэпах, рост индекса может быть ограничен, в августе-сентябре, после окончания дивсезона, не исключаю запиливание индексом боковика, но на динамику конечно будет влиять множество факторов.

Не смотря на уже довольно продолжительный рост индекса — российский рынок продолжает оставаться дешев, относительно своих среднеисторических значений (см. картинку сверху). Сейчас мы находимся ниже среднего значения в 6.2 P/E (используется как один из индикаторов оценки). Так, н-р, по мультипликатору p/e не дорого из голубых фишек (вход. в индекс) сейчас в моменте оценены Сбер, СНГ, Роснефть, Совкомфлот…

Почему рынок (голубые фишки) относительно дешев еще сейчас — по моему мнению на это повлияли — дисконт из-за геополитики, отток капитала из РФ, комфортная цена не нефть (в индексе много нефтяных компаний, доход которых вырос благодаря этому + хороший доход в бюджет и доп. поддержка рублю) и высокая ключевая ставка (16% с декабря прошлого года), превышающая на данный момент в 2 раза официальную инфляцию (годовая инфляция в РФ на 8 апреля ускорилась до 7,75% с 7,72% на конец марта, если ее высчитывать из недельной динамики, и ускорилась до 7,79%, если ее высчитывать из среднесуточных данных за весь апрель 2023 года) — поэтому есть альтернатива акциям с неплохой доходностью в виде более безрисковых инструментов.

Далее про длинные ОФЗ

В длинные ОФЗ (ПД, код 26) я пока ни разу за последнее время не заходил, мысли — что их время пока еще не настало (была альтернатива в виде дешевых акций, также росла инфляция и госрасходы, обострялась геополитика, санкции, девальвировался рубль, на цикле повышения ставки брать их смысла нет (на понижении есть, по крайней мере можно уже прикидывать и оценивать профит и на сколько они будут интереснее акций) и т.д.). Но продолжаю следить за обстановкой как удав, а доходность по ним становится все более интересной и вплотную приближается к 14%.

Что мы сейчас имеем за/против покупки длинных ОФЗ, на мой субъективный взгляд конечно =)

За:

— Вход в цикл снижения ключа, сейчас уже немного смягчается риторика ЦБ относительно ключевой ставки (Набиуллина пару дней назад уже заверяла что пик инфляции остался позади)

— Летом инфляция обычно снижается — дешевеет продовольствие — плодоовощная продукция и пр. (но тут не так однозначно — будет индексация тарифов, да и общая инфляция остается высокой, по последним данным ускорялась к тому же до 7,79% против таргета в 4%. Еще один вывод от сюда: инструменты с ожидаемой годовой дохой ниже 8% совсем не интересны, покупательная способность денег будет только таять)

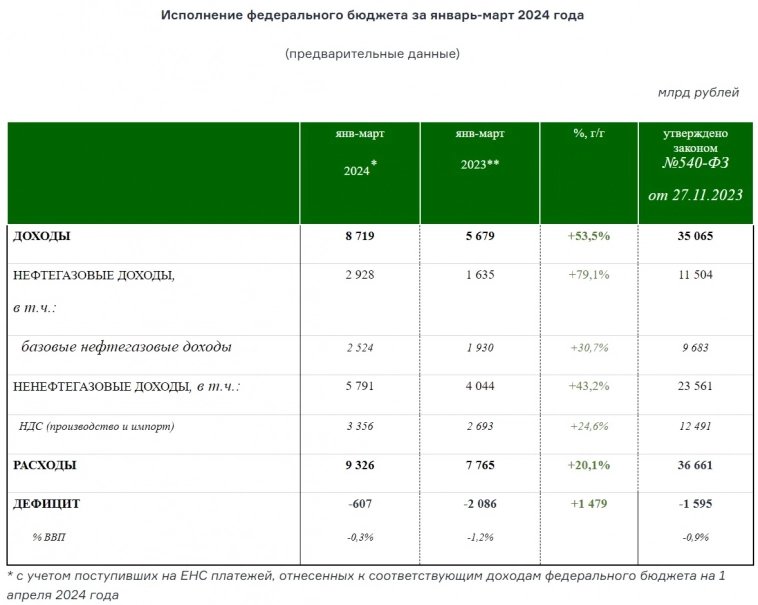

— Федеральный бюджет наполняется, так объем доходов бюджета в январе-феврале вырос на 58,8% г-к-г, нефтегазовые доходы выросли на 71% больше, чем годом ранее — выросли цены на нефть + НДПИ за IV кв. 2023 г.

— Цена на нефть находится на комфортных для России уровнях, вопросы с экспортом, логистикой и пр. решаются

— Замедляется рост денежной массы — что должно охлаждать инфляцию. Годовой темп прироста М2 в марте 2024 года снизился до 17,4% г/г (в феврале 18,4%, ранее 20-25%) Всего объем М2 на 1 апреля 2024 года составил 99,5 трлн рублей. Годовой темп прироста широкой денежной массы в марте 2024 года замедлился до 16,7% (в феврале — 17,3%).

Против:

— Высокая кл. ставка остается на более долгий период (пока прогноз регулятора по средней ключевой ставке в 2024 году — 13,5-15,5%, что достаточно высоко и не предполагает резкого ее снижения за короткий срок). Да и инфляция в целом по миру выросла, думаю мы вошли в новую парадигму и низкий ключ в прошлом, низкую ключевую ставку в 5,5% (2013 год), 4,25% (2021 год) мы увидим еще очень не скоро.

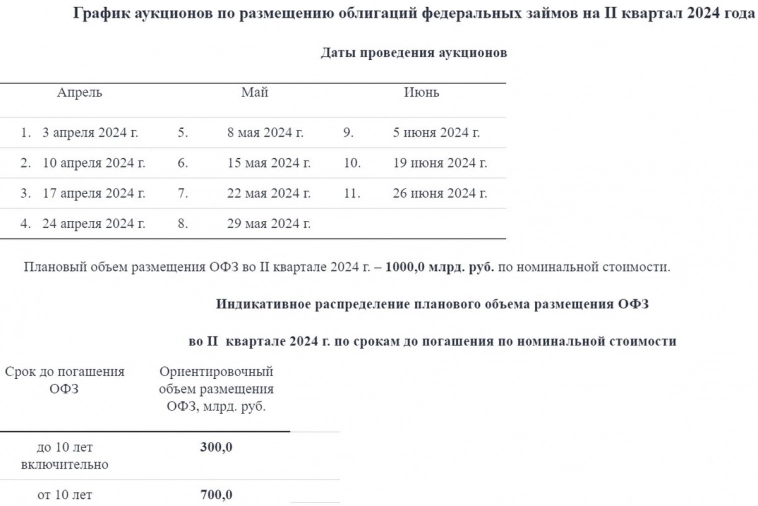

— Увеличение заимствования Минфином России, так план заимствования на II квартал 2024 г. повышен до 1 трлн рублей (70% суммы, или 700 млрд рублей, планируется занять через долгосрочные ОФЗ с погашением более 10 лет, а остальные 300 млрд — через более короткие облигации), в I квартале было 800 млрд. рублей. Всего размещено в I кв. ОФЗ на сумму почти 764 млрд руб., квартальный план выполнен на 95,5%.

К тому же банки (СЗКО) приобретают в больших объемах ОФЗ на аукционах Минфина (первичке) и затем сливают половину на вторичке, продавливая цену (тело ОФЗ вниз). Писал тут: smart-lab.ru/blog/1005911.php;

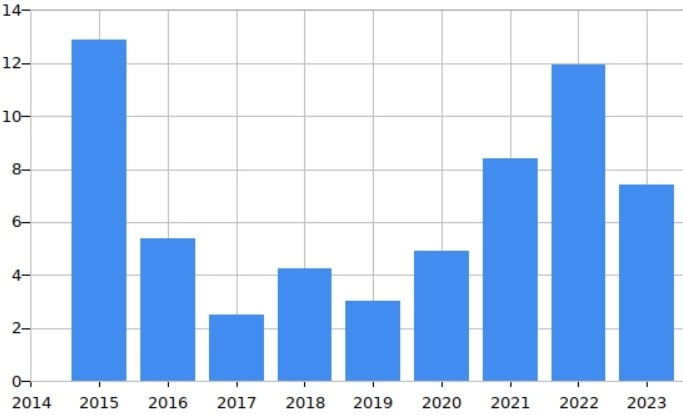

— Инфляция продолжает расти, уже упоминал, что годовая на апрель ускорила до 7,79%, с учетом того, что по итогам 2022 года она достигла 11,9%, в 2023 — 7,42%, то есть база у нас имеется итак высокая:

Уровень инфляции в России по годам,%

— Увеличение расходов федерального бюджета, расхождение в доходах/расходах и увеличение дефицита выше планового;

— Ослабление рубля, который в последние дни девальвировался снова выше 93 рублей за бакс, а дальнейшее возможное ослабление безусловно будет давить на инфляцию и снижать привлекательность облигаций.

___________________________________________________

Шкура енота в игре. Резидент РФ (на которого енот оформил брок. счет) в итоге, помимо небольшого счета в банке, на сегодняшний день находится чисто в акциях, доходности в длинных ОФЗ (для диверсификации портфеля в более безрисковых инструментах и возможности получения более стабильного и предсказуемого дохода с возможностью получения профита от снижения ключа за счет роста тела) начали вызывать интерес, пока только присматриваюсь, допускаю вход по не таким выгодным уровням, но с более предсказуемым результатом (но буду сравнивать с альтернативой на тот момент конечно, беря в учет разные факторы, н-р, курс национальной валюты, инфляцию и цены на коммодити). Возможно не плохой момент для этого наступит летом (ДО завершения летнего дивсезона) — тогда можно будет на полученные дивы откупить ОФЗ, переложить часть позиций из акций (имеющих уже низкий апсайд) в облигации.

К тому же обратить внимание нужно будет на следующее ближайшие заседания СД БР по ключевой ставке — 26 апреля (далее 7 июня и 26 июля).

Не ИИР

Мой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

Мартын Гейл13 апреля 2024, 19:03Он не дёшев, он дорог. Но это станет понятно только когда начнётся коррекция.+2

Мартын Гейл13 апреля 2024, 19:03Он не дёшев, он дорог. Но это станет понятно только когда начнётся коррекция.+2