Свежие облигации: Контрол Лизинг на размещении

Если из Ctrl+Alt+Delete убрать Alt и Delete, останется наш сегодняшний клиент — Контрол Лизинг с ожидаемой доходностью YTM более 20%. Хорошо известный эмитент в узких кругах ценителей высокодоходных облигаций. Кроме того, в конце прошлого года Группа КЛ скакнула на новый уровень, приобретя более крупную ЛК — Балтийский Лизинг.

Лизинговых компаний на долговом рынке традиционно много. Выбрать есть из чего, к примеру, в подборке облигаций с ежемесячным купоном и высокой доходностью большая доля именно лизинга. Таким выпускам обычно характерны частые выплаты и амортизации, так и с новым Контролом. Вообще, сейчас много интересных выпусков, не пропустите.

Объём выпуска — 1 млрд. Ориентир купона: 18–18,5% (YTM до 20,16%). Без оферты, амортизация с 13 по 60 купоны. Купоны ежемесячные. Рейтинг ВВ+ от Эксперт РА (февраль 2024).

Контрол Лизинг — цифровая лизинговая компания, специализирующаяся на лизинге легковых автомобилей, легкого коммерческого транспорта для таксомоторных и каршеринговых парков, а также грузового транспорта. Тикер: 🚕🚛 Сайт: https://ctrl.lc/

- Выпуск: CTRLлиз-001Р-02

- Объём: 1 млрд

- Начало размещения: 16 апреля (сбор заявок до 12 апреля)

- Срок: 5 лет

- Купонная доходность: 18–18,5%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: да

Был меньше, зато теперь имеет все шансы попасть в четвёрку лидеров. Ещё в начале октября 2023 года ГК Контрол Лизинг закрыла сделку на 27 млрд по приобретению ГК Балтийский Лизинг — группу, которая в 4 раза крупнее самого Контрола. Если точнее, покупателем выступило ООО «Прибыльные инвестиции», владельцем 100% доли которого является Михаил Жарницкий, ему же принадлежит и Контрол. Вообще, в Группе 6 компаний.

Эксперт РА изменил рейтинг со стабильного на позитивный, при этом BB+ остаётся. Агентство ожидает укрепление капитальной позиции вследствие достигнутого соглашения с новым инвестором о взносе в капитал 1,5 млрд в 1К2024. Также компания не планирует выплачивать дивиденды за 2023 год — прибыль должна быть капитализирована.

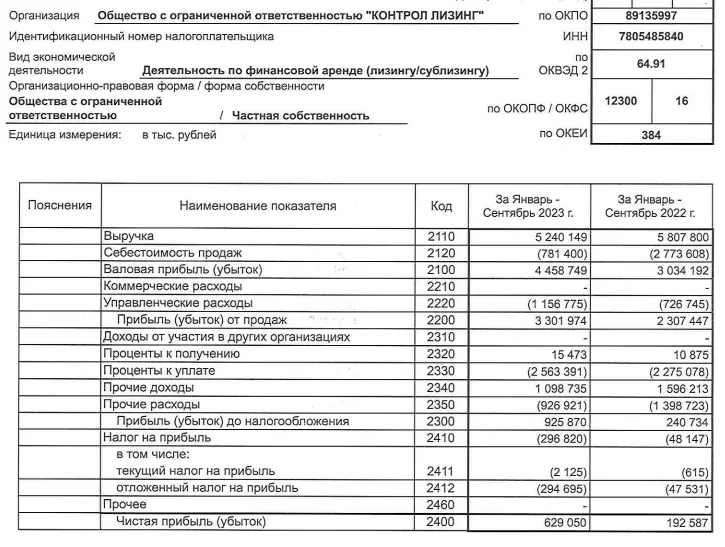

По данным финансовой отчетности за 9М2023, выручка компании снизилась на 9,8%, до 5,2 млрд. (5,8 млрд за 9М2022). Активы же выросли на 31,2% и составляли 41,5 млрд (31,6 млрд за 9М2022). Деятельность компании характеризуется высокой долговой нагрузкой и низким уровнем покрытия процентных расходов операционными доходами. Долговая нагрузка выросла на 29,6% до 34,8 млрд против 26,8 млрд за 9М2022. Остаток ЧИЛ за 9м2023 показал динамику +52% и составил 30 млрд.

Сейчас в обращении есть один выпуск облигаций объёмом 1 млрд с купоном 16,25% (YTM 18,15%) и погашением в 2028 году. Средства, полученные от размещения нового выпуска, планируется направить на финансирование основной деятельности компании. В качестве нового направления бизнеса активно развивается лизинг магистральной техники.

Любопытная компания, выпуск облигаций также весьма и весьма любопытный. Я участвую, но тут отвожу довольно скромную долю. Во-первых, у меня есть немного первого выпуска, во-вторых, диверсификация. Полагаю, что купон будет по нижней границе, но могут укатать и ещё чуть ниже, но не думаю, что критично.

Подписывайтесь на мой телеграм-канал ↗ инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Очень хорошо, что у контрола все хорошо, а будет видимо еще лучше =)