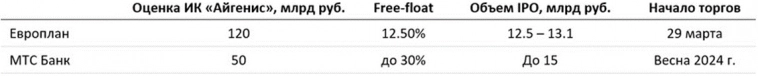

Европлан и Мтс банк - два крупнейших ipo с 2022 г.

29 марта мы ожидаем начало торгов акциями лизинговой компании «Европлан». Сбор заявок открыт 22 марта. Также весной этого года мы ждем IPO МТС Банка.

В рамках IPO Европлан оценил себя в 100.2 — 105 млрд руб., инвесторам будет предложено 12.5% акций компании, размер предложения составит 12.5 — 13.1 млрд руб. МТС Банк планирует привлечь до 15 млрд руб.

Ожидаемые объемы размещения этих двух компаний — в 2-3 раза выше среднего объема размещения российских компаний в период после 2022 г. (5 млрд руб.) Таким образом, эти IPO будут достаточно крупными, сравнимыми по объему с размещением Совкомбанка (11.5 млрд руб.) в декабре 2023 г.

Источник: по Европлану — данные организаторов, по МТС Банку — оценка ИК “Айгенис”.

Резюме

На наш взгляд, объявленные параметры IPO Европлана выглядят привлекательными, и участие в IPO считаем целесообразным. Объявленная оценка размещения Европлана в 100-105 млрд руб. ниже нашей оценки справедливой капитализации компании в 120 млрд руб.

В то же время инвестиционный профиль МТС Банка выглядит намного более рисковым, и мы будем считать целесообразным участие при оценке банка от 35 млрд руб. и ниже.

Европлан

Европлан работает в сегменте финансового автолизинга. Автолизинг — самый быстрорастущий сегмент индустрии, а Европлан – самый крупный игрок на этом рынке среди негосударственных компаний. Европлан самостоятельно прошел путь к лидерству на рынке (не в структуре банка или страховой компании), он занимается только автолизингом, предлагает услуги высочайшего качества и имеет высокую степень лояльности клиентов.

Автолизинг является альтернативой банковскому кредитованию или покупке автомобиля на собственные средства. Из-за экономии на налогах и простоты оформления, автолизинг составляет сильную конкуренцию традиционным банковским продуктам. Кроме того, в последние годы автолизинг стал более привлекательным, чем приобретение автомобиля на собственные средства, из-за роста цен на автомобили и, соответственно, снижения их доступности для малого и среднего бизнеса. Еще одно из преимуществ автолизинга в том, что эта схема финансирования на начальном этапе требует только авансовый платеж, что высвобождает средства лизингополучателя для других целей.

Высокие темпы роста в сегменте автолизинга в России (х2 по объему нового бизнеса в 2023 г.) обусловлены его конкурентоспособностью по сравнению с альтернативными вариантами финансирования и низким (по мировым стандартам) уровнем проникновения автолизинга в экономику (20% в России против 40-50% в развитых странах).

Европлан отличается диверсифицированным лизинговым портфелем (по клиентам и географии). Компания занимается именно финансовым лизингом: если клиент не может платить по договору лизинга, то у компании остается автомобиль, который всегда можно реализовать на рынке благодаря его высокой ликвидности.

Средняя рентабельность капитала (ROE) Европлана за последние пять лет составила 39%. Показатель ROE почти не менялся в этот период, что указывает на высокую устойчивость бизнес- модели и привлекательность юнит-экономики. Для сравнения, у российских публичных банков ROE за пять лет составлял в среднем 20%.

Дивидендная политика компании предполагает, что при высоких темпах роста портфеля и высокой рентабельности норма дивидендных выплат низкая, и наоборот. Таким образом, компания может превращаться из истории роста в дивидендную, в зависимости от рыночной конъюнктуры, а инвестор будет выигрывать либо от роста курсовой стоимости, либо от высокой дивидендной доходности. Исторически Европлан платил в виде дивидендов примерно 50% чистой прибыли.

Мы считаем, что участие в IPO Европлана становится привлекательным при оценке от 120 млрд руб. и ниже, что соответствует мультипликатору P/B 2024 на уровне 2.2.

Индикатором популярности IPO Европлана могут служить котировки его основного акционера, Холдинга SFI, котировки которого росли галопирующим темпом в преддверии IPO. Мы видим высокую вероятность перетока инвесторов из SFI в Европлан, что повысит интерес к Европлану, но негативно отразится на котировках SFI.

График 1. Динамика акций Холдинга SFI за 12 месяцев

Источник: Московская биржа

МТС Банк

МТС Банк – розничный банк, по объему активов находится на 31 месте в России. Он занимается POS-кредитами, которые оформляют в магазине или на сайте продавца под конкретную покупку, без посещения банка. С развитием электронной коммерции это направление уходит в онлайн, и доля выдачи онлайн-кредитов уже превышает 50%.

Исторически POS-кредитование было нишевым продуктом, сектор рос медленно, а рентабельность была низкой. В 2018-2019 гг. это привело к уходу с рынка POS-кредитования таких крупных игроков, как Русфинанс Банк и Альфа-Банк.

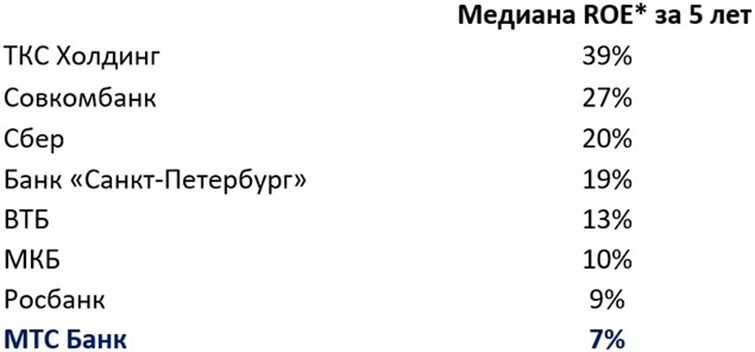

Если сравнить историческую рентабельность МТС Банка с другими публичными банками, то, по нашим расчетам, он будет находиться внизу таблицы.

Таблица 1. Рентабельность МТС Банка в сравнении с российскими публичными банками

*ROE — return on equity, рентабельность капитала

Источник: отчетности компаний, расчеты ИК “Айгенис”

POS-кредитование относится к необеспеченному кредитованию, где скоринг покупателей проходит, как правило, по упрощенной процедуре, поэтому этот сегмент несет высокий риск просрочек и неплатежей.

Мы также считаем негативным фактором для этого рынка стремительный рост закредитованности населения. В последние годы стабильно росла доля заемщиков, у которых есть 4 и 5 кредитов: она увеличилась с 7.8% в 2016 г. до 15.7% в 2023 г. При этом доля заемщиков с пятью и более кредитами удвоилась за 2 года.

Из-за роста закредитованности населения и повышенных рисков этого сегмента мы видим высокую вероятность дальнейших вмешательств со стороны регулятора с целью охладить розничное кредитование. Напомним, что за последние два года ЦБ РФ несколько раз ужесточал требования в сегменте необеспеченного кредитования.

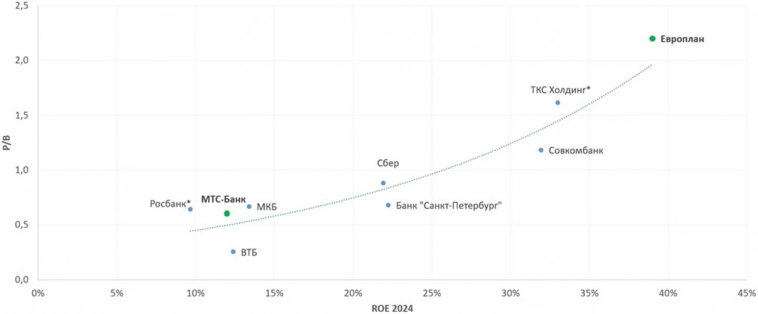

Исходя из сравнения с публичными российским банками и прогнозной рентабельности МТС Банка на 2024 г. мы оцениваем компанию в 50 млрд руб. (P/B 2024 равен 0.6)

График 2. Оценка компаний финансового сектора по капиталу исходя из прогнозного ROE на 2024

*до планов по интеграции этих банков

Источник: оценка ИК “Айгенис”