| Exxon Mobil Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Exxon Mobil акции

-

Совет директоров Exxon Mobil объявил ежеквартальные дивиденды в размере $0,87 на одну акцию. Последний день покупки бумаг для получения дивидендов – 11 мая 2021 г. Годовая дивидендная доходность может составить 5,93%.

Совет директоров Exxon Mobil объявил ежеквартальные дивиденды в размере $0,87 на одну акцию. Последний день покупки бумаг для получения дивидендов – 11 мая 2021 г. Годовая дивидендная доходность может составить 5,93%.

corporate.exxonmobil.com/News/Newsroom/News-releases/2021/0428_Exxon-Mobil-Corporation-declares-second-quarter-dividend

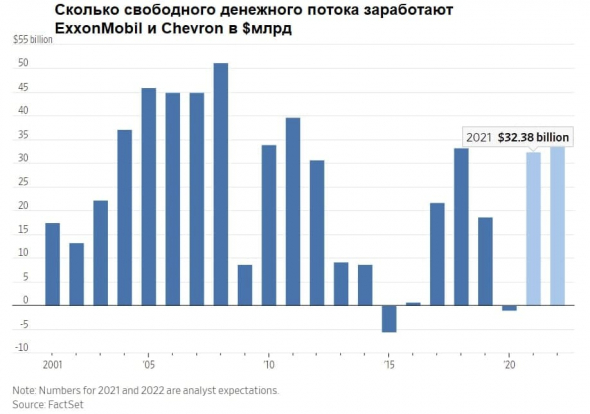

Хватит ли денег американским нефтяникам для дивидендов?

Хватит ли денег американским нефтяникам для дивидендов?

Две крупнейшие по капитализации компании нефтегазового сектора США привлекают высокой дивидендной доходностью. У Chevron она составляет 5% у ExxonMobil — 6,2%.Как это часто бывает — высокая дивидендная доходность связана с рисками для выплат акционерам. Из-за падения цен на нефть в прошлом году обе компании испытывали дефицит кэша. Их суммарный

свободный денежный поток был отрицательным — на двоих они «сожгли» около $1 млрд.Для выплаты дивидендов нефтяникам пришлось наращивать долги. ExxonMobil увеличил размер займов на $21 млрд, Chevron — на $17 млрд. Общий объем долга у компаний увеличился в 1,4 и 1,6 раза соответственно. Если бы средняя цена на нефть осталась на уровне $20-25 за баррель, то, скорее всего, уровень дивидендов был бы неустойчивым и их пришлось бы либо сокращать, либо продолжать увеличивать долг.

Благодаря восстановлению цен на нефть доходы компаний в 2021 году значительно улучшатся. На графике выше показан консенсус-прогноз аналитиков по свободному денежному потоку компаний. При цене $50-55 за баррель WTI они заработают в сумме $32 млрд, что близко к максимуму с 2011 года.

Авто-репост. Читать в блоге >>> Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом - Финам

Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом - Финам

Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом. Дивидендная доходность в следующие 12 мес. ожидается на уровне 6,2%.

Компания проводит оптимизацию операционных расходов, которая вместе с реализацией новых проектов должна принести в 2025 году $ 8–11 млрд дополнительного операционного денежного потока относительно прогноза компании на 2021 год.

Вызванное пандемией недоинвестирование в нефтегазовой отрасли создает благоприятные условия для компаний, продолжающих инвестировать в поддержание добычи, к которым относится Exxon Mobil.

Около 90% новых проектов окупаются при стоимости нефти менее $ 35 за баррель, что делает компанию конкурентоспособной даже в случае снижения цен на нефть.

Мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $ 63,8. Потенциал с учетом дивидендов составляет 20,3% в перспективе 12 мес.

Кауфман Сергей

ИГ «Финам»

Авто-репост. Читать в блоге >>> Exxon Mobil - дивидендный лидер американского нефтегаза - Финам

Exxon Mobil - дивидендный лидер американского нефтегаза - Финам

Exxon Mobil — крупнейшая в США и вторая в мире нефтегазовая компания по капитализации. Exxon имеет диверсифицированный портфель активов в сегментах добычи и переработки нефти и природного газа, нефтехимии и производстве СПГ.

Мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $ 63,8. Потенциал с учетом дивидендов составляет 20,3% в перспективе 12 мес.

Кауфман Сергей

ИГ «Финам»

Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом. Дивидендная доходность в следующие 12 мес. ожидается на уровне 6,2%.

Компания проводит оптимизацию операционных расходов, которая вместе с реализацией новых проектов должна принести в 2025 году $ 8–11 млрд дополнительного операционного денежного потока относительно прогноза компании на 2021 год.

Вызванное пандемией недоинвестирование в нефтегазовой отрасли создает благоприятные условия для компаний, продолжающих инвестировать в поддержание добычи, к которым относится Exxon Mobil.

Около 90% новых проектов окупаются при стоимости нефти менее $ 35 за баррель, что делает компанию конкурентоспособной даже в случае снижения цен на нефть.

Авто-репост. Читать в блоге >>>

Exxon Mobil Corporation и Chevron Corporation

совокупно по фундаментально-ценовым показателям две предельно одинаковые конторы с вековой историей.

Отличие только в одном: Chevron есть у Баффета на 4 ярда зелени, он входит в DowJones и текущая ставка риска в обе стороны у него чуть повыше (42>29).

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, ну и что? Прислушиваться к Баффету можно и нужно, но точно копировать его портфель совсем не обязательно. Я сам Баффет и знаю о чём говорю Exxon Mobil Corporation и Chevron Corporation

Exxon Mobil Corporation и Chevron Corporation

совокупно по фундаментально-ценовым показателям две предельно одинаковые конторы с вековой историей.

Отличие только в одном: Chevron есть у Баффета на 4 ярда зелени, он входит в DowJones и текущая ставка риска в обе стороны у него чуть повыше (42>29).

Oil is undervalued.

XOM is relatively strong compared to SHELL & BP .

XOM did not make a LL while SHELL & BP did.

Chevron is strongest and leading the way.

End March and April are seasonally bullish months for XOM .

Вот тут буржуйский товарищ про чью-то недооцененную непть пышет, кто нить знает про что он? У нас вроде все как решили что пора к 45, или что не так?

10-K - EXXON MOBIL CORP

10-K - EXXON MOBIL CORP

Компания с кодом XOM выпустила годовой отчет, форма 10-K

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/34088/000003408821000012/0000034088-21-000012-index.htm

Дата публикации: 24.02.21 05:01 PM (NYT)

Авто-репост. Читать в блоге >>> Exxon - див отсечка + потенциал

Exxon - див отсечка + потенциалСегодня последний день, когда Exxon торгуется с квартальными дивидендами (годовая доходность ~7-7.5%)

Помимо дивидендов, Exxon все еще сильно отстает от темпов восстановления нефти и дает неплохую возможность, чтобы отыграть эту разницу.

Я сохраняю краткосрочную позицию о которой писал здесь. Позиция на 1-4 месяца, в зависимости от скорости реализации потенциала.

Дальше реклама моего канала, так что можно не читать:

Сегодня опубликовал инвест новую идею, которая должна показать значительные темпы роста на протяжении 2-3 лет. Сам зашел в идею — скрин там же.

Не является индивидуальной инвест рекомендацией.

Авто-репост. Читать в блоге >>>

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Олег Кузьмичев, кого считаете более интересным в настоящее время?

Евгений Фадеев, Conoco Phillips и Petrochina. В течении месяца выложу разбор этих компаний.

Олег Кузьмичев, было бы неплохо тк петрочайна есть в портфеле, но очень мало информации по компании. По фундаменталу хорош и по тех анализу пушка, если бы не китай

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Олег Кузьмичев, кого считаете более интересным в настоящее время?

Евгений Фадеев, Conoco Phillips и Petrochina. В течении месяца выложу разбор этих компаний.

Олег Кузьмичев, а Shell не рассматриваете?

Плантатор Мигель, Shell неплохая, завтра посмотрю отчет. Но эти две поинтереснее с точки зрения фундаментала и текущей цены, на мой взгляд.

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Олег Кузьмичев, кого считаете более интересным в настоящее время?

Евгений Фадеев, Conoco Phillips и Petrochina. В течении месяца выложу разбор этих компаний.

Олег Кузьмичев, а Shell не рассматриваете?

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Олег Кузьмичев, кого считаете более интересным в настоящее время?

Евгений Фадеев, Conoco Phillips и Petrochina. В течении месяца выложу разбор этих компаний.

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Олег Кузьмичев, кого считаете более интересным в настоящее время? Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

Отчитался очередной нефтяной мейджор (многие любят за дивиденды в долг), коротко:

— Чистая прибыль на акцию 0.03 $ (консенсус был 0.01 $, пишут что побили его на 200% 😁😁), в 4 квартале 19 было 0.41 $

-выручка хуже прогноза на 5%.

-upstream segment раскачивается, downstream все ещё рабтает в убыток.

-порезали CAPEX на 35%

-90% upstream приносят 10% возврата инвестиций при нефти 35 $.

-инвестируют в добычу проектов при которых затраты ниже 40 баксов на баррель.

— долг 67.6 миллиардов $

По текущим выглядит не самой интересной нефтяной компанией для инвестиций.

Совет директоров Exxon Mobil объявил ежеквартальные дивиденды в размере $0,87 на одну акцию. Последний день покупки бумаг для получения дивидендов – 8 февраля 2021 г. Годовая дивидендная доходность может составить 7,56%.

Совет директоров Exxon Mobil объявил ежеквартальные дивиденды в размере $0,87 на одну акцию. Последний день покупки бумаг для получения дивидендов – 8 февраля 2021 г. Годовая дивидендная доходность может составить 7,56%.

corporate.exxonmobil.com/News/Newsroom/News-releases/2021/0127_Exxon-Mobil-Corporation-declares-first-quarter-dividend ExxonMobil - анализируем компанию для долгосрочного инвестирования

ExxonMobil - анализируем компанию для долгосрочного инвестирования💲$XOM ExxonMobil. Нефтегазовая компания, ориентированная на добычу нефти и газа, нефтепереработку, химическую промышленность, и последующую реализацию. Котировки акций на момент написания статьи: 49,00$

🔹История. Компания, которая вряд ли требует особого представления. Прямой правопреемник (с небольшими допущениями) легендарной Standard Oil Джона Рокфеллера, основанной в 1870году. Некогда компания с самой большой рыночной капитализацией — $525млрд на своем пике в 2007году – против $207,5млрд сегодня, дивидендный аристократ, по праву заслуживает особого внимания.

🔹Дивиденды. Согласно официальным данным, компания является дивидендным аристократом на протяжении 37лет. Однако копнув в дивидендную отчетность компании с 1911года, видно, что компания не снижала годовые дивиденды ни разу с 1948года, а вообще за последние 100 лет ни разу их не отменяла. Да и даже в текущий коронакризис руководство компании неоднократно заявляло, что выплата дивидендов для них – это один из главных приоритетов. Сегодня компания платит по

Авто-репост. Читать в блоге >>> SEC начала расследование в отношении Exxon после получения информации том, что компания завысила стоимость своего ключевого актива в Пермском бассейне Техаса, оценив его в $50 млрд., вместо $40, сообщает The Wall street Journal. Несколько бывших сотрудников, участвовавших в оценке актива, заявили, что были вынуждены использовать нереалистичные предположения о том, как быстро компания может пробурить скважины, чтобы получить более высокую стоимость.

SEC начала расследование в отношении Exxon после получения информации том, что компания завысила стоимость своего ключевого актива в Пермском бассейне Техаса, оценив его в $50 млрд., вместо $40, сообщает The Wall street Journal. Несколько бывших сотрудников, участвовавших в оценке актива, заявили, что были вынуждены использовать нереалистичные предположения о том, как быстро компания может пробурить скважины, чтобы получить более высокую стоимость.

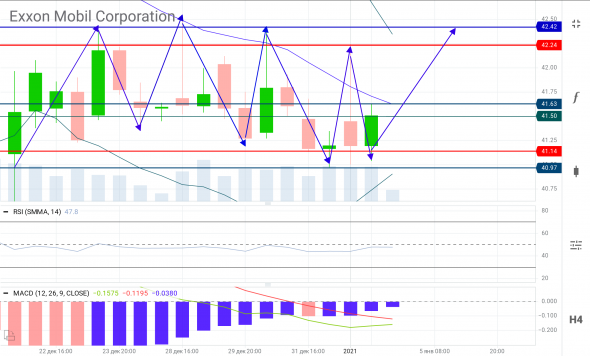

www.reuters.com/article/idUSKBN29K1OO XOM | Exxon Mobile Corporation консолидация, краткосрочно 40.97$ ... 42.42$.

XOM | Exxon Mobile Corporation консолидация, краткосрочно 40.97$ ... 42.42$.

Понятный уровень для лонга, от 40.97$ … 41.14$ со стопом под 40.97$, а именно 40.42$.

Цель ~ в диапазоне на дивидендной отсечке 10.02.21: 43.34$ … 45.45$.

Дивиденды: 0.87$ * 4 (ежеквартально).

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций