| Число акций ао | 272 млн |

| Номинал ао | 1164.26 руб |

| Тикер ао |

|

| Капит-я | 734,7 млрд |

| Выручка | 4 481,7 млрд |

| EBITDA | 258,2 млрд |

| Прибыль | 81,2 млрд |

| Дивиденд ао | 1016 |

| P/E | 9,0 |

| P/S | 0,2 |

| P/BV | -76,5 |

| EV/EBITDA | 3,8 |

| Див.доход ао | 37,6% |

| X5 | ИКС 5 Календарь Акционеров | |

| 06/01 X5: закрытие реестра по дивидендам 368 руб | |

| Прошедшие события Добавить событие | |

X5 | ИКС 5 акции

-

Представители ритейла предупредили о возможных проблемах с поставками продуктов из-за фиксации цен в долгосрочных контрактах с поставщиками — Известия

Представители ритейла предупредили о возможных проблемах с поставками продуктов из-за фиксации цен в долгосрочных контрактах с поставщиками — Известия

Фиксация цен на продовольственные товары в долгосрочных контрактах может привести к проблемам с поставками продукции. Об этом говорится в письме Ассоциации компаний розничной торговли (АКОРТ) на имя главы Минсельхоза Оксаны Лут (документ есть у «Известий»).

Причиной опасений ритейлеров стали поправки, которые министерство предлагает внести в закон «Об основах государственного регулирования торговой деятельности». Они призваны законодательно закрепить долю прямых долгосрочных договоров с фиксированной (формульной) ценой торговых сетей с поставщиками на социально значимые товары.

iz.ru/1978595/natalia-bashlykova/ritejlery-predupredili-o-problemah-s-produktami-v-sluchae-fiksacii-cen

Авто-репост. Читать в блоге >>> Триллионные чеки и суровая правда о дивидендах. Что не так с розничным гигантом?

Триллионные чеки и суровая правда о дивидендах. Что не так с розничным гигантом?

$X5

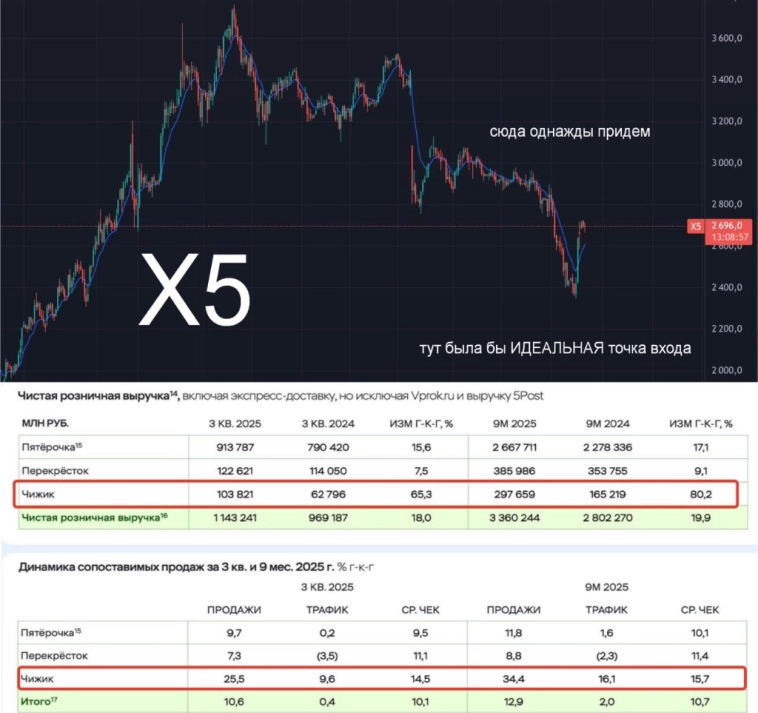

снова отчитался. Цифры, на первый взгляд, радуют. Выручка за 9 месяцев — 3.3 трлн, рост 20%. В третьем квартале — 1.16 трлн. Это больше, чем ВВП некоторых стран.

Позитивные моменты:

«Пятерочка» — 2.67 трлн (+17%)

«Чижик» — взлетел на 80%

Цифровые сервисы +43.6%

В целом, рост есть, но он больной. LFL-продажи (в магазинах, открытых больше года) замедляются. Компания наращивает выручку за счет двух факторов: открытия новых точек и инфляции. Но трафик в существующих магазинах почти не растет — всего +0.4% в квартал. Люди приходят реже, но оставляют больше из-за роста цен.

«Чижик» — звезда, которая может сгореть. Рост на 80% — это прекрасно. Но это формат жесткого дискаунтера. Маржинальность там ниже, конкуренция выше. Они открывают их, но сможет ли «Чижик» показать такую же прибыль, как «Пятерочка»?

Цифра растет, но это капля в море. 65 млрд цифровой выручки — это всего 5.6% от общего объема. После всех вложений в доставку и IT — результат скромный.

Авто-репост. Читать в блоге >>> 🛒 Х5: слабые прогнозы пугают рынок

🛒 Х5: слабые прогнозы пугают рынок🔎 Сезон отчетности за 3 квартал подкрался незаметно. Как всегда, первыми идут операционные результаты. Сегодня речь пойдет про Х5. Интереса и волнений добавляет падение акций, а значит повод покопаться в отчете появился сам собой!

🥕 Начнем с того, что продуктовая инфляция начала замедляться (10% г/г в 3 квартале против 12,4% во 2 квартале). Охлаждение экономики добралось и до еды. Растет популярность жестких дискаунтеров «Чижик», а у более премиального «Перекрестка», наоборот, слегка проседает.

📈 Выручка прибавляет 18,5% г/г. Главные драйверы — «Чижики» (+65,3%) и доставка (+43,6%). Пятерочка стабильна (+15,6% г/г). Единственный, кто растет ниже инфляции — это Перекресток (+7,5%). Он же теряет 3,5% трафика.

LFL-чек увеличился на10,1% (ровненько на инфляцию). Трафик ослаб по сравнению с 1 полугодием, но все еще растет на 0,4%. В общем, результаты вполне достойные, с учетом ситуации в экономике.

📉 А вот свежие прогнозы, откровенно разочаровали. Впрочем, нельзя сказать что это было неожиданно. Итак, что озвучил менеджмент:

Авто-репост. Читать в блоге >>>

Чистая прибыль X5 с января снизилась почти на 20%

www.kommersant.ru/doc/8159022?from=top_main_6

Ал, Третий квартал в продуктовом сетевом ритейлер всегда проблемный. Причины очевидны: народа уезжает в отпуска, народ рассаживается по дачам и отоваривается по местными сельпо и рынкам, народ ест со своих огородов и садов, гонит самогон и делает вино… Четвертый же квартал всегда фееричный, также как и первый.

Отчет Х5 можно считать отличным для нашего времени! Если что покупать на нашем рынке — то Х5 и Сбер. Остальное от лукавого… Х5

Х527 октября. ИНТЕРФАКС — ПАО «Корпоративный центр ИКС 5» (MOEX: X5) (X5) по итогам III квартала увеличило EBITDA по МСФО 17 на 0,6%, до 71,7 млрд рублей, говорится в сообщении компании.

Рентабельность по показателю снизилась до 6,2% с 7,3% в III квартале 2024 года.

Чистая прибыль уменьшилась на 19,9%, до 28,3 млрд рублей.

Показатели оказались лучше консенсус-прогноза: опрошенные «Интерфаксом» аналитики ожидали EBITDA на уровне 70,44 млрд рублей, чистую прибыль — 24,9 млрд рублей.

Скорректированная EBITDA в отчетном периоде увеличилась на 1,6% и составила 74,2 млрд рублей. Рентабельность понизилась до 6,4% с 7,5% годом ранее.

Валовая прибыль увеличилась на 15%, до 274,94 млрд рублей. Маржинальность по показателю уменьшилась до 23,7% с 24,4% за за счет роста товарных потерь на фоне развития категории готовой еды, повышения логистических расходов и снижения коммерческой рентабельности при росте доли сети «Чижик» в выручке.

Выручка группы повысилась на 18,5% в годовом выражении — до 1,16 трлн рублей — на фоне увеличения торговых площадей и LfL-продаж.

Авто-репост. Читать в блоге >>> МОСКВА, 27 окт /ПРАЙМ/. X5, управляющая торговыми сетями «Пятерочка», «Перекресток» и «Чижик», по итогам первых трёх кварталов снизила чистую прибыль по МСФО на 19,3% по сравнению с аналогичным периодом предыдущего года — до 76,4 миллиарда рублей, говорится в сообщении компании.

МОСКВА, 27 окт /ПРАЙМ/. X5, управляющая торговыми сетями «Пятерочка», «Перекресток» и «Чижик», по итогам первых трёх кварталов снизила чистую прибыль по МСФО на 19,3% по сравнению с аналогичным периодом предыдущего года — до 76,4 миллиарда рублей, говорится в сообщении компании.

Показатель EBITDA в отчетном периоде снизился на 2,2% и составил 194,462 миллиарда рублей, а выручка повысилась на 20,3%, до 3,4 триллиона.

В то же время выручка компании выросла на 20,3% и составила 3,404 триллиона рублей. Валовая прибыль увеличилась на 17,2% — до 801,681 миллиарда рублей. Операционная прибыль снизилась на 9,8% — до 117,554 миллиарда рублей.

Показатель скорректированной EBITDA в указанном периоде вырос на 1% — до 204,220 миллиарда рублей. Рентабельность по EBITDA составила 5,7% против 7% по итогам трех кварталов 2024 года, рентабельность по скорректированной EBITDA — 6% против 7,1%.

Общий долг ритейлера по состоянию на 30 сентября текущего года составил 323,211 миллиарда рублей против 224,131 миллиарда рублей годом ранее. Чистый долг увеличился до 256,767 миллиарда рублей с 197,142 миллиарда рублей на 30 сентября прошлого года.

X5 — один из крупнейших российских ритейлеров. На 30 сентября под управлением компании находились 29 011 магазинов. В сеть входят магазины «Пятерочка», «Красный Яр», «Слата», «Виктория», «Дешево», супермаркеты «Перекресток», а также дискаунтеры «Чижик». Чистая прибыль X5 с января снизилась почти на 20%

Чистая прибыль X5 с января снизилась почти на 20%

www.kommersant.ru/doc/8159022?from=top_main_6

Heinrich von Baur, У меня в расчетах учтено 1.4х на конец этого года. И даже это не дает такой возможности для выплат, иначе они останутся с...

Алексей Мин, не собираюсь с Вами спорить, просто исхожу из очевидного желания и возможности компании платить своему акционеру по ранее обозначенному плану.

Anyway, ждать осталось недолго. Собрание СД по вопросу распределения прибыли — середина ноября.

Алексей Мин, они ожидают на конец года netdebt/ebitda 1,2-1,4x, что может предполагать диввыплату в диапозоне 200-350 рублей за 9 месяцев 20...

Heinrich von Baur, У меня в расчетах учтено 1.4х на конец этого года. И даже это не дает такой возможности для выплат, иначе они останутся совсем без кэша уже в следующем году.

Единственный позитив, который я увидел в отчетности — это то, что пока капитальные расходы в выручке не вышли на 5.5%, как ранее говорила ко...

Алексей Мин, они ожидают на конец года netdebt/ebitda 1,2-1,4x, что может предполагать диввыплату в диапозоне 200-300 рублей за 9 месяцев 2025 года. Уровень FCF так же позволяет столько платить.

Единственный позитив, который я увидел в отчетности — это то, что пока капитальные расходы в выручке не вышли на 5.5%, как ранее говорила компания. Пока в районе 4.5-4.7% (смотря, что включать в расчет).

Единственный позитив, который я увидел в отчетности — это то, что пока капитальные расходы в выручке не вышли на 5.5%, как ранее говорила компания. Пока в районе 4.5-4.7% (смотря, что включать в расчет).

Это дает небольшую фору для выплаты дивидендов в этом году, которую я бы оценил не более чем в 100 руб. На следующий год — пока где-то 260 руб. дивов выходит. Финансовые результаты X5 за 3 квартал 2025 г.

Финансовые результаты X5 за 3 квартал 2025 г.Друзья, всем привет!

В первую очередь хотим поблагодарить Смартлаб за очередную интересную конференцию и за возможность лично пообщаться с участниками рынка и нашими инвесторами. Это ценная и полезная для нас обратная связь. Уже совсем скоро мы встретимся на других инвестиционных мероприятиях, а пока раскрываем финансовые итоги за 3 квартал 2025 года.

🟢 Выручка увеличилась на 18,5% за счет роста LFL-продаж и торговых площадей на 10,6% и 9,2% соответственно.

Авто-репост. Читать в блоге >>> Гендиректор X5 Игорь Шехтерман: В 2025г ожидаем рентабельность скорр. EBITDA на уровне 5,8-6% при росте выручки на уровне около 20%.

Гендиректор X5 Игорь Шехтерман: В 2025г ожидаем рентабельность скорр. EBITDA на уровне 5,8-6% при росте выручки на уровне около 20%.

Игорь Шехтерман, Генеральный директор Х5:

В третьем квартале мы продолжили последовательную реализацию стратегии роста. Помимо фокуса на поддержании лучшего клиентского опыта мы развивали флагманские сети, масштабировали новые направления и использовали возможности, которые открывают сильная инфраструктура, клиентская и технологическая база Х5.

В условиях продолжающегося замедления спроса на рынке продовольственной розницы, в отчетном периоде наша компания продемонстрировала рост выручки на уровне 18,5% год к году благодаря двузначному увеличению сопоставимых продаж (+10,6%) и расширению торговой площади (+9,2%). В условиях сохраняющейся сложной ситуации на рынке труда рентабельность скорр. EBITDA составила 6,4% в третьем квартале. С учетом сохраняющихся макровызовов и в соответствии с ранее объявленным прогнозом, в 2025 году мы ожидаем данный показатель в диапазоне 5,8–6,0% при росте выручки на уровне около 20%. Капитальные затраты ожидаются на уровне около 5,5% от выручки, при этом Компания усиливает фокус на ре-приоритезацию инвестиционных проектов в условиях охлаждения экономики.

Авто-репост. Читать в блоге >>> X5 объявляет о росте выручки на 18,5% в 3 кв. 2025 г. Рентабельность скорр. EBITDA до применения МСФО (IFRS) 16 составила 6,4%

X5 объявляет о росте выручки на 18,5% в 3 кв. 2025 г. Рентабельность скорр. EBITDA до применения МСФО (IFRS) 16 составила 6,4%

Москва, 27 октября 2025 г. — ПАО «Корпоративный центр ИКС 5» («X5» или «Компания», тикер на Московской бирже: «X5»), ведущая продуктовая розничная компания России, управляющая торговыми сетями «Пятёрочка», «Перекрёсток» и «Чижик», сегодня опубликовала неаудированные сокращенные консолидированные промежуточные финансовые результаты за третий квартал и девять месяцев 2025 г., подготовленные в соответствии с Международными стандартами финансовой отчетности.

www.x5.ru/ru/news/x5-obyavlyaet-o-roste-vyruchki-na-185-v-3-kv-2025-g-rentabelnost-skorr-ebitda-do-primeneniya-msfo-ifrs-16-sostavila-64/

Авто-репост. Читать в блоге >>> «Корпоративный центр ИКС 5» Финансовые результаты деятельности эмитента (компаний группы эмитента) (прогнозные, предварительные, фактические)

«Корпоративный центр ИКС 5» Финансовые результаты деятельности эмитента (компаний группы эмитента) (прогнозные, предварительные, фактические)

2. Содержание сообщения

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

X5 объявляет о росте выручки на 18,5% в 3 кв. 2025 г....

Авто-репост. Читать в блоге >>>

Ждем ставку на конец 2026 года - 14%, доллар ₽90+, Brent - среднюю по году $64 — Вячеслав Бердников, Совкомбанк на конфе Смартлаба

Ждем ставку на конец 2026 года - 14%, доллар ₽90+, Brent - среднюю по году $64 — Вячеслав Бердников, Совкомбанк на конфе Смартлаба

Ждем ставку на конец 2026 года — 14%;, доллар ₽90+, Brent — среднюю по году $64 — Вячеслав Бердников, Совкомбанк на конфе Смартлаба

Авто-репост. Читать в блоге >>> ИКС 5, или Х5. Что будет дальше?

ИКС 5, или Х5. Что будет дальше?

Акции грохнулись, чем весьма расстроили холдеров. Ведь из каждого утюга доносилось «легенда только вверх», «лучшие в отрасли», «иксы неизбежны». А потом -28% с марта.

📍Сперва отчет, далее выводы:

— Выручка: 1.14 трлн.руб(+18% г/г)

— Выручка цифровых бизнесов — 64.9 млрд.руб(+43.6% г/г)

— Чистая розничная выручка «Пятерочки»: 913.78 млрд.руб(+15.6% г/г), 896.9 млрд.руб кварталом ранее

— Чистая розничная выручка «Перекрестка»: 122.6 млрд.руб(+7.5% г/г), 130.5 млрд.руб кварталом ранее

— Чистая розничная выручка «Чижика»: 103.8 млрд.руб(+65.3% г/г), 103.8 млрд.руб кварталом ранее

📍Какие выводы?

— Отчет хороший, но с нюансами. Торможение выручки не новость, но еще важно и замедление роста трафика. Проблемы экономики весь рынок зажимают, даже потреб. сектор. В магазинах мы все давно стали свидетелями комбо из инфляции + молоко 0.87 по цене литра

Акции ожидаемо давно отдыхают после забега, но долгосрочно все ок, не переживаю. Сравним с Магнитом — там акции вообще в анабиозе. Есть разница

— Скоро (1-1.5мес.) решат по дивидендам, до 300 руб. ожидания рынка.

Авто-репост. Читать в блоге >>> РОССИЯ-X5-ДИВИДЕНДЫ-ПРОГНОЗ

РОССИЯ-X5-ДИВИДЕНДЫ-ПРОГНОЗ

24.10.2025 16:12:30

КОНСЕНСУС: Аналитики ожидают промежуточные дивиденды X5 в 265 руб./акция

Москва. 24 октября. ИНТЕРФАКС — Рекомендация совета директоров ПАО «Корпоративный центр ИКС 5» по дивидендам за 9 месяцев 2025 года может составить 265 рублей на обыкновенную акцию, считают опрошенные «Интерфаксом» аналитики инвесткомпаний и банков.

В начале октября X5 сообщил об изменении прогноза по ряду финпоказателей, включая повышение прогноза капитальных затрат на 2025 г. до 5,5% от выручки с 5% от выручки.

«Повышение уровня капзатрат может сказаться на размере будущих дивидендных выплат: в качестве дивидендов X5 распределяет среди акционеров часть свободного денежного потока, стремясь при этом поддерживать целевой уровень долговой нагрузки», — говорится в обзоре БКС.

Новая дивидендная политика X5 была утверждена в марте 2025 года. Она базируется на объеме свободного денежного потока при целевом значении консолидированного коэффициента чистый долг/EBITDA не менее 1,2х и не более 1,4х на конец года. Компания планирует осуществлять выплаты дважды за год: по итогам года и за 9 месяцев.

По оценке Альфа-банка, соотношение чистого долга к EBITDA к концу 2025 года может составить 1,3х. Аналитики банка при этом ожидают рекомендацию по дивидендам в диапазоне 250-300 рублей/акция.

«Дивидендная доходность выплаты на уровне 10-12% примерно соответствует тем ожиданиям, которые преобладали на рынке до публикации скорректированного прогноза», — говорится в обзоре.

—

| |Прогноз, DPS|

|Совкомбанк |200 |

|Альфа-банк |275 |

|Т-Инвестиции |245 |

|СберИнвестиции|270 |

|Велес |300 |

|БКС |300 |

|Консенсус |265 |

--------------------------- Группа X5 представит свои финансовые результаты за 3К 2025 г. в понедельник, 27 октября.

Группа X5 представит свои финансовые результаты за 3К 2025 г. в понедельник, 27 октября.

🧾Ранее компания отчиталась об увеличении выручки на 18,5% г/г. Согласно нашим оценкам, рентабельность EBITDA по итогам квартала составила 6,1% против 7,3% за тот же период годом ранее.📥Снижение рентабельности могло быть обусловлено меньшей валовой маржей и увеличением доли расходов SG&A в процентах от выручки. Рентабельность скорректированной EBITDA по итогам 9М в таком случае составит 5,9%, что вписывается в текущий годовой прогноз компании 5,8-6%.

🐷На прибыль ритейлера могли оказать давление заметно возросшие чистые финансовые расходы.

🛒Наша текущая рекомендация для акций X5 — «Покупать», а целевая цена составляет 4 320 руб. за бумагу.

Аналитик: Артем Михайлин

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

Посещаемость продуктовых магазинов в торговых центрах России в 2025 году может сократиться на 8% г/г — Ъ со ссылкой на Focus Technologies

Посещаемость продуктовых магазинов в торговых центрах России в 2025 году может сократиться на 8% г/г — Ъ со ссылкой на Focus Technologies

Посещаемость продуктовых магазинов в торговых центрах России в 2025 году может сократиться на 8% г/г — Ъ со ссылкой на Focus Technologies. Такая ситуация наблюдается и среди других категорий арендаторов. Трафик fashion-операторов может снизиться на 4–7% год к году, DIY — на 8–10%, электроники и бытовой техники — на 7–10%. Торговые центры в целом в 2025 году, вероятно, покажут снижение посещаемости до 3% год к году, считают в Focus Technologies.

Но именно снижение посещаемости продуктовых магазинов может иметь наиболее выраженный эффект для посещаемости торговых центров: они формируют до 40–70% общего трафика, говорит вице-президент Союза торговых центров Павел Люлин.

В X5 говорят, что наблюдают общее замедление роста продовольственной розницы: если в прошлом году физические продажи увеличились на 6–7%, в этом году — примерно на 2%.

Руководитель направления исследований и консалтинга Focus Technologies Михаил Васильев: на всех арендаторов влияет общее снижение покупательной способности, переход населения к сберегательной модели и развитие онлайн-торговли.

Авто-репост. Читать в блоге >>> XXVIII Конкурс Годовых Отчетов Московской биржи

XXVIII Конкурс Годовых Отчетов Московской биржи

🔥Годовой отчёт X5 – лучший по мнению частных инвесторов

🥇X5 вновь заняла 1 место на 28-м конкурсе годовых отчётов Московской биржи в номинации «Выбор розничных инвесторов». Уже второй год подряд эта награда – результат нашей последовательной работы по укреплению диалога с розничными инвесторами, повышению доверия, прозрачности и открытости коммуникаций. Мы стремимся делать информацию доступной, понятной и ценной для всех заинтересованных сторон.

❤️Благодарим всех, кто участвовал в создании отчёта и поддержал нас!

Подробнее про участников, методики и результаты рэнкинга по ссылке https://finuslugi.ru/navigator/news/novosti_bankovskoj_otrasli/mosbirzha_podvela_itogi_28_go_konkursa_godovykh_otchetov_sredi_119_kompanij

Авто-репост. Читать в блоге >>>

X5 | ИКС 5 - факторы роста и падения акций

- Обогнали Магнит по всем показателям: прибыль, выручка, EBITDA, свободный денежный поток. Долговая нагрузка относительно EBITDA ниже, но стоят на 30% дешевле. (29.08.2022)

- Растут быстрее конкурентов, будучи самой крупной сетью в стране (17.10.2023)

X5 | ИКС 5 - описание компании

X5 Retail Group — 2-я по величине продуктовая розничная сеть в России.Магазины X5 включают следующие бренды:

- Пятерочка — магазины у дома 7787 магазинов, 77% всех продаж

- Перекресток — 503 супермаркетов, 15% продаж

- Карусель — 90 гипермаркетов, 8% продаж

То есть цена акции в 4 раза выше, чем 1 расписка.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций