| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 719,0 млрд |

| Опер.доход | 1 122,3 млрд |

| Прибыль | 535,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 1,3 |

| P/B | 0,3 |

| ЧПМ | 1,3% |

| Див.доход ао | 35,7% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

Банковский сектор ждет сокращение кредитования и снижение прибыльности

Банковский сектор ждет сокращение кредитования и снижение прибыльности

По итогам 2023 года банки получат рекордную прибыль — более 3,3 трлн руб. Обеспечили ее ускоренные темпы роста кредитования, возможность заработать на валютной переоценке и льготы ЦБ.

Но 2024 год, полагают аналитики, будет сложнее: кредитование замедлится во всех сегментах, а в корпоративном вероятен рост проблемных ссуд. О доходах от валютной переоценки банкам придется забыть, в итоге прибыль сектора снизится до 3 трлн руб. или даже меньше.

Подробнее — в материале «Ъ».

Авто-репост. Читать в блоге >>> Банк ВТБ (ПАО) Решения совета директоров

Банк ВТБ (ПАО) Решения совета директоров

2. Содержание сообщения

2.1. Кворум для принятия решений Наблюдательным советом Банка ВТБ (ПАО): кворум имелся.

2.2. Содержание отдельных решений, принятых Наблюдательным советом Банка ВТБ (ПАО), и результаты голосования:

По вопросу «Об утверждении новой редакции Плана восстановления финансовой устойчивости Банка ВТБ (ПАО)»:

1....

Авто-репост. Читать в блоге >>> В 2023г системно значимые кредитные организации сформировали 7–50% операционного дохода благодаря валютным операциям — оценка АКРА

В 2023г системно значимые кредитные организации сформировали 7–50% операционного дохода благодаря валютным операциям — оценка АКРА

По оценкам АКРА, в 2023 году системно значимые кредитные организации сформировали 7–50% операционного дохода благодаря валютным операциям, основным фактором, обеспечившим такой результат, стало снижение курса рубля по отношению к доллару США. Снижение волатильности на валютном рынке приведет к тому, что по итогам 2024 года результат от операций с валютой может оказаться также близким к нулевому, полагают аналитики.

В результате в АКРА ожидают снижения прибыли банковского сектора до 2,9–3 трлн руб. в 2024 году. У НКР еще более пессимистичный прогноз: с учетом динамики кредитования и в отсутствие значительного объема разовых эффектов (например, положительной переоценки валюты из-за девальвации рубля) можно ожидать прибыль сектора выше 2,5 трлн руб. Но банкиры настроены оптимистично: господин Грицкевич полагает, что прибыль банковского сектора в 2024 году окажется на уровне 2023 года или незначительно ниже.

www.kommersant.ru/doc/6427348

Авто-репост. Читать в блоге >>> Банк России повышает с 1 марта 2024г надбавки к коэффициентам риска по ипотечным кредитам, чтобы ограничить риски закредитованности граждан

Банк России повышает с 1 марта 2024г надбавки к коэффициентам риска по ипотечным кредитам, чтобы ограничить риски закредитованности гражданБанк России повышает с 1 марта 2024 года надбавки к коэффициентам риска по ипотечным кредитам, чтобы ограничить риски закредитованности граждан.

Совет директоров Банка России, принимая это решение, исходил из следующего.

В ипотечном кредитовании наблюдается существенное ухудшение стандартов кредитования на фоне быстрого роста кредитования1. За два года доля кредитов, предоставленных заемщикам с показателем долговой нагрузки (ПДН) более 80%, выросла почти в два раза и составила 47% в III квартале 2023 года. Кредиты для приобретения жилья с низким (до 20%) первоначальным взносом (ПВ) достигли 50% от всех ипотечных выдач.

Широкое использование льготных программ2, которые действуют только в отношении нового жилья, привело к значительному росту цен на первичном рынке и отрыву их от вторичного рынка (разница в ценах в среднем по стране достигла 42%). Если заемщику потребуется продать заложенное жилье, его цена окажется существенно ниже, чем при покупке, и может не покрыть величину долга заемщика в случае низкого ПВ.

Авто-репост. Читать в блоге >>> Россияне рекордно нарастили долги: за 10мес 2023г общий кредитный портфель граждан увеличился на 6 трлн руб , до 34,8 трлн руб — Известия

Россияне рекордно нарастили долги: за 10мес 2023г общий кредитный портфель граждан увеличился на 6 трлн руб , до 34,8 трлн руб — Известия

Россияне рекордно нарастили долги. За 10 месяцев общий кредитный портфель граждан увеличился на 6 трлн — до 34,8 трлн рублей к 1 ноября. Это следует из статистики ЦБ, которую проанализировали «Известия». Увеличение в 2023-м оказалось максимальным за всю историю, подтвердили в регуляторе.

За январь–октябрь 2022-го общий объем ссуд увеличился на 1,7 трлн рублей. За аналогичный период 2021-го — рост на 4,1 трлн, а за 10 месяцев 2020-го — на 2,2 трлн рублей.

Причины рекордного увеличения — в отложенном спросе на фоне стабилизации экономики и низких ставках в начале 2023-го. Повлияло и ужесточение условий по льготной ипотеке: клиенты пытались быстрее оформить ссуду с выгодными параметрами. Риски закредитованности россиян есть. Однако рынок уже начал охлаждаться после повышения ключевой.

iz.ru/1626192/mariia-kolobova/v-chem-sila-brat-rossiiane-vziali-kreditov-pochti-na-35-trln-rublei

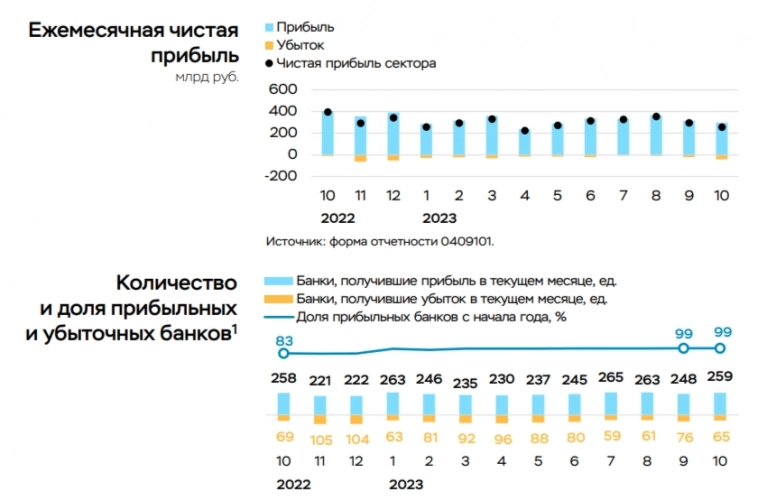

Авто-репост. Читать в блоге >>> Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

💳 По данным ЦБ, в ноябре прибыль банков составила 268₽ млрд (ROE — 23,1% в годовом выражении), это на 4,5% выше, чем месяцем ранее — 256₽ млрд. С начала года банковский сектор заработал — 3,2₽ трлн, отличный результат на фоне 2022 года, но всё же данной прибылью поделятся не многие с акционерами, а значит стоит ожидать неплохие дивиденды, только от некоторых эмитентов. Темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 19%, а льготной осталась на том же уровне в ноябре), но уже в этом месяце были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), что явно отразиться на прибыли банков в будущем. Теперь же перейдём к интересным моментам из отчёта:

Авто-репост. Читать в блоге >>>

Ну и рынок после Нового года смотрит скорее вниз, чем вверх.

Сергей Ххххххххххх, Не, это не научно..., надо так.., куда член туда и рынок… хе, даже не сомневайтесь аакадемия не спускает… ххх

ВТБ: Сказки vs Реальность

ВТБ: Сказки vs Реальность

Сказки

РеальностьС учетом уже проведенных допок, для восстановления капитала до уровня 2021го банку требуется заработать еще 600 млрд за 2023-20ХХ

ВТБ заложил в новой трехлетней стратегии рост чистой прибыли до рекордных 646 млрд рублей в 2026 году

средний уровень прибыли 300 млрд

В планах банка заработать в этом году свыше 430 млрд рублей чистой прибыли по МСФО. В 2024 году прибыль может сложиться в диапазоне 300-400 млрд рублей.

С учетом 50% дивов на префы, для обычки остаётся 75млрд (если поровну с обычкой) тут еще боковик до 2025

в новой стратегии развития заложил возврат к выплате дивидендов по итогам 2025 года, объем выплат может составить до 80 млрд

на 01-07-2023

ROE 32,8% и

cost to income ratio — 28%

банк планирует по итогам 2026 года показать

ROE на уровне 19% и

Авто-репост. Читать в блоге >>> Минфин предлагает приватизировать те банки, где доля государства превышает контрольный пакет, снижение доли в Сбербанке не планируется — Силуанов

Минфин предлагает приватизировать те банки, где доля государства превышает контрольный пакет, снижение доли в Сбербанке не планируется — Силуанов

Минфин предлагает приватизировать те банки, где доля государства превышает контрольный пакет, снижение доли в Сбербанке не планируется — Силуанов.

«У нас Сберегательный банк — все-таки банк основной, банк самый крупный, и доля государства там 50%+. Поэтому, по правде сказать, мы не предлагали снижать эту долю, долю участия государства. Есть и другие банки, в которых государство владеет больше, чем контрольным пакетом, и наши предложения были направлены именно на такие банки», — сказал он.

В июне первый зампред правления ВТБ Дмитрий Пьянов говорил (https://www.rbc.ru/finances/07/06/2023/647f37779a79470f4c4579fc) журналистам, что актуальная на тот момент доля государства в банке составляла 61,8%.

t.me/selfinvestor

tass.ru/ekonomika/19629651

Авто-репост. Читать в блоге >>> Росфинмониторинг намерен усилить контроль операций физлиц с золотом

Росфинмониторинг намерен усилить контроль операций физлиц с золотом

Количество незаконных либо подозрительных покупок в РФ золота в этом году резко возросло, в связи с чем российские банки предлагается обязать дополнительно оценивать операции граждан с драгметаллами, заявил замглавы Росфинмониторинга Герман Негляд.

«В этом году количество незаконных операций либо подозрительных операций, связанных с приобретением драгметаллов, значительно увеличилось. Граждане приобрели десятки тонн золота, часть которого вывезена за рубеж. При покупке металла нередко предъявлялись недостоверные документы», — сказал он в интервью РБК.

1prime.ru/banks/20231226/842669499.html

Авто-репост. Читать в блоге >>>

ВТБ за декабрь легко может прохахатать всю годовую прибыль. Не банк а прачечная.

ВТБ за декабрь легко может прохахатать всю годовую прибыль. Не банк а прачечная. Текущая оценка ВТБ выглядит оправданно - Альфа-Банк

Текущая оценка ВТБ выглядит оправданно - Альфа-Банк

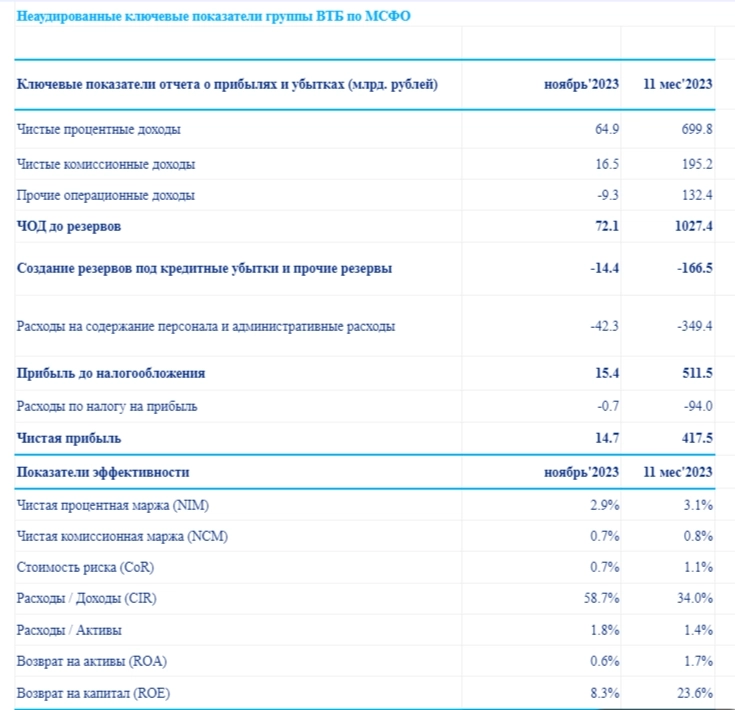

ВТБ раскрыл результаты по МСФО за ноябрь и 11М23.

Прибыль за ноябрь составила 14,7 млрд руб. (8,3% ROE), снизившись на 45% по сравнению с октябрем. По итогам 11М23 прибыль составила 417,5 млрд руб. (23,6% ROE). Кредитный портфель вырос на 2,2% м/м и на 21,5% с начала года, а соотношение кредитов и депозитов достигло 90,7% (против 90,3% в октябре и 88% на конец 2022). ЧПМ банка остается под давлением: в ноябре 2023 она опустилась до 2,9% (против 3,1% в 3К23 и 3,7-3,8% в 2020-2021 гг.) на фоне недавних повышений ключевой ставки ЦБ. При этом стоимость риска снизилась до 0,7% (против 1,6% в октябре). В ноябре ВТБ переоценил ряд нефинансовых активов, что привело к отрицательному результату по статье прочих доходов (-9,3 млрд руб.).

По итогам 2023П чистая прибыль банка может превысить 430 млрд руб. Учитывая, что прибыль 2023П сформирована во многом за счет разовых факторов (в том числе за счет валютной переоценки), и принимая во внимание негативное влияние повышенных процентных ставок на бизнес-модель банка, в 2024П прибыль ВТБ может снизиться – менеджмент банка ожидает ее в диапазоне 300-400 млрд руб.

Авто-репост. Читать в блоге >>> Банк ВТБ (ПАО) Проведение заседания совета директоров и его повестка дня

Банк ВТБ (ПАО) Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия Председателем Наблюдательного совета Банка ВТБ (ПАО) решения о проведении заочного голосования Наблюдательного совета Банка ВТБ (ПАО): 25.12.2023.

2.2. Дата проведения заочного голосования Наблюдательного совета Банка ВТБ (ПАО): 26....

Авто-репост. Читать в блоге >>> Цели ВТБ по чистой прибыли выглядят реалистичными - Атон

Цели ВТБ по чистой прибыли выглядят реалистичными - Атон

ВТБ подготовил стратегию на 2024-26 г

По данным Интерфакса, на прошлой неделе наблюдательный совет ВТБ утвердил новую стратегию до 2026 г. В рамках стратегии банк планирует увеличить чистую прибыль до 646 млрд рублей в 2026 г. Рентабельность капитала (ROE) должна составить 19%, а показатель отношения доходов к расходам (cost to income ratio) — 35%. Кроме того, в новой стратегии развития ВТБ заложил возврат к выплате дивидендов в 2026 г. по итогам работы в 2025 г. Объем выплат может составить до 80 млрд рублей. Более подробные показатели банк планирует раскрыть на Дне инвестора в феврале.

В целом, цели по чистой прибыли выглядят реалистичными. Они лишь на 5% выше наших собственных прогнозов. Возобновление выплаты дивидендов не ранее 2026 г. отражает необходимость наращивать капитал в условиях жесткого регулирования и ужесточения требований к уровню достаточности капитала. Мы оцениваем новость как нейтральную.

Атон

Авто-репост. Читать в блоге >>> Банк России рассчитывает, что массовая льготная ипотека завершит свое действие в июле 2024г, останется только адресная (семейная) — Набиуллина

Банк России рассчитывает, что массовая льготная ипотека завершит свое действие в июле 2024г, останется только адресная (семейная) — Набиуллина

Банк России рассчитывает, что массовая льготная ипотека завершит свое действие в июле 2024г, останется только адресная (семейная) — Набиуллина.

«Экзотикой льготная ипотека не будет. Мы исходим из того, что массовая программа льготной ипотеки, безадресная, закончит свое действие в июле, но адресная ипотека, в том числе семейная, останется. Это востребованная ипотека», — сообщила она в интервью РБК, говоря об ожиданиях на 2024 год.

1prime.ru/state_regulation/20231225/842657805.html

Авто-репост. Читать в блоге >>> Прибыль банковского сектора в РФ в 2024 году будет больше 2 трлн рублей - Набиуллина

Прибыль банковского сектора в РФ в 2024 году будет больше 2 трлн рублей - Набиуллина

Глава Банка России Эльвира Набиуллина прогнозирует, что российские банки в 2024 году достигнут прибыли более 2 трлн рублей, благодаря развивающейся экономической активности.

Она отметила, что высокие ставки могут немного сократить маржу банков, но положительные темпы роста позволят им оставаться прибыльными. Набиуллина подчеркнула важность прибыли как основного источника капитала для банков, который необходим для кредитования экономики. За 11 месяцев 2023 года российские банки заработали 3,2 трлн рублей прибыли.

Источник: https://tass.ru/ekonomika/19621475

Авто-репост. Читать в блоге >>> Ко всем, кто критикует банк ВТБ (и я особо это подчеркну, справедливо критикует), у меня только один вопрос. Почему ВТБ до сих пор в индексе Мосбиржи?

Ко всем, кто критикует банк ВТБ (и я особо это подчеркну, справедливо критикует), у меня только один вопрос. Почему ВТБ до сих пор в индексе Мосбиржи? Прибыль ВТБ в ноябре упала почти вдвое. И почему.

Прибыль ВТБ в ноябре упала почти вдвое. И почему.

❗️Прибыль ВТБ в ноябре упала почти вдвое

ВТБ в ноябре заработал 14,7 млрд рублей, свидетельствует отчетность банка по МСФО (в октябре было 26,8 млрд рублей). За 11 месяцев банк заработал 417,5 млрд рублей. Таким образом, госбанк практически достиг цели по прибыли на 2023 год.

Однако в ноябрьской прибыли были «аномальные компоненты», указал первый зампред правления ВТБ Дмитрий Пьянов. Он сравнил это с предновогодней уборкой — банк списал большое количество непрофильных активов на 12 млрд рублей за месяц.

👉 Среди них ряд IT-активов, включая инвестиции в розничный онлайн-банк в телеграм, который запретил использовать Роскомнадзор, а также — в мобильное приложение банка для операционной системы IOS для Iphonе — всего на 6,4 млрд рублей. Приложение ВТБ в AppStore исчезло еще в 2022 году.

@frank_media

t.me/frank_media/12589

Авто-репост. Читать в блоге >>> Фраза года я щитаю

Фраза года я щитаюВТБ может заплатить 80 млрд рублей дивидендами по итогам 2025 года — первый заместитель президента-председателя правления ВТБ Дмитрий Пьянов. $VTBR

Разберем ее подробно.

1) С 2007 года банк наопываед своих акционеров с дивидендами

2) Уже мемом стала фраза — Планируем вернуться к выплате 50% дивидендами.

3) Но здесь происходит «качественный» скачок. Дивиденды обещают в 2026 ( ЧЕРЕЗ 3 ГОДА ), за 2025 год (наступит через год).

И это на серьезных щах говорит первый заместитель президента-председателя правления ВТБ !!!

Это трэш. Я плАчу… и #ржунимагу

Авто-репост. Читать в блоге >>> ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за 11 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже на сегодняшний день находиться под давлением, прибыль снижается из-за повышения ключевой ставки, ужесточения макропруденциальных лимитов/надбавок, укрепления ₽ и к этому ещё добавились новые меры по льготной ипотеке (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок, плюс нет заработка на валюте, льготная ипотека себя проявит уже в следующем году из-за лага). ВТБ же заработал чистой прибыли за ноябрь — 14,7₽ млрд, это на 45% ниже, чем в прошлом квартале, как по мне, довольно чувствительное снижение, учитывая, что по меркам это второй банк в стране. При этом банк преодолел долгожданные 400₽ млрд ещё в прошлом месяце, которые он планировал заработать за год, но после III квартала пересмотрел план — 420₽ млрд за год (за 11 месяцев 2023 года было заработано — 417,5₽ млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4₽ млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

Авто-репост. Читать в блоге >>>

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций