| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 069,9 млрд |

| Опер.доход | 1 122,3 млрд |

| Прибыль | 535,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,0 |

| P/B | 0,4 |

| ЧПМ | 1,3% |

| Див.доход ао | 30,9% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

Обзор акций ВТБ до 2022г.

Обзор акций ВТБ до 2022г.

Приветствую! Представляю к вниманию новый обзор! Извиняюсь за звук, постараюсь улучшить. В конце видео прогнозный график.

Авто-репост. Читать в блоге >>>

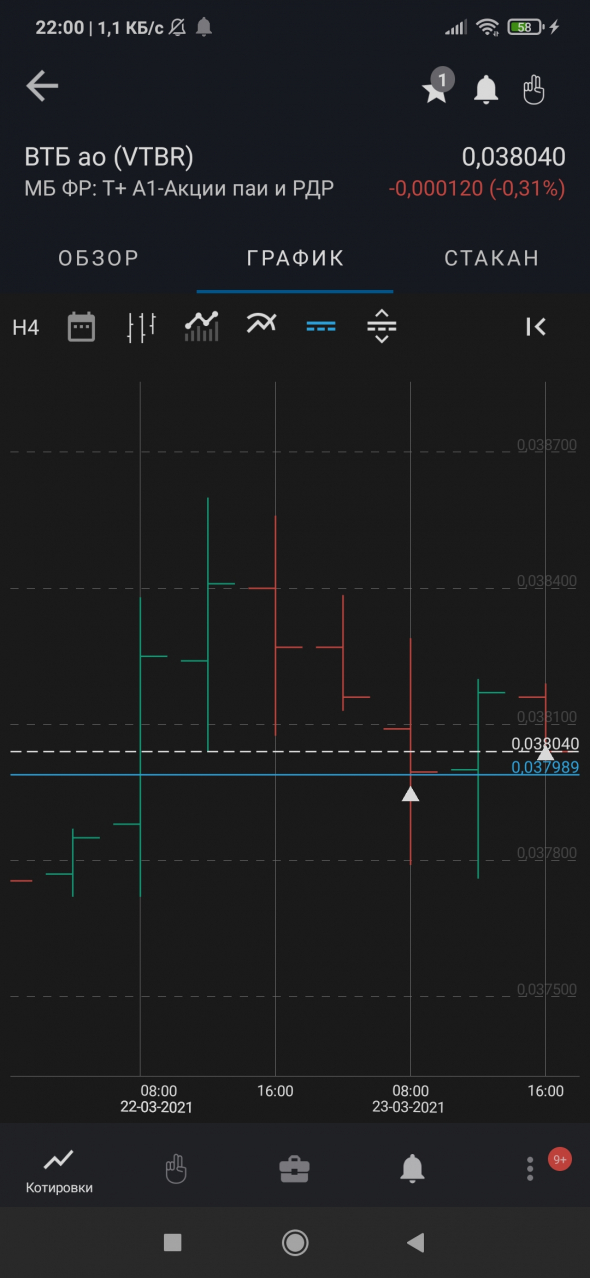

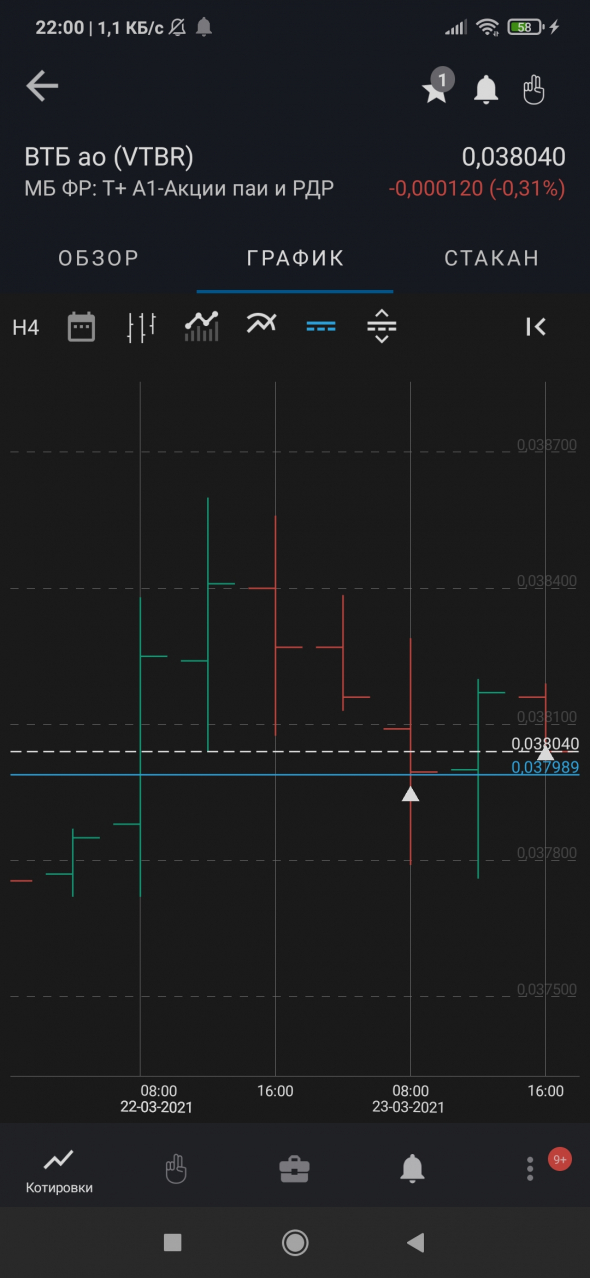

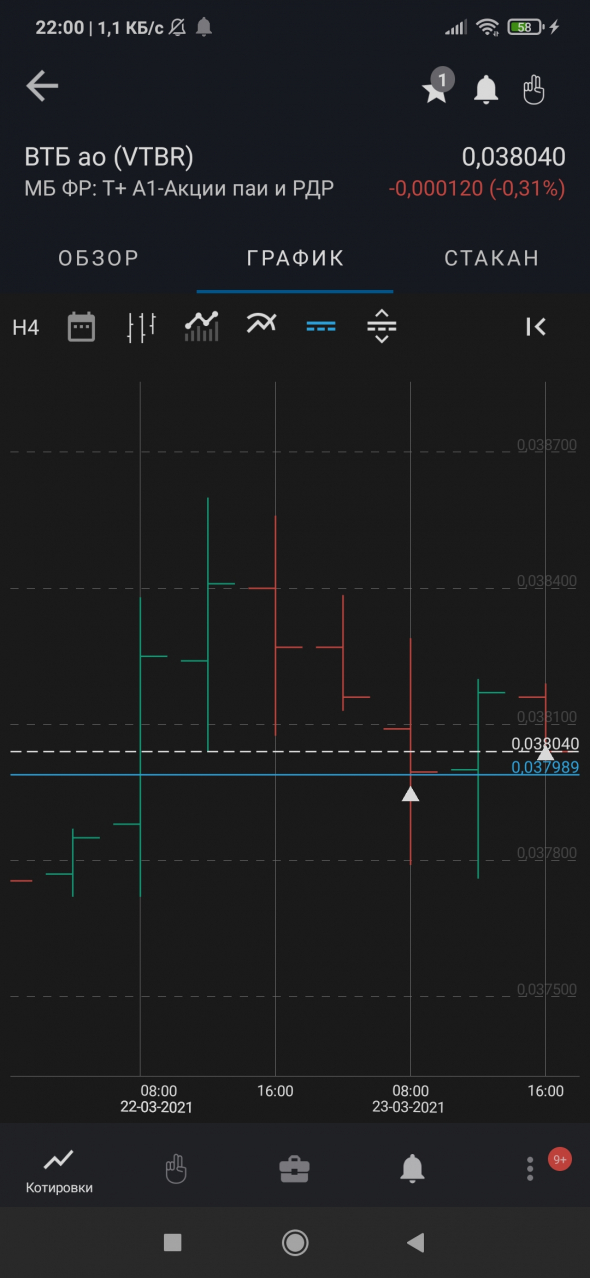

Набираем позу на откате

Привет усилил позу

Авто-репост. Читать в блоге >>>

Firetrade, рынки только начали падать, а Вы акции покупаете. Это крупная ошибка.

Валерий Шеншин, ВТБ всегда падает, когда весь рынок на хаях, он все равно на лоях, так что если его хочется купить, то особо без разницы когда.

Набираем позу на откате

Привет усилил позу

Авто-репост. Читать в блоге >>>

Firetrade, рынки только начали падать, а Вы акции покупаете. Это крупная ошибка.

Валерий Шеншин, конечно

Набираем позу на откате

Привет усилил позу

Авто-репост. Читать в блоге >>>

Firetrade, рынки только начали падать, а Вы акции покупаете. Это крупная ошибка.

Валерий Шеншин, Конечно особено когда идешь ща ценой втб купить никогда не поздно)))

втб купить никогда не поздно)))

чем позже, тем больше акций на ту же сумму )))

Набираем позу на откате

Привет усилил позу

Авто-репост. Читать в блоге >>>

Firetrade, рынки только начали падать, а Вы акции покупаете. Это крупная ошибка.

всем П(ривет). ВТБ кремень

Михаил Тихонов, а потом опять упс?

Alex666, пока молодцом © хенкок

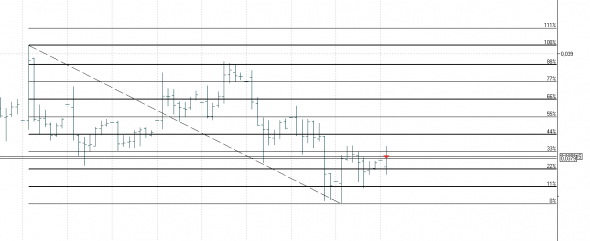

ВТБ.Заходим в лонг.Основание ко входу

Авто-репост. Читать в блоге >>>

Ринат Измайлов, у вас такое хобби, идин и тот же график (кстати, совершенной идиотский) каждую неделю подсовывать уважаемой публике???

«остап не баловал соперников и на всех досках передвинул пешку с е2 на е4.

Делов втом, что „великий комбинатор“ играл в шатхмты 2ой раз в жизни»

ШоLo, второй раз в жизни © — круто ты троллишь

ВТБ.Заходим в лонг.Основание ко входу

Авто-репост. Читать в блоге >>>

Ринат Измайлов, у вас такое хобби, идин и тот же график (кстати, совершенной идиотский) каждую неделю подсовывать уважаемой публике???

«остап не баловал соперников и на всех досках передвинул пешку с е2 на е4.

Делов втом, что „великий комбинатор“ играл в шатхмты 2ой раз в жизни» СП Ростелекома и ВТБ планирует занять 10% рынка Big Data в РФ к 25 г

СП Ростелекома и ВТБ планирует занять 10% рынка Big Data в РФ к 25 г

Совместное предприятие ВТБ и Ростелекома — «Платформа больших данных» (создано в марте 2020 года) — утвердило стратегию развития до 2025 года.

К 2025 году «Платформа больших данных» планирует занять более 10% целевого рынка продуктов Big Data в РоссииЗампред правления ВТБ Вадим Кулик считает, что в 2025 году объем целевого для компании рынка продуктов Big Data в России составит 34 миллиарда рублей.

Планируется, что в отдельных сегментах рынка доля СП будет значительно выше 10%, например, в дистанционной оценке имущества компания рассчитывает занять более 40% рынка.СП планирует в текущем году запустить более 30 пилотных проектов с потенциальными клиентами, а также вывести на рынок платформы обмена Big Data, сервисы дистанционной оценки имущества, прогноза спроса и сервисы доступа к облачной Big Data инфраструктуре.

Авто-репост. Читать в блоге >>>

— Общий объем реструктурированных кредитов с марта 2020 года составил около 7,3 трлн рублей (11% портфеля)

— Общий объем реструктурированных кредитов с марта 2020 года составил около 7,3 трлн рублей (11% портфеля)

— В феврале просроченная задолженность в корпоративном кредитном портфеле несколько снизилась — на 37,7 млрд рублей (-1,2%) за счет списания крупной задолженности одного юридического лица. МЕЧЕЛ????

— В розничном кредитном портфеле просроченная задолженность в соответствии с ожиданиями выросла на 16,0 млрд рублей (+1,7%), что сопоставимо со среднемесячным приростом прошлого года (+1,6%) ЦБ РФ: РОССИЙСКИЕ БАНКИ В ФЕВРАЛЕ УВЕЛИЧИЛИ ПРИБЫЛЬ НА 20% — ДО 168 МЛРД РУБЛЕЙ

ЦБ РФ: РОССИЙСКИЕ БАНКИ В ФЕВРАЛЕ УВЕЛИЧИЛИ ПРИБЫЛЬ НА 20% — ДО 168 МЛРД РУБЛЕЙ

— банки РФ в феврале 2020 года получили 140 млрд рублей прибыли. Таким образом, прибыль сектора в феврале 2021 года выросла на 20% г/г. При этом по сравнению с показателем за январь 2021 года прибыль сократилась на 18% (205 млрд рублей). Снижение прибыли в феврале 2021 года по сравнению с январем было обусловлено отрицательной валютной переоценкой (минус 6 млрд рублей после положительной переоценки в 49 млрд рублей в январе) на фоне укрепления курса рубля, отмечает ЦБ.

— Количество прибыльных банков в феврале заметно снизилось (до 233 с 275), главным образом из-за отрицательной валютной переоценки. Тем не менее, доля банков, получивших прибыль по итогам двух месяцев 2021 года, в активах сектора чуть выросла (до 97% с 96% в январе), так как «вышли в плюс» отдельные средние банки, которые были убыточными по итогам января.

все дружннно вспоминетм про ОВП

Пьянов как-то недавно самоувененно заявил, что они научились не терять от хеджирования ОВП

ВТБ. Итоги голосования "лучший момент для приобретения акций ВТБ"

ВТБ. Итоги голосования "лучший момент для приобретения акций ВТБ"В начале февраля открыл голосование «лучший момент для приобретения акций ВТБ»

lite.mfd.ru/forum/thread/?id=112380

Сейчас подвожу итоги. картинка получилась интересная, на мой взгляд.

Чтобы проще было увидеть резульаты голосования, я сгруппировал варианты ответов по их логическому смыслу. Таким образом, вместо 10 вариантов получилось вдвое меньше. Это удобнее анализировать и обсуждать.

Итак, что получилось на выходе:

31% — уход костина

я полагаю, что это скорее эмоциональный ответ, чем рациональный. уход костина — это риск, который может непонятным образом отыграть в условиях, когда у банка трудности как с капиталом, так и с эффективностью, так как в нашей системе на личности завязанно очень много. А костин к тому же имеет довольно уникальный политический вес в сложившейся системе власти в стране.

Моё мнение, что данный вариант не является сигналом для покупки акций, скорее наоборот… А люди, отметившие этот вариант, либо глубоко не задумывались над вариантами ответов, нажимая первый понравивиашийся вариант (эмоции), либо по своей психологии

Авто-репост. Читать в блоге >>>

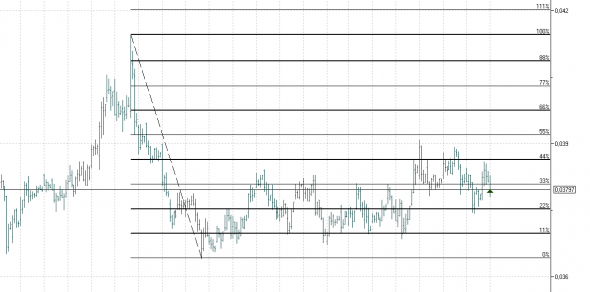

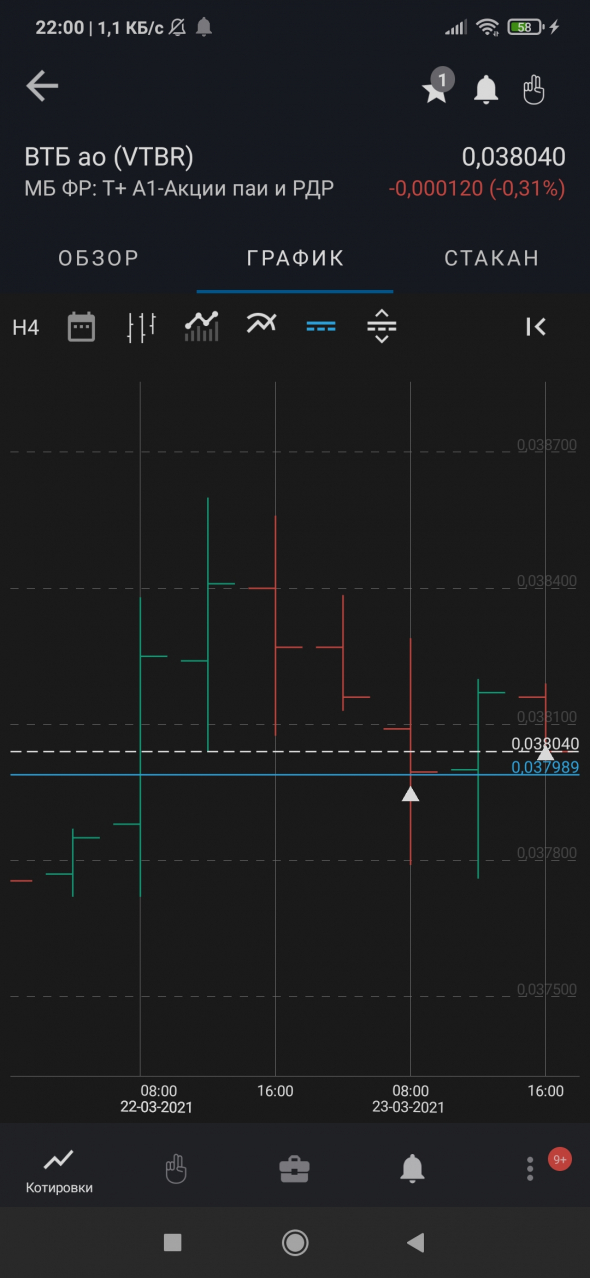

VTBR

Привет всем продал Аэрофлот и Открыл Шорт VTBR

от 44% должны поехать вниз...

Авто-репост. Читать в блоге >>>

Firetrade, нафига?

Арсений Нестеров, что нифига?

🇷🇺#VTBR #экосистемы #банки #россия

Глава ВТБ Андрей Костин рассказал, чем принципиально отличаются экосистемы ВТБ и Сбера. Основной подход его команды: ВТБ — это банк, и необходимо создавать партнерства ведущими компаниями, а не покупать для этого мощности. Компания предоставляет услугу своей отрасли, ВТБ – финансовый партнер. С таким подходом уже реализуются совместные проекты с Яндексом, ПИКом, Магнитом, Ростелекомом и Почтой России.

Роман Ранний, это не экосистема, а тупо кредиты ))

ВТБ отчитался за 4 кв. 2020 года. Отмечу основные моменты:

1) Процентные + комиссионные доходы: +18,9%. С операционной деятельностью все хорошо.

2) Резервы: +146,2%. Создано 227 млрд. рублей резервов под кредитные убытки, против 92,2 млрд. годом ранее. Думаю, все что нужно было в резервы уже положили. Если вернутся к темпам создания резервов 2019 года, прибыль вырастет на 120-150 млрд.

3) Инвестиционная недвижимость -48,8%. Недвижимость обесценилась наполовину! Примерно с 200 до 100 млрд. Интересно, откуда взялась такая оценка и почему не переоценивали раньше — кризиса ждали? Если всё что нужно списали, это также приведет к увеличению прибыли на 100 млрд.

4) Прибыль -62,6%. Прибыль упала с 201,2 млрд. до 75,3 млрд. Это печально.

Итоговая прибыль соответствует прогнозу менеджмента, данному в середине года. На 2021 год менеджмент прогнозирует 250-270 млрд. прибыли. Этого можно добиться за счет уменьшения отчислений в резервы и прекращения переоценки инвестиционных активов. Менеджмент обещает направить 50% ЧП на дивиденды. Если прогноз по прибыли оправдается, это приведет к дивиденду около 0,5 копеек (пол-копейки) на одну обыкновенную акцию. Что примерно равно 13,2% дивидендной доходности по текущим котировкам.

Value, твои комментарии мне понравились больше всего! Забрал первый приз!

Тимофей Мартынов, что-то я так и не получил ничего. В ВТБ даже на отчете не заработать. ;-)

Value, все ты получил

12 марта, 18:08, 1750 рублей на телефон.

Тимофей Мартынов, ладно, значит я не нашел. Извиняюсь.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций