ВТБ отчитался за 4 кв. 2020 года. Отмечу основные моменты:

1) Процентные + комиссионные доходы: +18,9%. С операционной деятельностью все хорошо.

2) Резервы: +146,2%. Создано 227 млрд. рублей резервов под кредитные убытки, против 92,2 млрд. годом ранее. Думаю, все что нужно было в резервы уже положили. Если вернутся к темпам создания резервов 2019 года, прибыль вырастет на 120-150 млрд.

3) Инвестиционная недвижимость -48,8%. Недвижимость обесценилась наполовину! Примерно с 200 до 100 млрд. Интересно, откуда взялась такая оценка и почему не переоценивали раньше — кризиса ждали? Если всё что нужно списали, это также приведет к увеличению прибыли на 100 млрд.

4) Прибыль -62,6%. Прибыль упала с 201,2 млрд. до 75,3 млрд. Это печально.

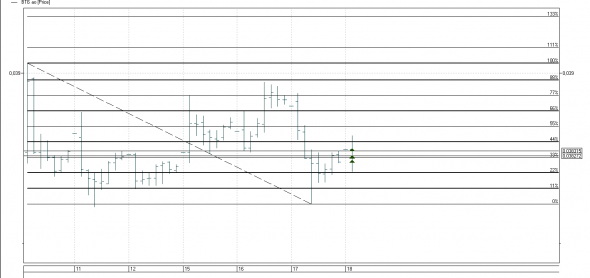

Итоговая прибыль соответствует прогнозу менеджмента, данному в середине года. На 2021 год менеджмент прогнозирует 250-270 млрд. прибыли. Этого можно добиться за счет уменьшения отчислений в резервы и прекращения переоценки инвестиционных активов. Менеджмент обещает направить 50% ЧП на дивиденды. Если прогноз по прибыли оправдается, это приведет к дивиденду около 0,5 копеек (пол-копейки) на одну обыкновенную акцию. Что примерно равно 13,2% дивидендной доходности по текущим котировкам.

Value, твои комментарии мне понравились больше всего! Забрал первый приз!

Тимофей Мартынов, что-то я так и не получил ничего. В ВТБ даже на отчете не заработать. ;-)

Value, проверим, разберемся.

Скорее всего получил, просто не заметил

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций