С.В., Дивы в декабре от 10 до 12 миллиардов. Это от 0,157 до 0,190 на акцию.

Это от 5,7% до 6,9% на руки через 5 месяцев.

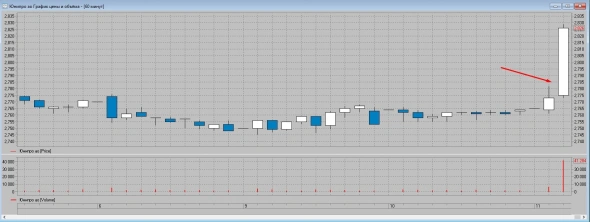

Данные с отчета

Вы миллиардер, раз вам стакана не хватает для ликвидности? Я легко набрал свои 2млн акций и уже хорошо заценил, что такое стабильные дивиденды два раза в год, когда вокруг паника)

Максим Соколов, я эти обещания про дивиденды слышу уже не первый раз. В прошлом году та же песня была, но не было 0,157, а было 0,111. Провидцы на этой ветке 3,5-4 рубля за акцию несколько лет ждут. Когда-нибудь дождутся, не спорю.

Вы когда отвечаете на что-то, внимательно читайте — причем здесь я и стакан? Я трейдер. И Вы со своими 2 млн. акций такой же трейдер. Если завтра Сбер будет давать 12% годовых дивидендами, а Юнипро 10%, Вы останетесь «инвестором» Юнипро? Я нет. Для меня инвестиции — это несколько акций, которые платят дивиденды, и когда одна из них становится интереснее другой, я их перетасовываю, как карты, получая за год дивиденды не 1-2 раза, а от 2 до 5 раз с общей доходностью от такой игры (дивы + разница между куплей-продажей) в 15-25%. Инвесторы со стакана акции не берут. Они покупают пакетами. То, что каждая избушка называет спекулянтов инвесторами, объясняется очень легко — им надо зарабатывать деньги, и они это могут делать только оболванивая клиентов.

И так никто не смог объяснить, чего акция сейчас одна из «недооцененных» на рынке… Может быть Вы сможете?

А вот оправдывать самого себя, что мол вот я какой умный — сижу в такой хорошей акции, а дядьки и тетки с большими деньгами, способные выкупить весь стакан, такие тупые, не стоит. ИНОГДА это заканчивается очень не хорошо. Может быть эти дядьки и тетки что-то знают, чего не знаем мы, и начнут выкупать этот самый стакан не с этих уровней?...

Кстати, а где Вы панику то увидели? Почти все голубые фишки стоят в 1,5-2 раза дороже, чем они стоили два-три года назад. Чего не скажешь про Юнипро. ТВ включаешь — там вообще жизнь прекрасна, Москва КВИ победила, доходы населения растут как на дрожжах, автомобилей не хватает — дефицит на рынке. У нас в России лучше, чем где-либо еще. Нет никакой паники! Вот только Юнипро почему-то стоит менее 3,5 рублей...

Про дивы в декабре — это пока фантазии. Или у Вас есть машина времени, и Вы побывали в декабре 2021 года? «Обещать не значит выполнять».

Кому не нравятся мои посты, конечно, не забудьте поставить минусы. Это в стиле здешних «инвесторов». Я как-то при цене Сбера по 180 тоже писал про дивы по 18 рублей. Там меня тоже минусили. Так что не привыкать. Играйтесь на здоровье.

P.S. У меня много акций Юнипро. Но я жду август-октябрь. На ФР РФ не так много денег, чтобы тащить его вверх без хорошего отката. Но я могу и ошибаться. У меня машины времени нет, чтобы увидеть будущее.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций