ДИКИЙ КОТ, и что много миллионов вы на крипте заработали за последние 5 лет?

Sozidatel,

ДОСТАТОЧНО

| Число акций ао | 268 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 884,2 млрд |

| Опер.доход | 707,0 млрд |

| Прибыль | 154,6 млрд |

| Дивиденд ао | 104 |

| P/E | 5,7 |

| P/B | 1,4 |

| ЧПМ | 10,7% |

| Див.доход ао | 3,2% |

| Т-Технологии | Тинькофф | ТКС Календарь Акционеров | |

| 10/03 ВОСА по сплиту акций в соотношении 1:10 | |

| 05/06 ВОСА по допэмиссии для консолидации 100% АО Точка | |

| Прошедшие события Добавить событие | |

evg_gen +100(100),

Если есть что то лучше напишите! Приму к сведению. Но лучше ОФЗ я пока не нашел хороших идей…

evg_gen +100(100)

Купи лучше ВТБ или СБЕР на средне срок!

У сбера дивы больше 10%. А ВТБ обещали но не точно около 50 рублей з бумагу…

дайте совет по акциям Т-банказастряли акции у меня Т банка

брокер прислал предложение продать

пугают что дивы по Т банку не будут платиться....

Т-Технологии отчитались за III квартал 2025 г. по МСФО.

Ключевые показатели в сравнении год к году• Общая выручка увеличилась на 39%, до 367 млрд руб.

• Процентные расходы выросли на 64% и составили 143 млрд руб. Стоимость фондирования увеличилась с 10,7% до 12,9% в III квартале 2025 г., что отражает динамику процентных ставок на рынке.

• Чистый процентный доход увеличился на 26%, составив 131 млрд руб.

• Комиссионные доходы выросли на 23% и составили 61 млрд руб. благодаря расширению экосистемы продуктов и росту клиентской базы.

• Чистые комиссионные доходы увеличились на 31%, до 39 млрд руб.

• Стоимость риска снизилась до 6,1% по сравнению с 8,2% в III квартале 2024 г. Скорректированная на риск чистая процентная маржа составила 6,9%.

• Операционные расходы увеличились на 21%, до 91 млрд руб. (из-за увеличения клиентской базы, инвестиций в IT-платформу и персонал.

• Операционная чистая прибыль, приходящаяся на акционеров группы (без учета неконтролирующей доли участия и эффектов инвестиции в Яндекс), выросла на 19%, до 45,2 млрд руб.

📈 20 ноября Т-Технологии отчитались за 3 квартал и объявилибайбек.

Разобрал для вас отчет тут: t.me/Vlad_pro_dengi/2033

С того дня акции Т-Технологий показали самую высокую доходность в банковском секторе.

Вывод: байбек — это хорошо. Еще интереснее было бы узнать, что акции растут, а байбека не было 🙃

Поздравляю акционеров компании с хорошей динамикой 🤝

О том, почему Т-Технологии — позиция №1 в моем портфеле, рассказал тут: t.me/Vlad_pro_dengi/2052

Чистая прибыль банковского сектора в октябре составила 310 b₽ (−11% г/г). Средняя ROE снизилась до 19% — на уровне среднемесячного показателя 2025 года. На прибыль повлияли:

▪️ Более низкие отчисления в резервы — снижение на 36 b₽

▪️ Меньшая отрицательная переоценка облигаций: рынок долга продолжил корректироваться, но достиг локального дна как раз в октябре

▪️ 25 b₽ убытков от укрепления рубля (переоценка валютных активов)

▪️ Снижение дивидендов от дочерних финансовых компаний — основные выплаты пришлись на лето

Даже несмотря на аргументы в пользу роста кредитования (потребность в оборотных средствах для рефинанса, оплаты госконтрактов в конце года, наращивание запасов перед сезонным ростом спроса), прибыль снова во многом зависит от неденежных факторов. Но и без их учёта рост составил бы всего около 3% г/г.

📊 Чистая прибыль за 10 месяцев по РСБУ

▪️ Сбер — 1,4 t₽ (+7% г/г). Положительная переоценка валютных активов и валютных кредитов снижает потребность в резервировании. Без этого рост был бы медленнее. За 11 месяцев прибыль +9% г/г.

Совет директоров Т-Технологий объявил об обратном выкупе обыкновенных акций АО «ТБанк» с ISIN RU000A10AMQ9.

Зачем участвовать 👇🏻

▫️Акции ТБанка не торгуются на бирже, поэтому совершение сделок с бумагами может быть затруднено

▫️Акционеры ТБанка, не являются акционерами Т-Технологий и не имеют право на получение дивидендов Т-Технологий.

👌🏻Условия выкупа

• Цена 822 рубля за акцию Тбанка

• Заявки принимаются до 18:00 мск 26.12.2025 года

• Подать заявку можно в мобильном приложении → Витрина → Выкупы

Важно: приложение должно быть не ниже версии 1.11.1

📍За операцию будет комиссия по пп. 1.1 Тарифов

📍 Подробнее об условиях на сайте брокера

Наступают интересные времена для российского рынка. Выполнив минимальные условия коррекции, в ближайший месяц мы будем видеть как формируется очередная попытка к развороту.

Уровень 61.8% от снижения = 3.208 является пределом роста, если планируется еще одно снижение.

Отсюда можно сделать вывод — для планирования более серьезного роста, а может быть и полноценного разворота — уровень 3.208 будет для нас ключевым.

Готовьтесь...

Т-Технологии выпустила сильные результаты за 9М25, подтвердив статус одной из самых быстрорастущих финтех-групп.

Жёсткая ДКП и консолидация Росбанка не помешали группе показать высокие темпы роста выручки (+44% год к году) и прибыли при двузначной рентабельности капитала.

Выручка по управленческой отчетности за 9М25 уже превысила уровень всего 2024 года. Кредитный портфель на 30.09.25 вырос на 15,8% год к году — до 2,94 трлн ₽.

💸 Компания выплатит дивиденды по итогам III квартала — 36₽ на акцию с доходностью 1,2%. Последний день для покупки — 06.01.2026г.

✏️ При текущей цене бумаги торгуются на уровне около P/B25 = 1,3x и P/E25 = 5,3x, что даёт дисконт к компании с ROE близким к 30% и темпами роста чистой прибыли 40%+.

Форвардные мультипликаторы P/B26 близко к 1x и P/E26 = 3,8x исторически соответствуют зоне «очень дешево».

🗣Комментарий: повышаем целевую цену на горизонте 12 месяцев с 4 800 до 5 000 ₽ за акцию.

📲 Акции Т-Технологий в приложении

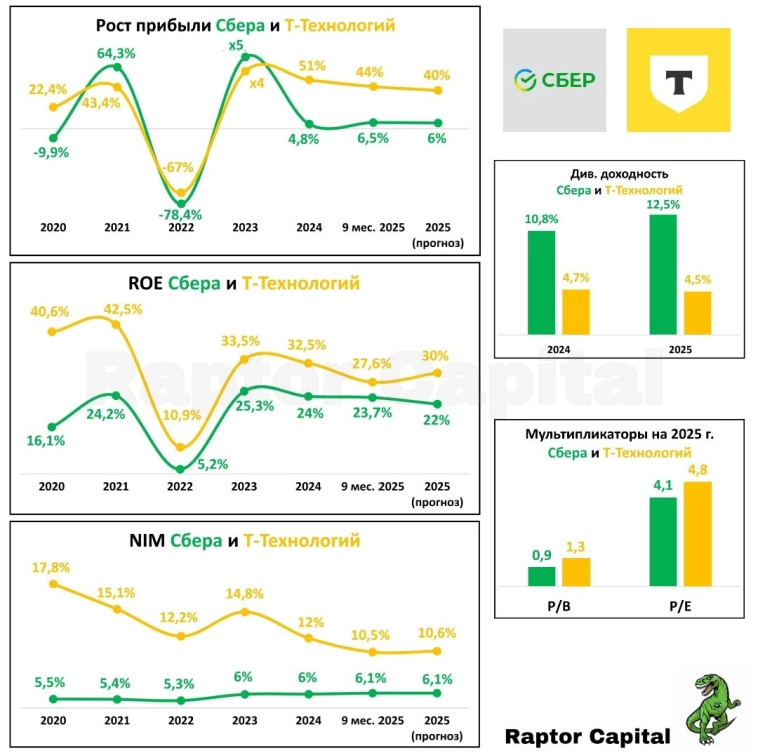

📌 По данным Мосбиржи каждый третий частный инвестор держит в своём портфеле акции Сбера. Акции Т-Технологий держит каждый 15-ый инвестор. Предлагаю сравнить эти две экосистемы и сделать выбор между классикой и ростом.

• За последние 6 лет динамика прибыли лучше у Т-Технологий. Исключение – 2021 и 2023 года, тогда после падения прибыли Сбер восстанавливался более уверенно.

• За последние 2 года Сбер растёт в прибыли на 5-6% в год, Т-Технологии – на 40-50% в год. В 2025 году менеджмент Сбера ожидает рост прибыли на 6%, менеджмент Т-Технологий – на 40%, результаты за 9 месяцев полностью соответствует заданным планкам.

• Рентабельность капитала (ROE) всегда выше у Т-Технологий. По итогам 9 месяцев у Сбера ROE = 23,7%, у Т-Технологий 27,6%. С начала года разница между ROE двух банков снизилась в 2 раза, причина – поглощение Т-Технологиями менее рентабельного Росбанка. И всё же, на каждый рубль вложенных средств Т-Технологии зарабатывают заметно больше Сбера.

Финансовая экосистема Т-Технологии подводит итоги первых девяти месяцев 2025 года. Цифры говорят сами за себя — компания демонстрирует мощный рост по всем фронтам, но в третьем квартале динамика вызвала вопросы. Разбираемся, что стоит за статистикой, и чего ждать инвесторам.

Главные цифры: рост на уровне 40%

По итогам 9 месяцев 2025 года Т-Технологии показывает впечатляющие результаты:

· Чистый процентный доход: 243 млрд рублей (+44% к аналогичному периоду прошлого года).

· Чистый комиссионный доход: 102,5 млрд рублей (+43% г/г).

· Чистая прибыль акционеров: 115,6 млрд рублей (+38% г/г).

Драйверами роста стали расширение кредитного портфеля, рыночная конъюнктура, а также масштабирование экосистемы и постоянный прирост клиентской базы. Количество клиентов превысило 52,8 млн, из которых 34 млн — активные.

Тонкости отчета: почему замедлился рост в 3 квартале?

Внимательные инвесторы заметили несоответствие: на фоне общего роста за 9 месяцев, чистая прибыль в третьем квартале 2025 выросла лишь на 6% (до 40,1 млрд руб.). Это резкий контраст на фоне роста на 42,8% в первом и 99,5% во втором квартале.