| Число акций ао | 35 726 млн |

| Число акций ап | 7 702 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 245,3 млрд |

| Выручка | 2 245,0 млрд |

| EBITDA | – |

| Прибыль | 1 322,0 млрд |

| Дивиденд ао | 0,85 |

| Дивиденд ап | 12,29 |

| P/E | 0,9 |

| P/S | 0,6 |

| P/BV | 0,2 |

| EV/EBITDA | – |

| Див.доход ао | 3,6% |

| Див.доход ап | 23,3% |

| Сургутнефтегаз Календарь Акционеров | |

| 27/06 ГОСА по дивидендам за 2024 год | |

| Прошедшие события Добавить событие | |

Сургутнефтегаз акции

-

Раз уж я влез в чат Сургута, то оставлю это тут

Раз уж я влез в чат Сургута, то оставлю это тут

www.kommersant.ru/doc/4067635

Нефть оказалась в сложном обложении

За льготы для Приобского месторождения может заплатить вся отрасль

Как стало известно “Ъ”, чтобы компенсировать 600 млрд руб. выпадающих доходов бюджета, возникающих при предоставлении налоговых льгот разрабатывающим Приобское месторождение «Роснефти» и «Газпром нефти», Минфин может увеличить налоговую нагрузку на всю отрасль. Среди вариантов, которые рассматривают чиновники,— увеличение НДПИ на нефть и введение НДПИ на попутный нефтяной газ (ПНГ), который является побочным продуктом нефтедобычи и нигде, по словам собеседников “Ъ” в отрасли, налогом не облагается. Размеры дополнительных сборов пока неизвестны, но, по мнению аналитиков, если ввести на ПНГ ставку НДПИ, приближенную к природному газу, можно собрать порядка 90 млрд руб.

Минфин может повысить налоговую нагрузку на нефтяную отрасль при выдаче льгот для Приобского месторождения, рассказали источники “Ъ”, знакомые с ситуацией. О том, что Владимир Путин одобрил налоговые вычеты по НДПИ для Приобского месторождения — его северной части, которую разрабатывает «Роснефть», и южной (у «Газпром нефти»),— “Ъ” сообщал 1 августа. «Роснефть» предлагает предоставить ей десятилетний вычет по НДПИ на 46 млрд руб. в год, «Газпром нефть» — вычет на 13,5 млрд руб. в год с 2020 года.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, мне не надо рассказывать здесь про бух учет. я не только отчетность читаю, я ее составляю по РСБУ и МСФО. поэтому разберись в вопросе. хватит ветку засорять.

Maxone, Ну, вы, господа запутали меня совсем… Можете сказать, какая примерно див доходность то будет. Стоит брать/продавать/держать?

Winnie, стоит. Делай всё сразу. Возьми, потом часть продай, а часть держи

Обзорчик Сургутнефтгаз

В данном обзоре речь пойдет про компанию Сургутнефтегаз и ее привилегированные акции (далее – акции или акции компании).

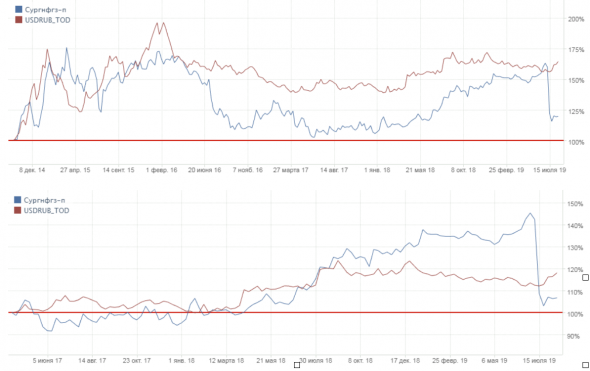

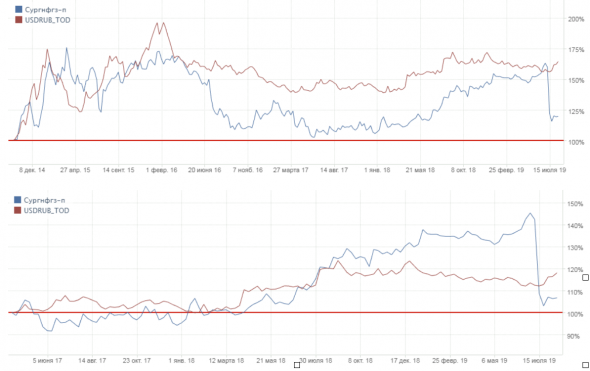

На протяжении последних лет и, в частности, в 2018 году акции компании являются некоторой производной на курс американского доллара. Это происходит из-за того, что на счетах компании депонируется большое количество валюты, а колебания курса приводят к той или иной валютной переоценке. Эта переоценка учитывается в качестве чистой прибыли компании, а значит участвует в выплате дивидендов, которые составляют 10% от прибыли по РСБУ

В качестве рабочей модели мы построили зависимость разницы курса доллара по закрытию календарного года (дата составления годовой отчетности и учета дивидендов) и дивидендов компании. Были получены следующие результаты:

Авто-репост. Читать в блоге >>>

Ефим Подольский, вот эти цифры больше похожи на правду. Иначе сурок бы уже давно растащили по карманам. Обзорчик Сургутнефтгаз

Обзорчик СургутнефтгазВ данном обзоре речь пойдет про компанию Сургутнефтегаз и ее привилегированные акции (далее – акции или акции компании).

На протяжении последних лет и, в частности, в 2018 году акции компании являются некоторой производной на курс американского доллара. Это происходит из-за того, что на счетах компании депонируется большое количество валюты, а колебания курса приводят к той или иной валютной переоценке. Эта переоценка учитывается в качестве чистой прибыли компании, а значит участвует в выплате дивидендов, которые составляют 10% от прибыли по РСБУ

В качестве рабочей модели мы построили зависимость разницы курса доллара по закрытию календарного года (дата составления годовой отчетности и учета дивидендов) и дивидендов компании. Были получены следующие результаты:

Авто-репост. Читать в блоге >>>

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Михаил Новокрещёнов, Посмотрите, пожалуйста ПБУ 10/99. Речь идет не о налоговом учете, а о бухгалтерском учете.

BeTr1, давайте по порядку. Я посмотрел ПБУ 10/99, там указано, что в том числе ведется учет расходов по уменьшению капитала, значит дивидендные выплаты по бухгалтерскому учитываются, это логично (любое движение денег должно фиксироваться). Вот кстати хорошая ссылка по бухгалтерскому учету дивидендов — nalogobzor.info/publ/uchet_raschetov_s_kontragentami/rascheti_s_uchrediteljami/kak_otrazit_v_uchete_nachislenie_i_vyplatu_dividendov/66-1-0-2580 (там действительно описывается ситуация, когда дивиденды могут быть учтены как «прочие расходы»), но вы забываете принципиальный момент — ни в каком случае дивиденды не могут учитываться в качестве расходов при определении чистой прибыли (т.е. учитываться для формирования налогооблагаемой базы, и в статье об этом сказано), таким образом учтенные по бухгалтерскому учеты выплаты дивидендов в отчет о финансовых результатах не могут попасть, поскольку в нем рассчитывается чистая прибыль. А это значит, что в ваших расчетах ошибка, поскольку вы эти выплаты учитываете. Я конечно не бухгалтер, но периодически бухгалтерскую отчетность своего бухгалтера просматриваю и с вопросами расчета прибыли сталкиваюсь. Ну а по поводу самих бумаг — у меня в портфеле они есть, я их держу в качестве своеобразного валютного хеджа, в долгосрок они вполне неплохо играют.

Михаил Новокрещёнов, Еще раз проконсультировался с бухгалтером. Вы совершенно правы: при расчете чистой прибыли за последующий год, учитывать выплаченные дивиденды, которые являются по факту частью чистой прибыли за предыдущий год, нельзя. Мой расчет по чистой прибыли был не верен, так как при подсчете чистой прибыли я вычитал величину дивидендов. Должен также признать правоту участника форума «Сергей Евдокимов» с его вопросом «налоги где ?».

С учетом этих двух корректировок {из расчетов не вычитается 83 млрд; поправочный коэффицент не 0,0091, а 0,00756 с учетом налогообложения прибыли 7,62/1008 по результатам 2018 года}, предполагаемый дивидендный доход таков:

А. при курсе доллара на 31.12.2019 равным 63 рубля — дивиденд = 3,08 рубля на акцию

Б. при курсе доллара на 31.12.2019 равным 64 рубля — дивиденд = 3,45 рубля на акцию

В. при курсе доллара на 31.12.2019 равным 65 рубля — дивиденд = 3,82 рубля на акцию

Г. при курсе доллара на 31.12.2019 равным 66 рубля — дивиденд = 4,19 рубля на акцию

Д. при курсе доллара на 31.12.2019 равным 67 рубля — дивиденд = 4,56 рубля на акцию

Е. при курсе доллара на 31.12.2019 равным 68 рубля — дивиденд = 4,92 рубля на акцию

Ж. при курсе доллара на 31.12.2019 равным 69 рубля — дивиденд = 5,29 рубля на акцию

ЗЫ. при курсе доллара на 31.12.2019 равным 100 рублей — дивиденд = 16,73 рубля на акцию

Enjoy Again !

BeTr1, тот случай, когда приемлема Ж

RiverVolga, А понял! Предполагаю, что реализуется случай Д. Хотя на Ж взобраться не прочь!

BeTr1, )))

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Михаил Новокрещёнов, Посмотрите, пожалуйста ПБУ 10/99. Речь идет не о налоговом учете, а о бухгалтерском учете.

BeTr1, давайте по порядку. Я посмотрел ПБУ 10/99, там указано, что в том числе ведется учет расходов по уменьшению капитала, значит дивидендные выплаты по бухгалтерскому учитываются, это логично (любое движение денег должно фиксироваться). Вот кстати хорошая ссылка по бухгалтерскому учету дивидендов — nalogobzor.info/publ/uchet_raschetov_s_kontragentami/rascheti_s_uchrediteljami/kak_otrazit_v_uchete_nachislenie_i_vyplatu_dividendov/66-1-0-2580 (там действительно описывается ситуация, когда дивиденды могут быть учтены как «прочие расходы»), но вы забываете принципиальный момент — ни в каком случае дивиденды не могут учитываться в качестве расходов при определении чистой прибыли (т.е. учитываться для формирования налогооблагаемой базы, и в статье об этом сказано), таким образом учтенные по бухгалтерскому учеты выплаты дивидендов в отчет о финансовых результатах не могут попасть, поскольку в нем рассчитывается чистая прибыль. А это значит, что в ваших расчетах ошибка, поскольку вы эти выплаты учитываете. Я конечно не бухгалтер, но периодически бухгалтерскую отчетность своего бухгалтера просматриваю и с вопросами расчета прибыли сталкиваюсь. Ну а по поводу самих бумаг — у меня в портфеле они есть, я их держу в качестве своеобразного валютного хеджа, в долгосрок они вполне неплохо играют.

Михаил Новокрещёнов, Еще раз проконсультировался с бухгалтером. Вы совершенно правы: при расчете чистой прибыли за последующий год, учитывать выплаченные дивиденды, которые являются по факту частью чистой прибыли за предыдущий год, нельзя. Мой расчет по чистой прибыли был не верен, так как при подсчете чистой прибыли я вычитал величину дивидендов. Должен также признать правоту участника форума «Сергей Евдокимов» с его вопросом «налоги где ?».

С учетом этих двух корректировок {из расчетов не вычитается 83 млрд; поправочный коэффицент не 0,0091, а 0,00756 с учетом налогообложения прибыли 7,62/1008 по результатам 2018 года}, предполагаемый дивидендный доход таков:

А. при курсе доллара на 31.12.2019 равным 63 рубля — дивиденд = 3,08 рубля на акцию

Б. при курсе доллара на 31.12.2019 равным 64 рубля — дивиденд = 3,45 рубля на акцию

В. при курсе доллара на 31.12.2019 равным 65 рубля — дивиденд = 3,82 рубля на акцию

Г. при курсе доллара на 31.12.2019 равным 66 рубля — дивиденд = 4,19 рубля на акцию

Д. при курсе доллара на 31.12.2019 равным 67 рубля — дивиденд = 4,56 рубля на акцию

Е. при курсе доллара на 31.12.2019 равным 68 рубля — дивиденд = 4,92 рубля на акцию

Ж. при курсе доллара на 31.12.2019 равным 69 рубля — дивиденд = 5,29 рубля на акцию

ЗЫ. при курсе доллара на 31.12.2019 равным 100 рублей — дивиденд = 16,73 рубля на акцию

Enjoy Again !

BeTr1, тот случай, когда приемлема Ж

RiverVolga, Извините, я тут человек новый и пока не знаю, что значит «Ж» с большой буквы. Поясните, пожалуйста.

BeTr1, Ж. при курсе доллара на 31.12.2019 равным 69 рубля — дивиденд = 5,29 рубля на акцию

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Михаил Новокрещёнов, Посмотрите, пожалуйста ПБУ 10/99. Речь идет не о налоговом учете, а о бухгалтерском учете.

BeTr1, давайте по порядку. Я посмотрел ПБУ 10/99, там указано, что в том числе ведется учет расходов по уменьшению капитала, значит дивидендные выплаты по бухгалтерскому учитываются, это логично (любое движение денег должно фиксироваться). Вот кстати хорошая ссылка по бухгалтерскому учету дивидендов — nalogobzor.info/publ/uchet_raschetov_s_kontragentami/rascheti_s_uchrediteljami/kak_otrazit_v_uchete_nachislenie_i_vyplatu_dividendov/66-1-0-2580 (там действительно описывается ситуация, когда дивиденды могут быть учтены как «прочие расходы»), но вы забываете принципиальный момент — ни в каком случае дивиденды не могут учитываться в качестве расходов при определении чистой прибыли (т.е. учитываться для формирования налогооблагаемой базы, и в статье об этом сказано), таким образом учтенные по бухгалтерскому учеты выплаты дивидендов в отчет о финансовых результатах не могут попасть, поскольку в нем рассчитывается чистая прибыль. А это значит, что в ваших расчетах ошибка, поскольку вы эти выплаты учитываете. Я конечно не бухгалтер, но периодически бухгалтерскую отчетность своего бухгалтера просматриваю и с вопросами расчета прибыли сталкиваюсь. Ну а по поводу самих бумаг — у меня в портфеле они есть, я их держу в качестве своеобразного валютного хеджа, в долгосрок они вполне неплохо играют.

Михаил Новокрещёнов, Еще раз проконсультировался с бухгалтером. Вы совершенно правы: при расчете чистой прибыли за последующий год, учитывать выплаченные дивиденды, которые являются по факту частью чистой прибыли за предыдущий год, нельзя. Мой расчет по чистой прибыли был не верен, так как при подсчете чистой прибыли я вычитал величину дивидендов. Должен также признать правоту участника форума «Сергей Евдокимов» с его вопросом «налоги где ?».

С учетом этих двух корректировок {из расчетов не вычитается 83 млрд; поправочный коэффицент не 0,0091, а 0,00756 с учетом налогообложения прибыли 7,62/1008 по результатам 2018 года}, предполагаемый дивидендный доход таков:

А. при курсе доллара на 31.12.2019 равным 63 рубля — дивиденд = 3,08 рубля на акцию

Б. при курсе доллара на 31.12.2019 равным 64 рубля — дивиденд = 3,45 рубля на акцию

В. при курсе доллара на 31.12.2019 равным 65 рубля — дивиденд = 3,82 рубля на акцию

Г. при курсе доллара на 31.12.2019 равным 66 рубля — дивиденд = 4,19 рубля на акцию

Д. при курсе доллара на 31.12.2019 равным 67 рубля — дивиденд = 4,56 рубля на акцию

Е. при курсе доллара на 31.12.2019 равным 68 рубля — дивиденд = 4,92 рубля на акцию

Ж. при курсе доллара на 31.12.2019 равным 69 рубля — дивиденд = 5,29 рубля на акцию

ЗЫ. при курсе доллара на 31.12.2019 равным 100 рублей — дивиденд = 16,73 рубля на акцию

Enjoy Again !

BeTr1, тот случай, когда приемлема Ж

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Михаил Новокрещёнов, Посмотрите, пожалуйста ПБУ 10/99. Речь идет не о налоговом учете, а о бухгалтерском учете.

BeTr1, давайте по порядку. Я посмотрел ПБУ 10/99, там указано, что в том числе ведется учет расходов по уменьшению капитала, значит дивидендные выплаты по бухгалтерскому учитываются, это логично (любое движение денег должно фиксироваться). Вот кстати хорошая ссылка по бухгалтерскому учету дивидендов — nalogobzor.info/publ/uchet_raschetov_s_kontragentami/rascheti_s_uchrediteljami/kak_otrazit_v_uchete_nachislenie_i_vyplatu_dividendov/66-1-0-2580 (там действительно описывается ситуация, когда дивиденды могут быть учтены как «прочие расходы»), но вы забываете принципиальный момент — ни в каком случае дивиденды не могут учитываться в качестве расходов при определении чистой прибыли (т.е. учитываться для формирования налогооблагаемой базы, и в статье об этом сказано), таким образом учтенные по бухгалтерскому учеты выплаты дивидендов в отчет о финансовых результатах не могут попасть, поскольку в нем рассчитывается чистая прибыль. А это значит, что в ваших расчетах ошибка, поскольку вы эти выплаты учитываете. Я конечно не бухгалтер, но периодически бухгалтерскую отчетность своего бухгалтера просматриваю и с вопросами расчета прибыли сталкиваюсь. Ну а по поводу самих бумаг — у меня в портфеле они есть, я их держу в качестве своеобразного валютного хеджа, в долгосрок они вполне неплохо играют.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, мне не надо рассказывать здесь про бух учет. я не только отчетность читаю, я ее составляю по РСБУ и МСФО. поэтому разберись в вопросе. хватит ветку засорять.

Maxone, промахнулся, согласен.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Михаил Новокрещёнов, не спорьте это бесполезно. Пусть человек считает как ему угодно.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, согласно п.1 ст.270 НК РФ дивиденды не могут учитывать в виде расходов. Я не слышал, чтобы существовали учетные политики компаний, которые противоречили бы законодательству.

Есть беспроигрышная идея!

Взять в шорт Сургут об., и купить Сургут пр.

… Где здесь может быть подвох?

Трутнев, обычка будет расти, а префка падать — вот здесь и будет подвох.

С.В., какую комиссию берут брокеры за шорт? Реально ли взять бумагу в шорт на долгосрок (год-два)?

Трутнев, Ну ВТБ берет 17-18% годовых

Павел Михайлов, мне брокер платит 0,5% годовых когда берет у меня бумаги для шорта! Вот это доход)) Идея с шортом Сург об. отменяется…

Есть беспроигрышная идея!

Взять в шорт Сургут об., и купить Сургут пр.

… Где здесь может быть подвох?

Трутнев, обычка будет расти, а префка падать — вот здесь и будет подвох.

С.В., какую комиссию берут брокеры за шорт? Реально ли взять бумагу в шорт на долгосрок (год-два)?

Трутнев, Ну ВТБ берет 17-18% годовых

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, мне не надо рассказывать здесь про бух учет. я не только отчетность читаю, я ее составляю по РСБУ и МСФО. поэтому разберись в вопросе. хватит ветку засорять.

Maxone, Ну, вы, господа запутали меня совсем… Можете сказать, какая примерно див доходность то будет. Стоит брать/продавать/держать?

Winnie, лучше самостоятельно в этом вопросе разобраться, а то Вам насоветуют ;-)

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, мне не надо рассказывать здесь про бух учет. я не только отчетность читаю, я ее составляю по РСБУ и МСФО. поэтому разберись в вопросе. хватит ветку засорять.

Maxone, Ну, вы, господа запутали меня совсем… Можете сказать, какая примерно див доходность то будет. Стоит брать/продавать/держать?

Winnie, рубль дивов) не брать, не держать, а вот продавать раньше надо было. проще татнефти сейчас взять и получить отличные 6% или ГМК.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, Вы не правы… Дивиденды никогда не относятся к расходам

Есть беспроигрышная идея!

Взять в шорт Сургут об., и купить Сургут пр.

… Где здесь может быть подвох?

Трутнев, обычка будет расти, а префка падать — вот здесь и будет подвох.

С.В., да, но обычка как правило дороже префки, немного. И это в компаниях где дивы на обычка и пр. одинаковые. А тут шансов того что обычка будет больше префки не сильно много. То есть идея в том про наличие префок страхует шорт по обычке.

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию

Б. Максимальный (маловероятный) вариант = (450+132+51,0*68-3222-83)*0,00919 = 6,84 рубля на акцию

Самое важное заключается в том, что, начиная с 2018 года, доля прибыли от рублевой деятельности и %% по вкладам стали равны доле от валютной переоценке валютных вкладов, а по итогам 2019 рост этих двух показателей увеличивается, то есть влияние переоценки т.н. «валютной кубышки» снижается из-за двух факторов: роста доходов в рублях + стабилизации курса в пределах ± 5%.

Это означает, что в будущем могут выплачиваться стабильно высокие дивиденды в %% к стоимости акции, как это было в 2010-2014 годах. Вот ссылка на выплаты:

investmint.ru/sngsp/

Исходя из дивиденда на 1 акцию на уровне 8,5% годовых, стоимость самой акции = 4,35/0,085 — 6,84/0,85 = 51,2-80,5

Enjoy !

BeTr1, почему вы в расчетах вычитаете выплаченные дивиденды(83 млрд) за прошлый год?

Они платятся из прибыли за предыдущий год и не влияют на определение прибыли за текущий.

Павел Михайлов,

Дивиденды за 2018 год были определены по итогам 2018 года и утверждены на ГОСА 28.06.2019.

Выплата дивидендов прошла 18.07.2019.

произведена из чистой прибыли 2018 года, соответственно на чистую прибыль за 2019 год они никак не влияют и не вычитаются.

А так конечно очень бы хотелось чтобы вы были правы в части возможных дивов за 2019 год.

Павел Михайлов, Если в учетной политике предприятия дивиденды отнесены к расходам, то выплаченные дивиденды учитываются в строке «прочие расходы» в отчете того периода, когда это решение было принято. ГОСА прошла 28,06,2019, соответственно расходы на дивиденды учтены за первое полугодие 2019, что и происходит с Сургутом.

BeTr1, какие расходы? ты о чем? дивиденды выплачиваются из ЧИСТОЙ ПРИБЫЛИ!!!

Maxone, Дивиденды вылачиваются как %% от чистой прибыли согласно принятой дивидендной политики.

Речь идет о бухгалтерском учете выплаченных сумм и об отражении этих сумм в промежуточных отчетах.

BeTr1, мне не надо рассказывать здесь про бух учет. я не только отчетность читаю, я ее составляю по РСБУ и МСФО. поэтому разберись в вопросе. хватит ветку засорять.

Maxone, Ну, вы, господа запутали меня совсем… Можете сказать, какая примерно див доходность то будет. Стоит брать/продавать/держать?

Goldman Sachs понизил рекомендацию для «префов» Сургутнефтегаза до «продавать» и оценку в 1,5 раза

Москва. 21 августа. ИНТЕРФАКС — Goldman Sachs понизил прогнозную стоимость привилегированных акций «Сургутнефтегаза» (MOEX: SNGS) с 44 рублей до 30 рублей за штуку, по данным агентства Bloomberg.

Кроме того, рекомендация для этих бумаг была понижена аналитиками с «держать» до «продавать».

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены привилегированных акций «Сургутнефтегаза», основанный на оценках аналитиков 10 инвестиционных банков, составляет 48,44 рубля за штуку, консенсус-рекомендация — «держать».

Текущая стоимость этих бумаг составляет порядка 31,91 рубля за штуку.

drbv, Четыре года назад этот же Goldman Sachs писал, что акции Сургута преф упадут до 8 рублей за 1 штуку. Опять таки об этом пишет Финмаркет без ссылки на сайт Goldman Sachs.

www.rbc.ru/tyumen/18/05/2015/5592b42b9a7947de211fc6ca

BeTr1, Ндааа… Ссылка 1915 года. Вообще странно, дивиденды не хилые, финансовые показатели тоже… Консенсус рекомендацию тоже можно критикнуть, потенциал 50 %, рекомендации держать. Попробуй найти такие бумаги!

Winnie, Честно говоря, я тоже ничего не понимаю: Дивиденды за 2019 год светят 4,2 — 5 рублей за акцию, по объему торгов акция фактически голубая фишка. Идет рост выручки и прибыли в рублях. Идет рост %% по валютным вкладам каждый квартал. Идет рост накопления валютной выручки на счетах каждый год на 2,5 — 2,7 млрд. долларов.

Мне кажется сейчас все вбивают деньги в Норникель и Роснефть. Они объявили хорошие дивиденды, вот все туда и побежали. Надо подождать…

BeTr1, Как вы такие большие дивы насчитали если у них за первое полугодие убыток? Бакс, как мы видим, бодро пошёл вниз, т.ч. пока о 4,2 рубля говорить слишком оптимистично

ZaPutinNet, Я об этом уже писал. Мои расчеты основаны на отчете по РСБУ за 2018 и 2 квартала 2019 года.

Вот ссылка:

www.surgutneftegas.ru/investors/reporting/

Вот сами расчеты по итогам 2019 года:

1. Прибыль за 2 квартала 2019 = 212 млрд. Прогноз по итогам года 2019 = 430-450 млрд (второе полугодие всегда лучше)

2. Доходы от процентов за 2 квартала 2019 = 59 млрд.

Прогноз по итогам 2019 года = 125-132 млрд (каждый квартал есть рост из-за роста величины валютного вклада)

3. Валютные вклады на 31.12.2018 = 46,4 млрд(3222/69,47). На 30.06.2019 = 47,5 млрд(2995/63,07).

Прогноз на 31.12.2019 = 48,8-51,0 млрд (второе полугодие всегда больше поступлений по итогам 2015-2018).

4. Выплата дивидендов за 2018 год = -83 млрд.

5. Прогноз курса на 31.12.2019

по консенсусу с учетом выплаты долга компаниями РФ в декабре 2019 года = 66-68 рублей за доллар.

6. Соотношение дивиденда к чистой прибыли за 2018 год = 7,62 / 829 = 0,00919

ИТОГО ПОЛУЧАЕМ:

А. Минимальный (очень вероятный)вариант = (430+125+48,8*66-3222-83)*0,00919 = 4,35 рубля на акцию