| Число акций ао | 15 690 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 19,3 млрд |

| Выручка | 94,2 млрд |

| EBITDA | 2,3 млрд |

| Прибыль | -39,5 млрд |

| Дивиденд ао | – |

| P/E | -0,5 |

| P/S | 0,2 |

| P/BV | 0,4 |

| EV/EBITDA | 35,6 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сегежа Групп акции

-

Mail.ru может быть исключена из индекса MSCI Russia в рамках ноябрьского полугодового пересмотра индексов MSCI

Mail.ru может быть исключена из индекса MSCI Russia в рамках ноябрьского полугодового пересмотра индексов MSCI👉 Mail.ru может быть исключена из индекса MSCI Russia в рамках ноябрьского полугодового пересмотра индексов MSCI, говорится в обзоре главного стратега «ВТБ Капитала» по рынку акций Ильи Питерского.

👉 Как отмечает эксперт, с учетом текущих котировок (на уровне $19 за GDR) компания может быть перемещена в индекс MSCI Russia Small Cap (т.е., если бы цены отсечения были взяты на закрытие рынка 26 августа, то вероятность попадания Mail.ru в индекс малой капитализации составила бы 50/50)

👉 По оценкам Питерского, если «РусГидро» (MOEX: HYDR) (на данный момент не является членом семейства индексов MSCI) покажет динамику существенно хуже Mail.ru, тогда в MSCI Russia Small Cap попадет она, в то время как Mail.ru останется в основном индексе

👉 Кроме того, как пишет стратег, ГК «ПИК», «Магнитогорский металлургический комбинат» (MOEX: MAGN) (ММК) и «Русал» (MOEX: RUAL) рассматриваются теперь как потенциальные кандидаты на попадание в индекс MSCI Russia

👉 Касательно изменений в MSCI Russia Small Cap index, «ВТБ Капитал» ожидает включения в него акций Segezha (MOEX: SGZH) и «префов» «Башнефти» (MOEX: BANE) в ноябре

👉 Индексный провайдер MSCI объявит итоги очередного полугодового пересмотра индекса MSCI Russia в ночь на 12 ноября 2021 года по московскому времени

👉 MSCI в качестве цен отсечения в ходе ноябрьского пересмотра индексов будет использовать котировки бумаг на закрытие одного из торговых дней 18-29 октября.

👉 Все изменения вступят в силу 30 ноября после закрытия торгов

👉 Индексы MSCI носят прикладной характер: многие инвестиционные фонды их «покупают», то есть вкладываются в акции, входящие в структуру индекса, пропорционально весу в нем, а также разрабатывают сложные структурные инструменты на основе индексов. Включение в индекс MSCI гарантирует акциям компаний более высокую ликвидность

Авто-репост. Читать в блоге >>>

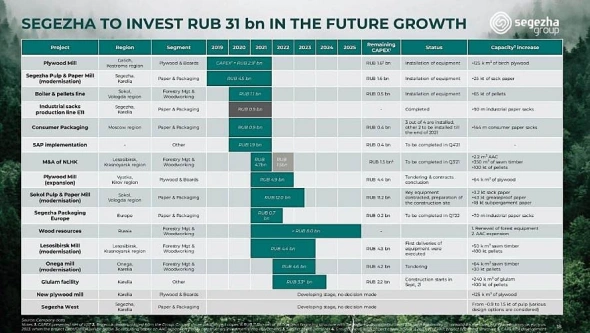

Если по сегментам маржинальность лучшая у пиломатериалов и пеллет — 46%

Если по сегментам маржинальность лучшая у пиломатериалов и пеллет — 46%

Далее фанера — 45%

Потом домостроение (половина тех же пиломатериалов и половина на CLT&КДК) — 44%

И самая слабая у бумаги — 27%. Скорее всего результаты станут чуть лучше (недавно ввели мощности по беленой бумаге, а там маржа выше)

Пишет

t.me/tuzemooon/290

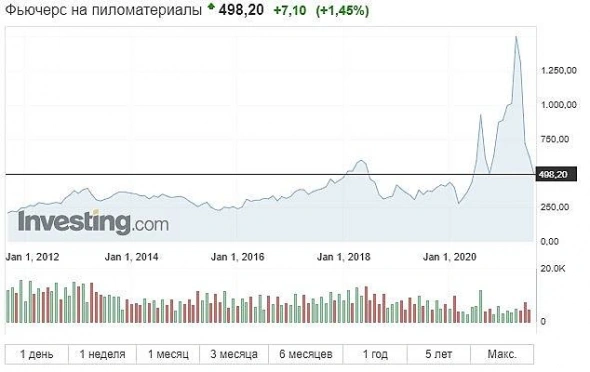

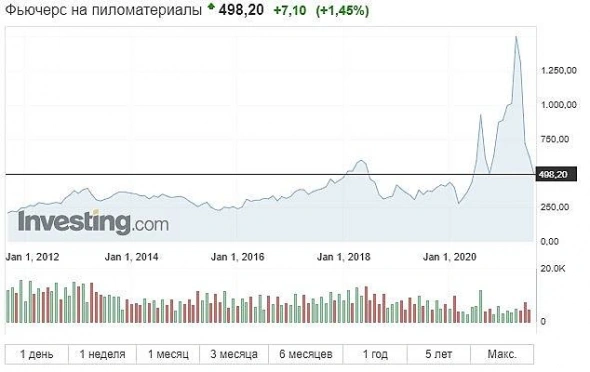

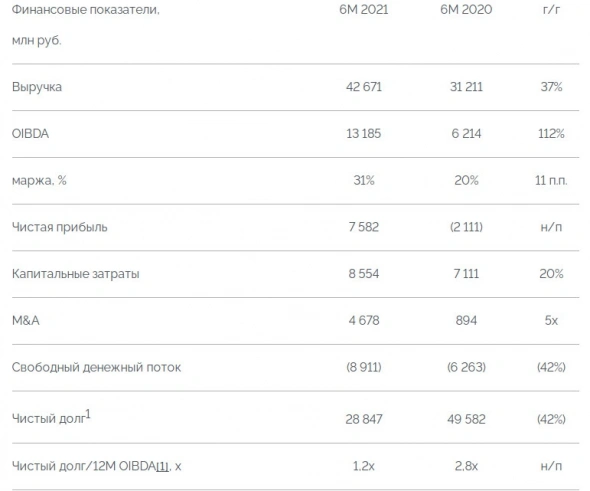

У Сегежи мощный отчет: OIBDA утроилась, плюс прибыль в 7,6 млрд рублей против убытка в 2,1 млрд в прошлом году.

Но боюсь, что следующие кварталы будут уже не такими выдающимися. Понять почему, можно посмотрев на этот график.

Роман Ранний, тут кстати сама компания пишет. По этим словам как раз лучший квартал ещё впереди.

За 6М 2021 г. средние цены реализации продукции Segezha Group составили:

Мешочная бумага — 585 евро/т (+8% г/г)

Пиломатериалы — 219 евро/м3

(+60% г/г)

Фанера березовая — 506 евро/м3

(+22% г/г)

Клееные деревянные конструкции (КДК) — 364 евро/м3

(+25% г/г)

Это кажется интересным. Фанера самая дорогая, т.к. один куб это 650 кг где-то. Потом мешочная бумага и КДК.

Айрат Нугуманов, помоему у древесины вообще 0,6 плотность где-то на куб плюс-минус.

Izhik, в диапазоне 600-650 от влажности ж еще зависит.

За 6М 2021 г. средние цены реализации продукции Segezha Group составили:

Мешочная бумага — 585 евро/т (+8% г/г)

Пиломатериалы — 219 евро/м3

(+60% г/г)

Фанера березовая — 506 евро/м3

(+22% г/г)

Клееные деревянные конструкции (КДК) — 364 евро/м3

(+25% г/г)

Это кажется интересным. Фанера самая дорогая, т.к. один куб это 650 кг где-то. Потом мешочная бумага и КДК.

Айрат Нугуманов, помоему у древесины вообще 0,6 плотность где-то на куб плюс-минус.

Клееная древесина — между прочим химия у нас вся оч дорогая. Так что если говорить о дороговизне.

Да и по плотности в чем преимущество, дак только в более легкой транспортировке. В строительстве как мне кажется важна больше кубатура как таковая и еще более важны характеристики материала.

А у нас тут маржинальность на форуме важна :-) Пишет

Пишет

t.me/tuzemooon/290

У Сегежи мощный отчет: OIBDA утроилась, плюс прибыль в 7,6 млрд рублей против убытка в 2,1 млрд в прошлом году.

Но боюсь, что следующие кварталы будут уже не такими выдающимися. Понять почему, можно посмотрев на этот график.

За 6М 2021 г. средние цены реализации продукции Segezha Group составили:

Мешочная бумага — 585 евро/т (+8% г/г)

Пиломатериалы — 219 евро/м3

(+60% г/г)

Фанера березовая — 506 евро/м3

(+22% г/г)

Клееные деревянные конструкции (КДК) — 364 евро/м3

(+25% г/г)

Это кажется интересным. Фанера самая дорогая, т.к. один куб это 650 кг где-то. Потом мешочная бумага и КДК.

Рентабельность за полгода пониже — 31%. За 3 квартал рентабельность должна даже подрасти, средняя цена на пиломатериалы по результатам 2 самая высокая, а ЛАГ около 3 месяцев. Поэтому рентабельность по результатам года должна быть не меньше 31%. Можно так с запасом считать 30%

Рентабельность за полгода пониже — 31%. За 3 квартал рентабельность должна даже подрасти, средняя цена на пиломатериалы по результатам 2 самая высокая, а ЛАГ около 3 месяцев. Поэтому рентабельность по результатам года должна быть не меньше 31%. Можно так с запасом считать 30% Ожидаемый лучший отчёт. Рентабельность по OIBDA 33,46%.

Ожидаемый лучший отчёт. Рентабельность по OIBDA 33,46%.

Цены на пиломатериалы были на пике во 2 квартале, но из-за их лага тут в результатах должны быть еще цены 1 квартала, по ЧП и OIBDA компания растёт и может быть следующие кварталы будут ещё лучше без снижения из-за снижения цен. Просто производство расширится. На мой взгляд самая недооцененная компания сейчас (из тех что повернуты лицом к инвестору)

Неужели удачное IPO Segezha Group

Zhenya Frosty, удачное IPO — это Самолёт и Озон ))) Сегежа пока что только вернулась к цене размещения, дав долгосрочным инвесторам закупиться на лоях. Кстати, Самолёт после IPO тоже какое-то время болтался в просадке, а потом сделал три икса. От Сегежи иксов не жду, но 10 рублей за акцию уже будет очень и очень неплохо.

Чистая прибыль Сегежа в 1 п/г составила ₽8 млрд по сравнению с убытком ₽2 млрд годом ранее

Чистая прибыль Сегежа в 1 п/г составила ₽8 млрд по сравнению с убытком ₽2 млрд годом ранееВыручка составила 43 млрд руб., увеличившись на 37% год-к-году (г/г), под воздействием восстановления глобального спроса и роста средних цен реализации продукции Группы.

· OIBDA достигла 13 млрд руб., увеличившись в 2 раза на 112% год-к-году, за счет роста выручки и контроля над основными статьями затрат;

· Маржа по OIBDA выросла до 31% (+11 п.п. г/г);

· Чистая прибыль составила 8 млрд руб. по сравнению с убытком (2) млрд руб. годом ранее благодаря сильным операционным показателям — росту выручки и маржинальности бизнеса. На динамику чистой прибыли г/г также повлиял единовременный убыток по переоценке валютных кредитов в прошлом году.

Новости (segezha-group.com)

Авто-репост. Читать в блоге >>> Чистая прибыль Segezha Group по МСФО за 6 мес. 2021 г. составила ₽7,582 млрд., против убытка ₽2,111 млрд. в предыдущем году. Выручка увеличилась на 36,7% до ₽42,671 млрд. против ₽31,211 млрд. годом ранее.

Чистая прибыль Segezha Group по МСФО за 6 мес. 2021 г. составила ₽7,582 млрд., против убытка ₽2,111 млрд. в предыдущем году. Выручка увеличилась на 36,7% до ₽42,671 млрд. против ₽31,211 млрд. годом ранее.

segezha-group.com/upload/iblock/306/utcyhyrtifosz0hxbjazlllqilsd6fpo.pdf

p/e=-94?

p/e=-94?

P/Bv=19,6?

Что нас ждет? Падения после IPO так и не было, ждут дивов, а потом гэп, который не закроется? Ну стандартная история всех контор. Вроде для диверсификации хорошо, но терзают смутные сомненияпока постою на берегу.

Сегежский ЦБК начал промышленный выпуск специальной белой бумаги

Сегежский ЦБК начал промышленный выпуск специальной белой бумаги

ПАО «Сегежа Групп», дочерняя компания ПАО АФК «Система» и ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины, начала промышленный выпуск сразу двух новых продуктов: белой микрокрепированной и белой микрокрепированной высокопористой бумаги.

Продукция производится на флагманском предприятии компании — Сегежском ЦБК (Карелия). Новые продукты поставляются как на собственные конвертинговые мощности Группы для производства бумажной упаковки, так и сторонним потребителям в России и за рубежом.

Производство соответствует высоким экологическим стандартам. Бумага выпускается на БДМ-11 — самой передовой и технологичной не только в России, но и в Европе. Подготовка сырья (целлюлозы) происходит на современном оборудовании — специально «под проект» в прошлом году был установлен новый гидроразбиватель, модернизирована система водоочистки.

stolicaonego.ru/news/segezha-group-nachala-promyshlennyj-vypusk-beloj-bumagi/

Посматривала в сторону Сегежи, но на глаза попался отчет по РСБУ за 1 полугодие 2021г. Схлопывание прибыли к 1 полугодию 2020г. в 6,3, и это как-то сразу после IPO …

решила пока дальше посмотреть.

Natalia, там хороший отчет будет. Отсюда и рост. Сегежа много вкладывает в новые производства. Поэтому масштаб деятельности растет постоянно.

Marina, ждем. РСБУ за 1 полугодие, по мне, совсем не хороший отчет.По РСБУ растут только управленческие расходы.

Natalia, если я не ошибаюсь, по РСБУ там отчет-пустышка. На нем покупать хорошо было. Там вся реальная производственная деятельность на других ЮЛ. Она видна только в консолидированной отчетности по МСФО. Может, я и ошибаюсь, конечно. Увидим отчетность — проверим.

Я тогда посмеялась еще, сказала себе, что каждый раз на плохом РСБУ можно покупать, а на хорошем МСФО — продавать.

Marina, пусть работают и начинают платить дивиденды, а там будем посмотреть.

Посматривала в сторону Сегежи, но на глаза попался отчет по РСБУ за 1 полугодие 2021г. Схлопывание прибыли к 1 полугодию 2020г. в 6,3, и это как-то сразу после IPO …

решила пока дальше посмотреть.

Natalia, там хороший отчет будет. Отсюда и рост. Сегежа много вкладывает в новые производства. Поэтому масштаб деятельности растет постоянно.

Marina, ждем. РСБУ за 1 полугодие, по мне, совсем не хороший отчет.По РСБУ растут только управленческие расходы.

Natalia, если я не ошибаюсь, по РСБУ там отчет-пустышка. На нем покупать хорошо было. Там вся реальная производственная деятельность на других ЮЛ. Она видна только в консолидированной отчетности по МСФО. Может, я и ошибаюсь, конечно. Увидим отчетность — проверим.

Я тогда посмеялась еще, сказала себе, что каждый раз на плохом РСБУ можно покупать, а на хорошем МСФО — продавать.

Посматривала в сторону Сегежи, но на глаза попался отчет по РСБУ за 1 полугодие 2021г. Схлопывание прибыли к 1 полугодию 2020г. в 6,3, и это как-то сразу после IPO …

решила пока дальше посмотреть.

Natalia, там хороший отчет будет. Отсюда и рост. Сегежа много вкладывает в новые производства. Поэтому масштаб деятельности растет постоянно.

Marina, ждем. РСБУ за 1 полугодие, по мне, совсем не хороший отчет.По РСБУ растут только управленческие расходы.

Сегежа Групп - факторы роста и падения акций

- Компания может выиграть в случае девальвации рубля (27.11.2022)

- Компания традиционной экономики разместилась на IPO дороговато (P/E = 20) - в оценку заложены ожидания роста. (10.06.2021)

- Рост финпоказателей 2021 может быть временным, обусловленным скачком цен на пиломатериалы (24.10.2021)

- Большая часть оборудования Сегежи из Финляндии - вопрос - как скажутся санкции (29.08.2022)

- Высокая долговая нагрузка Net Debt/EBITDA: 3.5х (29.08.2022)

- с 10 августа'22 экспорт лесопромышленной продукции в ЕС был полностью запрещен (28% выручки всей группы шло из EC в 2021) + С конца июля в США начали действовать 35%-пошлины на импорт РФ пиломатериалов (29.08.2022)

Сегежа Групп - описание компании

Сегежа Груп — ведущий лесопромышленный холдинг с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины.Основана в 2014 году, после того как в Сентябре АФК Система купила лесопильные активы Банка Москвы.

По итогам 2020 года 72% продукции направлялось на экспорт.

Параметры IPO

Первый день торгов на Московской Бирже — 27 апреля 2021 года.Цена размещения = 8 рублей за акцию.

Форма = допэмиссия.

Размещено 3,75 млрд акций, объем средств привлеченных в компанию = 30 млрд. рублей.

По результатам IPO Free Float составил 23,9%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций