Бумажный убыток и реальные перспективы «Селигдара». Интервью InvestFuture с президентом холдинга Александром Хрущем.Рынок золота сейчас на п...

SELIGDAR, ууууу… Интервью у инвестфьюче… Обычно такие вью перед банкротством дают

| Число акций ао | 1 030 млн |

| Число акций ап | – |

| Номинал ао | 1 руб |

| Номинал ап | — |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 44,6 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 31,0 млрд |

| Прибыль | 9,1 млрд |

| Дивиденд ао | 0 |

| Дивиденд ап | – |

| P/E | 4,9 |

| P/S | 0,6 |

| P/BV | 3,4 |

| EV/EBITDA | 5,6 |

| Див.доход ао | 0,0% |

| Див.доход ап | – |

| Селигдар Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Рынок золота сейчас на подъеме. И главная причина — глобальная нестабильность. Такой рынок нам благоволит, — президент «Селигдара» Александр Хрущ в интервью для IF News

Инвесторы бегут от неопределённости, причем эти инвесторы разные: от частных фондов до государств. Запасы золота наращивают, в том числе, мировые Центробанки.

Однако есть важная деталь с курсом. Цена доллар/унция действительно сильно растет. Однако наши основные клиенты — российские банки и основные наши продажи номинированы в рублях. Поэтому если на график золота в долларах наложить график курса доллар/рубль, то значительная часть роста нивелируется.

Получается, эффект для нас, конечно, положительный, но не настолько, как может показаться изначально, — Александр Хрущ.

На рынке олова ситуация похожая. Рынок сейчас в состоянии дефицита предложения. Из-за выработки месторождений, добыча падает по всему миру: в Чили, Перу, Китае, Индонезии, а потребление растёт. Цена с начала года выросла с $30-31 до $36-37 тыс. за тонну.

Холдинг Селигдар представил производственные результаты за девять месяцев 2025 года — и они оказались одними из самых сильных в отрасли. Компания демонстрирует устойчивый рост сразу по всем направлениям, подтверждая статус одного из лидеров российской золотодобычи и полиметаллов.

Главный итог — производство лигатурного золота выросло на 8%, до 6,15 тонны (около 198 тыс. унций). Причем в третьем квартале добыча подскочила сразу на 16%, до 3,37 тонны, что говорит о высоком темпе производства перед завершающим кварталом.

Реализация золота составила 6,24 тонны (+14% г/г), а выручка от продаж достигла 54,5 млрд рублей, увеличившись почти на 47%. Это стало результатом не только роста объемов, но и увеличения средней цены реализации на 29% в рублях — на фоне ослабления валюты и высокой мировой стоимости золота.

Золотодобывающий дивизион продолжает укрепляться. Несмотря на то что объем добычи руды снизился на 10%, компания сумела компенсировать это за счёт запасов руды на складах и роста содержания металла. Объем горной массы увеличился на 14%, до 19,1 млн кубометров — результат расширения горных работ на новых участках (Верхнее, Хвойное и Рябиновое месторождения).

«Селигдар» представил хорошие операционные результаты за три квартала 2025 года

Структура производства выглядит следующим образом:

— Золото: 6,148 тонн (+8% г/г)

— Олово: 2597 тонн (+48,3% г/г)

— Медь: 1734 тонны (+20% г/г)

— Вольфрам: 95 тонн (+90% г/г)

— Выручка выросла на 44,5% (!) до 60,9 млрд рублей

«Селигдар» — та компания, которую я рассматриваю в качестве инвестиционной идеи. Она остается единственным инструментом, не отыгравшим золотое ралли. Решения пока не принял. Продолжаю анализировать. Нужно как минимум посмотреть финансовую отчетность по МСФО за третий квартал.

Существует распространенное мнение, что от роста цен на золото «Селигдар» не выигрывает, поскольку имеет значительную часть «золотого» долга. Но это ошибочное мнение. Всего кредитов и займов в золоте у «Селигдара» ± на 7,3 тонны.

При росте стоимости золота с 8 тыс. до 10,4 тыс. за грамм «золотой» долг компании переоценивается с 58,4 млрд до 75,6 млрд (на 17,2 млрд), а проценты увеличиваются в годовом выражении с 3,6 млрд до 4,7 млрд (+1,1 млрд). Зато выручка вырастает с 64 до 82 млрд рублей (на 18 млрд в годовом выражении). Займы отдавать еще через три года. А денежный поток сильно увеличивается уже сейчас.

Главная горная система Центральной Азии — горы Тянь-Шань — на протяжении десятилетий является источником драгоценного металла для всего мира. Только на Кумторе, крупнейшем из горных месторождений, ежегодно добывается 15 тонн драгоценного металла. Кроме того, в пустыне Кызылкум расположен крупнейший в мире золотой рудник открытого типа Мурунтау. По данным Геологической службы США, только в Казахстане и Узбекистане в 2024 году было добыто 250 тонн золота, или же 7,5% всей мировой добычи.

В таких условиях рост котировок золота стал сильным драйвером экономики региона. Так, Навоийский горно-металлургический комбинат, занимающий четвёртое место в мире по добыче, уже при цене в $2000 за унцию стал приносить бюджету Узбекистана более шестой части его доходов.

Ретроспективный детерминизм, долг давит, под будущие проекты ещё долг увеличат и непонятки с мажоритарными акционерами. Уголовные дела — это...

Ребят а что у вас здесь происходит? Золото цены отличные, отчёты вроде хвастают хорошие, а акция в опе?

◾ Цена золота превысила $4 тыс. за унцию, но это не стимулирует активные инвестиции в новые проекты.

◾ Главная причина — курс рубля к доллару: рост стоимости золота в валюте нивелируется изменением курса, что снижает прибыльность проектов.

◾ Разведка и постановка запасов — долгий и дорогостоящий процесс с высокой степенью риска:

— возможны ошибки в оценке ресурсов,

— сложные технологии извлечения металла,

— растущие затраты и технические требования.

◾ Пример: месторождение Кючус (Якутия) — многие пытались освоить, но только «Селигдар» нашёл экономически эффективную технологию после долгих исследований.

◾ Инвестиционный цикл золотодобычи — около 10 лет. За это время возможны:

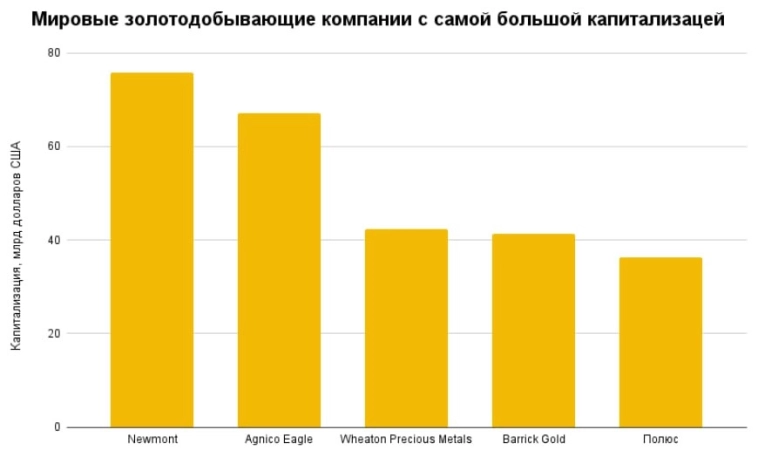

Добыча золота — одна из важнейших частей мировой экономики. Ежегодно золотодобывающие компании производят более 3000 тонн драгоценного металла, а суммарная стоимость 112 самых дорогих публичных компаний отрасли равняется $687 млрд.

Эта сумма настолько велика, что сопоставима с ВВП Аргентины или Норвегии. При этом почти 40% от неё приходится на первую пятёрку золотодобытчиков, которую мы сегодня рассмотрим.

Newmont — $75,79 млрд

Newmont была основана в 1916 году в США как холдинг, инвестирующий в горнодобывающую отрасль. Однако довольно быстро компания сконцентрировалась на добыче золота. В конце XX и начале XXI века компания находилась в периоде быстрого роста, который позволил ей стать крупнейшим золотодобытчиком в мире, а также единственной золотодобывающей компанией, входящей в индекс S&P 500. Newmont известна крупными сделками по поглощению других компаний. Так, в 2019 и 2023 годах корпорация приобрела корпорацию Newcrest и канадскую компанию Goldcorp в сумме за $26,8 миллиардов. Эти сделки закрепили за ней статус лидера рынка, который ведёт деятельность не только в трёх странах Северной Америки, но и в Южной Америке, Австралии и даже Африке.

Соглашение о кредитной сделке на сумму 10 млрд рублей заключил Банк ДОМ.РФ с полиметаллическим Холдингом ПАО «Селигдар» (MOEX: SELG; далее «Холдинг», «Селигдар»). Кредитные средства могут быть направлены компанией как на финансирование текущей деятельности, в том числе на пополнение оборотных средств, так и на рефинансирование обязательств.

Активы «Селигдара» расположены в семи регионах РФ: Республика Саха (Якутия), Оренбургская область, Алтайский край, Республика Бурятия, Хабаровский край, Иркутская области и Чукотский автономный округ.

Летом 2025 года «Селигдар» открыл новую золотоизвлекательную фабрику (ЗИФ) на месторождении Хвойное в Якутии. Проектная мощность фабрики составляет 3 миллиона тонн руды и 2,5 тонны золота в год. Она станет самой высокопроизводительной и четвертой по счету золотоизвлекательной фабрикой «Селигдара», а также крупнейшим подобным предприятием в Якутии.

«Компания «Селигдар» более полувека ведет добычу металлов в регионах страны.

ПАО «Селигдар» (MOEX: SELG; далее «Холдинг», «Селигдар»), российский производитель золота и олова, объявляет производственные результаты за 9 месяцев 2025 года по данным оперативного учета. Производство лигатурного золота компаниями Холдинга выросло на 8% по отношению к аналогичному периоду прошлого года, достигнув 6 148 кг; производство олова в концентрате увеличилось на 48% год-к-году до 2 597 т, превысив за первые три квартала 2025 года годовое производство по итогам 2024 года на 5%. Производство меди в концентрате выросло на 21% до 1 734 т; производство вольфрама в концентрате — на 90% — до 95 т. По итогам девяти месяцев 2025 года суммарная выручка от продажи золота и концентратов Холдинга «Селигдар» увеличилась на 45% по отношению к аналогичному периоду прошлого года и составила 61 млрд рублей.

· Объем горной массы за 9 месяцев 2025 года увеличился на 14% год-к-году и достиг 19,1 млн м³. Рост связан началом подготовительных и вскрышных работ на месторождениях Верхнее, Хвойное (производственный комплекс Нижнеякокитский), на карьере Новый месторождения Рябиновое (производственный комплекс Рябиновый).