| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 869,8 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,5% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

Сбербанк заработал в первом квартале более 200 млрд рублей

Сбербанк заработал в первом квартале более 200 млрд рублей

Сбербанк сообщил, что в I квартале заработал по МСФО 212,1 млрд руб. чистой прибыли, на 27% больше, чем годом ранее. Консенсус-прогноз «Интерфакса» обещал чуть меньше – 208,6 млрд руб. Основная часть заработка Сбербанка пришлась на процентные доходы: они, за вычетом расходов, достигли в январе – марте этого года 358,6 млрд руб. Это на 6,5% больше, чем в тот же период прошлого года. На увеличение чистых процентных доходов, объясняет банк, повлияли рост кредитного портфеля при общем уменьшении ставок в российской экономике и снижение стоимости пассивов.

www.vedomosti.ru/finance/articles/2018/05/30/771262-sberbank-200-mlrd-rublei

www.kommersant.ru/doc/3644618

Плюсы от ИЗОЛЯЦИИ (акции Сбера)

Как мы все знаем, два главных российских банка Сбербанк и ВТБ уже давно отрезаны из-за санкций от западного рынка капитала. Уже 4 года их запрещено кредитовать. Конечно, это негативно воздействует на деятельность российских госбанков, особенно на ВТБ. Но вчера обнаружились и позитивные моменты.

На фоне жесткой распродажи акций американских (вчера выкладывал в телеграме график сводного индекса https://tele.click/MarketDumki/404) и европейских банков, котировки Сбера и ВТБ абсолютно стабильны в последние дни. Никаких серьезных продаж в них не наблюдается. Более того, если внешняя конъюнктура не ухудшится снова, то есть шансы увидеть акции Сбера на 10% выше текущих значений. Вполне можно ожидать возврата к ранее пробитой поддержке на уровне 250 руб.

АЗОВКИН, Особенно учитывая весьма приличные дивиденды Плюсы от ИЗОЛЯЦИИ (акции Сбера)

Плюсы от ИЗОЛЯЦИИ (акции Сбера)Как мы все знаем, два главных российских банка Сбербанк и ВТБ уже давно отрезаны из-за санкций от западного рынка капитала. Уже 4 года их запрещено кредитовать. Конечно, это негативно воздействует на деятельность российских госбанков, особенно на ВТБ. Но вчера обнаружились и позитивные моменты.

На фоне жесткой распродажи акций американских (вчера выкладывал в телеграме график сводного индекса https://tele.click/MarketDumki/404) и европейских банков, котировки Сбера и ВТБ абсолютно стабильны в последние дни. Никаких серьезных продаж в них не наблюдается. Более того, если внешняя конъюнктура не ухудшится снова, то есть шансы увидеть акции Сбера на 10% выше текущих значений. Вполне можно ожидать возврата к ранее пробитой поддержке на уровне 250 руб.

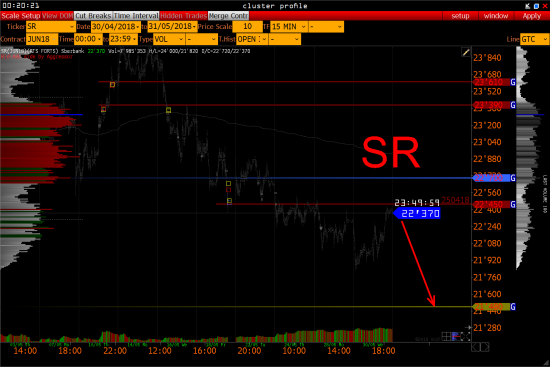

Сбербанк фьюч

Сбербанк фьюч

По сбербанку жду 21480. Но если на открытии с утра уйдем выше 22450 — буду лонг смотреть до 23390.

Линии поддержки и сопротивления по наиболее ликвидным инструментам (Br Si Ri Gd Lk Sr Vb) ЗДЕСЬ.

Его Величество, Годовой отчет Сбербанка 2017:

Его Величество, Годовой отчет Сбербанка 2017:

www.sberbank.com/common/img/uploaded/files/pdf/yrep/Sberbank_Annual_Report_2017_RUS.pdf

Сбербанк отчитался о росте прибыли на 25% в 1 квартале 2018 года

Сбербанк отчитался о росте прибыли на 25% в 1 квартале 2018 года

«Сбербанк» раскрыл в целом благоприятные результаты за 1К 2018. Чистая прибыль акционеров выросла на 25% до 212 млрд.руб. за счет роста кредитования и комиссий, и рентабельность собственного капитала (ROE TTM) составила 24,3%.

Чистые процентные доходы (после учета резервов) увеличились на 15% на фоне снижения резервирования и увеличения кредитования в сравнении с прошлым годом. Отчисления в резервы сократились на 27%, а стоимость риска упала до 1,05% с 1,46% годом ранее. Частично это произошло после перехода на МСФО 9. Без учета резервирования чистые процентные доходы повысились на 6,5% до 358,6 млрд.руб. благодаря наращиванию кредитования год-к-году, но чистая процентная маржа при этом сократилась на 20 б.п. до 5,60%.

На комиссиях банк заработал на 21,4% больше, чем в прошлом году. Операционная эффективность улучшилась и cost-income ratio опустился еще ниже до 33,60% с 34,70% в 1К 2017.

Кредитный портфель с начала года увеличился на 1,1% YTD или 10,6% г/г. Розничное кредитование показывает опережающие темпы роста – 3,5% YTD или 18% г/г. Корпоративная часть портфеля выросла на 0,1% YTD или 7,8% г/г. Доля неработающих кредитов снизилась до 4,20% с 4,50% на начало года, а их покрытие на конец квартала составило 178%.

Депозиты мало изменились с начала года (-0,3% YTD).

В целом результаты сильные. Мы видим рост прибыли за счет увеличения кредитования, комиссий, а также улучшения операционной эффективности. По итогам прошлого года банк выплатит рекордные дивиденды 12 руб. на акцию. Ожидаемая доходность обыкновенных акций составляет 5,4%, по привилегированным 6,1% (в прошлом году 4% SBER и 4,9% SBERp).

Малых Наталия

ГК «ФИНАМ» Сбербанк - показал чистую прибыль за 1 квартал 2018 года в размере 212,1 млрд. руб.

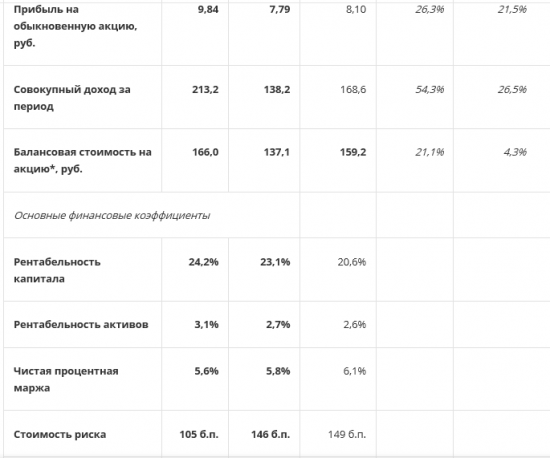

Сбербанк - показал чистую прибыль за 1 квартал 2018 года в размере 212,1 млрд. руб.Ключевые финансовые показатели Группы Сбербанк за 1 квартал 2018:

- Чистая прибыль составила 212,1 млрд. руб.;

- Прибыльна обыкновенную акцию составила 9,84 руб., рост на 26,3% по сравнению с 1 кварталом 2017 года;

- Рентабельность капитала в годовом выражении достигла 24,2%, по сравнению с 23,1% в 1 квартале 2017 года;

- Рентабельность активов достигла 3,1% по сравнению с 2,7% в 1 квартале 2017 года;

- Чистые комиссионные доходы увеличились на 21,4% г/г до 101,5 млрд.руб. в основном за счет операций с банковскими картами;

- Квартальный показатель стоимости риска составил 105 базисных пункта, что на 44 базисных пункта ниже показателя за 4 квартал 2017 года. Начиная с 1 квартала 2018 года, Группа стала раскрывать финансовые результаты согласно стандарту МСФО (IFRS) 9;

- Отношение операционных расходов к операционным доходам улучшилось до 33,6% по сравнению с 34,7% в 1 квартале 2017;

- Кредиты до вычета резерва под обесценение (включая кредиты, оцениваемые по амортизированной стоимости, и кредиты, оцениваемые по справедливой стоимости) увеличились на 1,1% за 1 квартал до 20,1 трлн.руб. Розничный кредитный портфель вырос на 3,5% до 6,0 трлн.руб, преимущественно за счет роста ипотечного портфеля на 4,8% и потребительских кредитов на 3,6% за квартал;

- Коэффициент достаточности базового капитала 1-го уровня по стандарту Базель III составил 12,2% по итогам 1 квартала 2018 года, что на 100 базисных пунктов выше по сравнению с началом года.

пресс-релиз

ЧИСТАЯ ПРИБЫЛЬ СБЕРБАНКА ПО МСФО В I КВАРТАЛЕ СОСТАВИЛА 212,1 МЛРД РУБ ПРОТИВ 166,6 МЛРД РУБ ГОДОМ РАНЕЕ, ЧУТЬ ХУЖЕ ПРОГНОЗА

ЧИСТАЯ ПРИБЫЛЬ СБЕРБАНКА ПО МСФО В I КВАРТАЛЕ СОСТАВИЛА 212,1 МЛРД РУБ ПРОТИВ 166,6 МЛРД РУБ ГОДОМ РАНЕЕ, ЧУТЬ ХУЖЕ ПРОГНОЗА

Сбербанк создает новый инструмент для инвестиций

Сбербанк создает новый инструмент для инвестиций

Управляющая компания «Сбербанк управление активами» совместно с Sberbank CIB готовится к запуску на Московской бирже первого в России биржевого фонда (ETF). Он будет отслеживать динамику индекса Мосбиржи, а портфель фонда включает акции 46 крупнейших российских компаний, полученные от них дивиденды фонд будет реинвестировать. Об этом рассказал гендиректор «Сбербанк управление активами» Евгений Зайцев. Представитель Московской биржи подтвердил факт подготовки УК «Сбербанк управление активами» запуска на ее площадке российского биржевого фонда УК.

www.vedomosti.ru/finance/articles/2018/05/29/771097-sberbank-sozdaet-novii

теперь оч интересно удержится ли сиплый выше пробитого клина, если на америке паник сейл начнется, то снова режим подводной лодки у нас подрубят. я конечно в шорте, но блин не хотелось бы, чтобы крупняк после распродаж пол года пылесосил на портфели свои

теперь оч интересно удержится ли сиплый выше пробитого клина, если на америке паник сейл начнется, то снова режим подводной лодки у нас подрубят. я конечно в шорте, но блин не хотелось бы, чтобы крупняк после распродаж пол года пылесосил на портфели свои

Прибыль Сбербанка за 1 квартал 2018 года могла подрасти на 28%

Прибыль Сбербанка за 1 квартал 2018 года могла подрасти на 28%

«Сбербанк» опубликует свои результаты за 1к18 по МСФО 30 мая.

Мы полагаем, что результаты окажутся сильными, а показатели рентабельности капитала (ROE) превысят 20%. На наш взгляд, для «Сбербанка» эффект от перехода на новый стандарт отчетности МСФО 9 будет умеренно позитивным.

ВТБ Капитал

По нашим оценкам, за 1к18 прибыль «Сбербанка» выросла на 28% г/г, до 208 млрд руб., что предполагает показатель ROE на уровне 24%. Доход от основной деятельности вырос на 12% г/г благодаря повышению комиссионных доходов, однако чистая процентная маржа снизилась на 40 бп к/к, до 6,8% на фоне переоценки активов. Отрицательная динамика последнего показателя была нивелирована снижением стоимости риска на 110 бп и сезонным сокращением капрасходов.

Наш прогноз по прибыли превосходит оценку консенсуса на 1%. Во время телеконференции с руководством основной интерес для нас будут представлять обновленные прогнозы на 2018 г., включая ожидания по темпам роста кредитования, чистой процентной марже и стоимости риска, а также эффект от перехода на новый стандарт отчетности МСФО 9.

Чистый убыток группы Sberbank Europe по МСФО в 2017 году составил 201,6 млн евро против прибыли в 33,2 млн евро годом ранее.

Вася Пупкин, что-то надо сделать с этими санкционерами. Например разместить штабквартиру ВЭБа в Крыму, и все контракты с США к оплате проводить через него. И пока не проведут оплату — ничего не исполнять.

Соответственно всех стран, которые ввели санкции против нас, и имеют свои филиалы здесь — заставить проводить все расчёты в рублевой зоне через ВЭБ. Сервера физически должны находиться на территории Крыма.

Газпром заставить открыть филиал в Крыму и все контракты физически заключать только там. Прям чтоб подписанты приезжали с поклоном в Крым.

И так далее! Чистый убыток группы Sberbank Europe по МСФО в 2017 году составил 201,6 млн евро против прибыли в 33,2 млн евро годом ранее.

Чистый убыток группы Sberbank Europe по МСФО в 2017 году составил 201,6 млн евро против прибыли в 33,2 млн евро годом ранее.

Операционная прибыль Sberbank Europe до создания резервов осталась на уровне 2016 года и составила 367,6 млн евро. Чистый процентный доход сократился на 0,8%, до 293,5 млн евро, чистый комиссионный доход вырос на 3%, до 80,3 млн евро.

Sberbank Europe AG является 100% дочкой российского Сбербанка. Штаб-квартира группы находится в Вене. Sberbank Europe присутствует в восьми странах Европы: в Австрии, Боснии и Герцеговине, Хорватии, Чехии, Германии, Венгрии, Словении и Сербии.

не знаю как тут HTML разметку вставлять.

вобщем, все кроме UBS рекомендуют покупать с апсайдом 20-66%

возможно фонды накупили и вылезти не успели. но что-то мне подсказывает что успели.

ПBМ, так в долгосроке все равно тренд наверх, они же дают долгую рекомендацию, это в среднесроке коррекция Завтра МСФО, укатывают под хорошую отчетность?

Завтра МСФО, укатывают под хорошую отчетность?

Все предстоящие корпоративные события для инвестора очень хороши:

30/05 Сбербанк: фин результаты 1 квартал МСФО X

07/06 Сбербанк: 5 мес РСБУ X

08/06 Сбербанк: годовое собрание акционеров X

26/06 Сбербанк: закрытие реестра под див-ды

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций